港股新一年表现出色,截稿之时查看恒生指数年初至今上涨了2884点,幅度14.38%。而这个表现还是在季度走势疲弱的传统淡季2月造出可谓是惊喜。但这又基本在预期之中,这篇文章我们就来阐述一下MTA是如何捕捉是次港股转势,从中赚到了还要认真总结学到了什么。

首先,从大方向来说,本栏目应当是自去年年初以来,一路坚持看好港股的专栏作者。也应该是甚少用年线图来分析港股的作者。可以参考过往文章:2023年11月20日文章《港股储货待寒冬过去春天已不远》,2024年1月4日进一步提出《港股转牛的两个必要条件》,2024年1月20日《港股长期视角坚持防守策略》,“已经处于40月周期的底部时间区域。但同时也要强调,越是接近黎明也越是黑暗的时刻。2024年2月2日《美股港股第一季度交易计划》,“总括而言,港股我会利用第一季度留意机会长期仓位建仓(自2020年空仓至今)”。

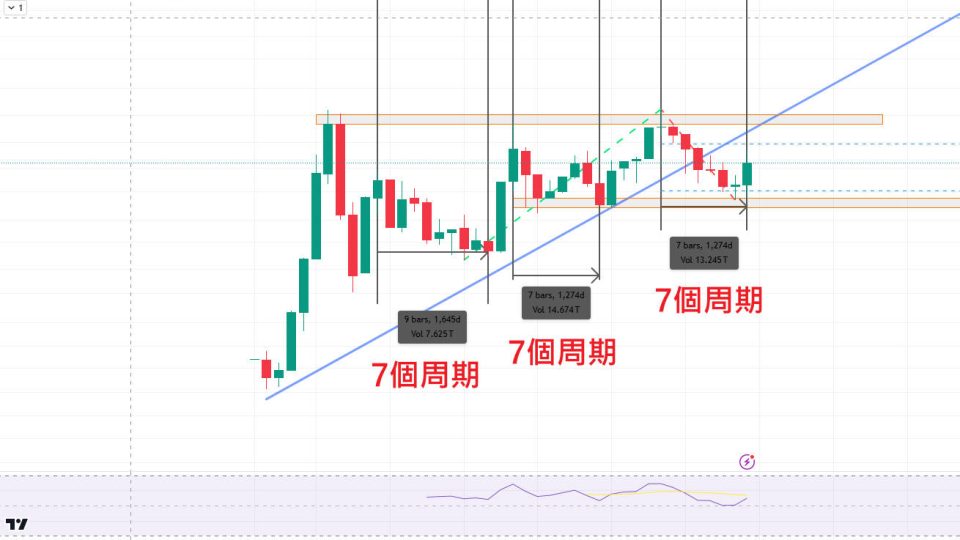

2024年港股的反弹并非平坦大道,而是充满了波折。然而直到年底,笔者看法是:2024年11月7日文章《神奇七周期 ... 阅读更多

05

Feb2025

正式踏入2025年蛇年,首先祝各位读者新年进步,步步高升。一年之计在于春,立春之后是时候计划一下今年全年的目标,这个目标应当是好过上年,又要能够实现的。代表MTA,我当然会继续给出各种高质报告和即时交易预警,除了港股美股之外,也要做好比特币的跟踪和分析,上年看比特币紧贴周期分析,而且又是能够7X24,交易工具选择繁多,流动性非常好的市场。模拟期权组合2024年收益率9.39%,虽然这是一个只买入港股不做空又不带杠杆的组合,其目标却是稳定收益,适当参与港股,因此在港股大跌的年份2022,2023年均取得正收益。港股2025年依然处于大幅波动横行市,今年我会更加多参与个股的期权,减少指数的持仓留有空间给其他仓位,并且某些时刻选择持股增加风险承受(过去short ... 阅读更多

February 5, 2025markettiming2

17

Jan2025

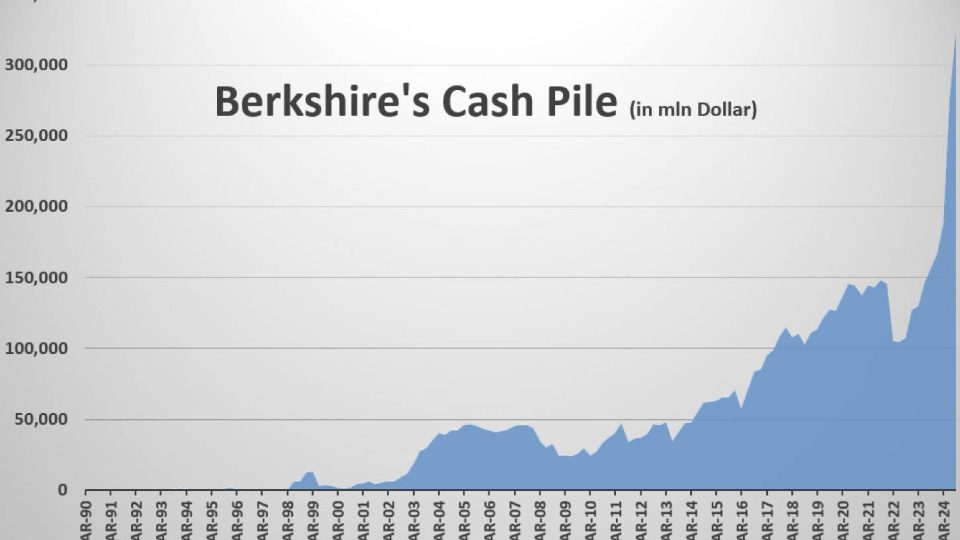

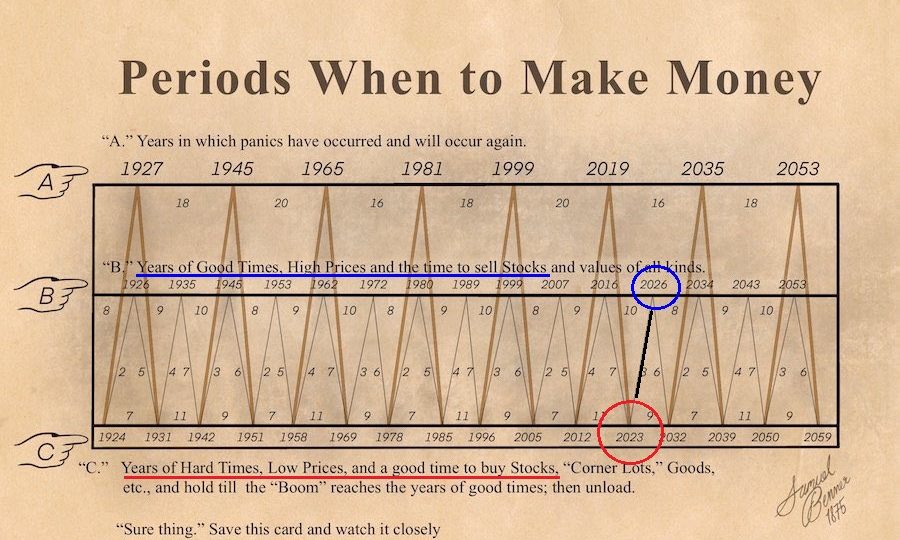

上文《长周期美股逃顶》,我们提前一年提出一个美股可能出现高点的时间,这个时间就在未来不远的2026年。读者此时会否有疑问,既然如此,是否需要担心美股下调的风险呢?

如果你作为手握巨资,并且以长周期为投资周期的投资者或者机构,的确应当准备或者已经开始实施退出计划”Exit ... 阅读更多

January 17, 2025markettiming2

30

Dec2024

讲到长周期,不得不提2023年5月10日刊登的文章《量化恒生指数长周期》,该文章简介了学术界比较知名的经济周期,商业周期。顺便破除对于“人生发财靠康波”的迷思,并且提出我的改编:“人生致富靠周期”。周期的确无处不在,长至以年计以十年计,短至我平时交易的分时图。

长周期例如康波周期,长达60年,无论如何吹嘘到玄之又玄,问题明显在于,根本难以验证,人类寿命都无法经历两个完整的康波周期,更不要说,用十到二十个周期来寻找规律,动辄千年的数据,基本上是天方夜谭,讲得通也不过是自圆其说。

短周期如金融市场分时图发现的周期,每日只要开市就可以验证,往往找到周期转折点,市场即见反转,更容易让人产生信心,累积经验。

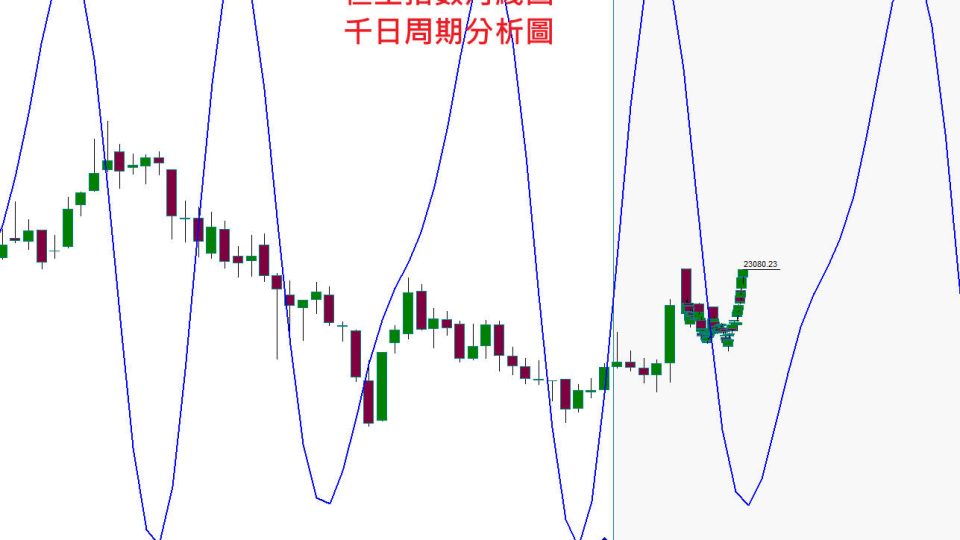

然而,长周期如何”人生致富“,2023年提出的恒生指数的41月周期就是实例。从2023年5月文章已经可见,该41月周期预测了2023年年底见低点,然后反转向上冲高到2024年下半年,结果该预测顺利实现,该周期在2024年10月18日文章《时间价格共振见顶 ... 阅读更多

December 30, 2024markettiming2

06

Dec2024

创办MTA的初衷是分享交易技术,经验和工具,共同提高,所谓“不忘初心,方得始终”,一路而来秉持理念不变,方向就没有偏移。一直以来MTA都没有过多的宣传,没有贩卖饥渴,没有贩卖焦虑,提供的是实质帮助到交易员的价值。亦使用国外尤其美国盛行的收费会员制度,因为有价值的东西从来不是免费的,在交易市场,缺少经验和知识的学费极其昂贵。另一方面,没有收费的东西,人们下意识认为没有价值不够重视。

甚至乎所收会费对比我教授的东西还太过廉价,因为我知道只有通过实战演练才是最好的教育方式。在书本上反复教授如何开车,还不如实际上路,有师傅在旁指点,遇到问题即时解决,保证完成路程又学到如何驾驶,这才是最好的教育方式。

的确很多道理,投资者可以说是倒背如流,但就是无法执行,并不是不懂只是需要一些提点。最近,一位会员朋友分享其交易恒生指数期货的交易计划,由小时图到分时图,既有破位向上又有破位向下,交易的成绩却不理想,经常追涨杀跌。作为“旁观者”,我指出其症结就是“过度交易“, ... 阅读更多

December 6, 2024markettiming2

22

Nov2024

本期文章我们主要回顾一下上月本月月度预测报告的成绩,由此再探讨一下港股整体策略。

直达重点,我们在看10月初发出的预测报告之前,先回顾9月报告,在往期文章9月25日发表的《重要周期预测港股反转 ... 阅读更多

November 22, 2024markettiming2

08

Nov2024

上篇文章我们回顾了对于港股市场,中国市场长期的空间以及时间周期的分析,理顺逻辑,基本的分析推论是:

一,年初开始看港股40月周期见底回升

二,细分40月周期,可见2022年年底回升,周期回落之后在2023年第四季度开始再度回升

三,该40月周期在2024年年底完成上升并且回落

上文也提到了,23000牛熊争夺位,是次反弹的目标位,上冲稍过23000即开始见顶回落。总结亦很简单:“那就是见顶回落。”“时间和价格预测位全部到达发生共振,转折点就发生了,市场完美演绎了MTA,传承江恩理论核心,时间价格共振引发转势。“

文章亦给出了明确的判断,那就是2024年很大可能已经见过全年高低点了。从月线图来看,2023年阴线高低位是22700及15972,全年波幅6728点,2024年见过最高23241,最低14794,全年波幅8447点,大概率能在连续四年阴线之后首次收阳线,并且波幅扩大反转向上,是利好后市的蜡烛图组合。

我们同时参考上证指数走势,明显处于箱体震荡走势。突破3600失败以为这震荡调整的开始。

换一个视角,我们用沪深300指数,专业的投资者知道沪深300指数包括了最优秀的民企蓝筹股,较能反映市场和经济真实的状况。下图是半年线:

从该图可见,沪深300虽然同样大起大落,而且“牛短熊长”,牛市仅仅2到3个周期,也就是短至1年长至2年,熊市却长达7个周期,也就是平均三年半时间,而24年下半年就正好完成了一个下跌熊周期。

细心分析可见,每个下调的熊市低点都不断提高,高点亦擡高,这是上涨趋势的形态。

从周期上来看:

用沪深300从2014年以来可见32月周期,形态如图。我们要密切留意未来会否重复该周期形态,未来一年假如出现中期调整底部,低点位置擡高,走势转上则大牛可期。

由上面的分析可见。看起来市场遇阻同时顺应周期见顶回落,恐重陷整固,看起来变得悲观。

而实际上,一个实战经验丰富的交易员,将会根据实际情况来灵活判断周期的影响强弱,在很多周期中找寻未来最为关键的那个周期加以应用。而并非死跟一个周期。在我看来,港股A股在下一个周期继续往上突破依然是更大概率的,届时进入3浪主升浪,才是不容错过。

November 8, 2024markettiming2

19

Oct2024

上期文章我们讲到如何利用周期分析来预测未来转折点,甚至变动的方向,提早一年公布的预测报告,就对于港股恒生指数的重要转折点提早披露,而40月大周期,分别在2023年年初,及2024年年初转上,结果今年年初果然在下探低位之后折转向上,到9月尾终于迎来了大爆发,自17000点急升至最高23241点。可以说,“不是不报,只是时候未到”,笔者无法提前猜测到行情的大爆发,但是顺应时间周期,往往有意想不到的效果。

很多笔者传来信息查询,那麽既然40月周期捕捉到低位,高位是否能预见?下面是10月初发布的月度报告分析:

指出了是次上涨目标阻力就是中轴23000点附近,此处是牛熊争夺位,决定长期走势。

结果指数果然上冲稍过23000即见顶回落。

会员区亦给出了40月周期最新预测图:

此图公布之时,恒生指数正值23099点,历史截图最好检验真相,该图中红色线40月周期线给出的答案已经“画公仔画出肠”,那就是见顶回落。

因此,时间和价格预测位全部到达发生共振,转折点就发生了,市场完美演绎了MTA,传承江恩理论核心,时间价格共振引发转势。

那麽,接下来的市场如何判断呢?2024年是否已经见了最高位最低位?

接下来只有两个月的时间,相信答案显而易见。在冲击23000点位置港股出现了高达5000左右的天量成交,目前成交量已经缩小到2000以下,常态而言在2023年处于20000点时大概成交应当是1000亿左右。也就是说,港股需要更大的利好更大的成交来打破23000点,难度不可谓不小。唯一变数是美国大选之后市场可能出现的剧烈波动,否则更大概率是难以再度打破区间。

这里我用上证指数来进行分析,更为明显:

从该月线图可见,上证指数自2015年以来一直维持在2650到3600的一个区域来回震荡,市场如果要出现大行情就必须打破这个区域,本月冲击3600区域上方阻力位失败,非常多的卖家按照震荡区域在高位出货符合市场原理即高沽低买。

从周期上来讲,上证指数20月周期波动主导,如下图

该周期显示,2024年2月见底之后,即将在25年1月附近见周期高点,下个低点位置26年年初。

由此可见,上证指数要以更大的成交量破3600难度非常大,加上两个月后周期转下。中国A股无法突破,港股也恐怕难以再破高位了。

即便如此,不代表难以从中获利,只要善用期权,又能提高选股能力,在过去几年的震荡市中懂得利用周期高沽低买,一样可以争取合理回报。

下一期我们再来讨论一下另一个领先指标,期权持仓分布。

October 19, 2024markettiming2

08

Oct2024

上篇文章我们从月度预测报告中总结,提早一个月揭露了港股的见底回升,并且在9月16日成功买在了指数起涨点。

从预测报告,到实际执行,往往是讲求证据,逐步从重要位置去判断,甚至在重要位置还需要判断市场行为,而不是盲目相信预测。这就是预测和实战的最大分别。

实战就必须验证,通过回测去测试有效性,如果有效的工具和理论就继续跟踪,无效的就要放在一边,这才是理性的选择。

今年已经过去了三个季度,我们又先验证一下,看看有些什么想法是正确并且值得继续跟踪的。

多得今年坊间对于江恩理论的科普宣传,让很多人认识到市场走势存在周期,利用周期规律可以帮我们做好投资规划。

多数人初步认识停留在某些特定星象现象,例如今年的星象现象木星合天王星,网络宣扬这种现象就会出现转折点只是非常片面的了解。好在科技进步之下,我们可以利用数据进行回测分析得出更加可靠客观的结论。

笔者自2014年开始在年初撰写年度预测报告,当然这是向难度挑战,一年以内变化因素当然非常多,年初各大投行集合经济学家各个专家给出当年的分析,往往在很快就被某些因素所改变,因此很少会之后再提及。总结经验之后,事实说明,星象周期最为具有参考价值,市场的因素动态改变,可是天上的星球行走轨迹固定,引发经济和人类活动高低起伏,只不过具体什么动作尚且未知。

我们就看看2024年年度报告做了什么样的预测:

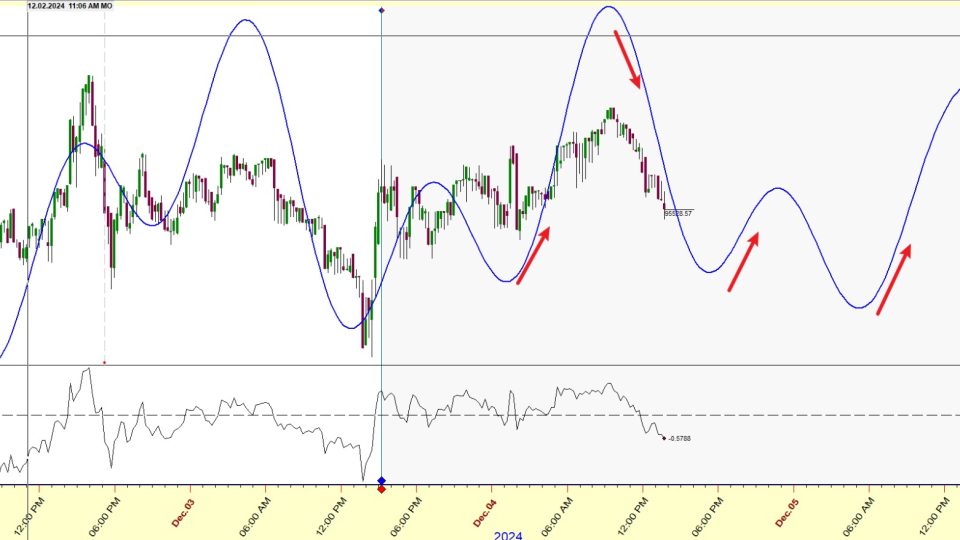

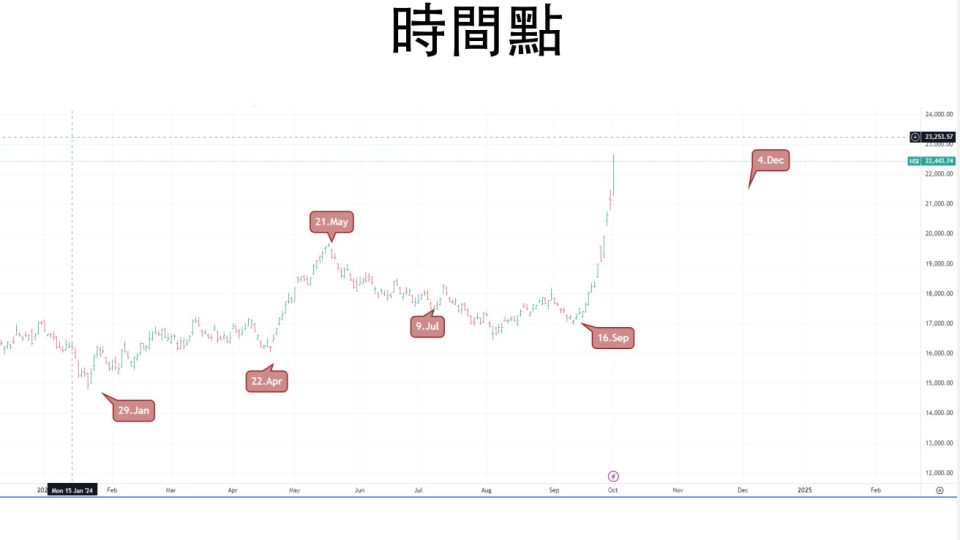

我把预测报告中标示出来今年的关键日期,标示在已经发生了的行情走势上,如图:

从图表可见,预测报告非常精确的捕捉了今年1月29日市场低点,4月22日大涨前的低点以及5月21日大涨后最高点。以及更为重要的,近期也就是9月16日大涨前的低点。

市场周期又如何捕捉到这次熊市底部呢?在今年2月1日文章《美股港股第一季度交易计划》提到:“40月长周期已经开始见底回升,这是我们两年前开始提出的长期周期底部时间2024年。”,因此该40月长周期的图表今年一直摆放在月报中,提醒自己,如下:

从上述可见,虽然说远期预测难度较高,误差应当更大,通过验证我们却发现亦有一定准绳度,结合其他层面的分析,从不同方式来互相验证,能够增加成功率确信率,周期分析是非常重要的参考工具。

October 8, 2024markettiming2