今年7月20日文章标题《美股如期反弹见好要收 ... 阅读更多

16

Sep2022

用武林秘笈来形容实属一种半开玩笑的形式来介绍江恩的这项技术。这项技术主要由江恩近百年前的三本著作所阐述,第一本是《股票行情的真谛》《Truth ... 阅读更多

September 16, 2022markettiming2

14

Sep2022

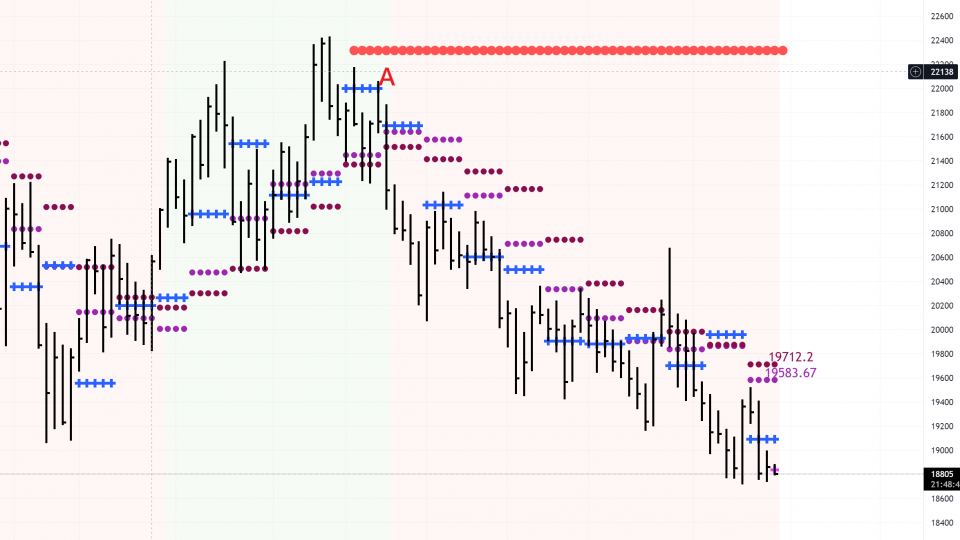

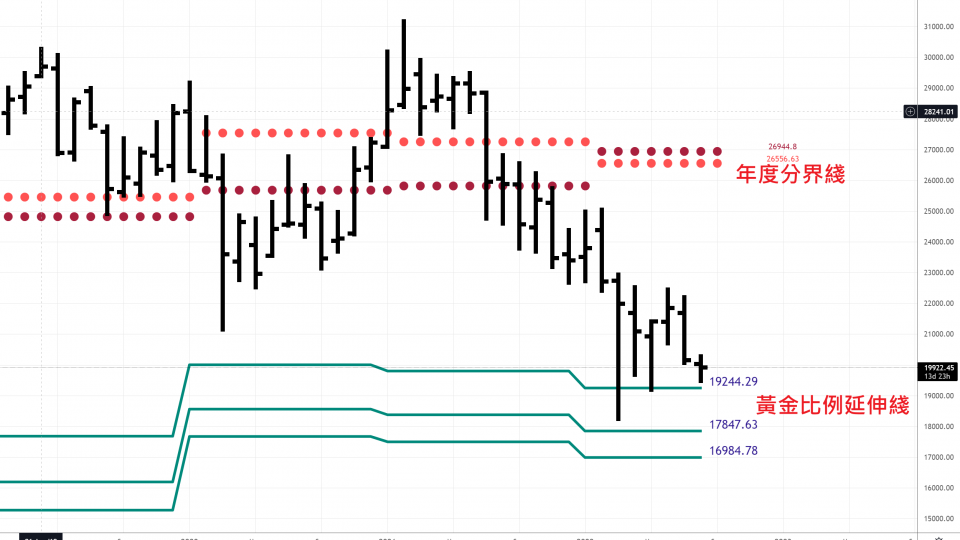

江恩理论除了其对时间的创新探讨之外,实际上还提出了一些很实用的实战理论

很多人可能更加被江恩的时间理论所吸引,这依然是我预测分析市场的重要方式

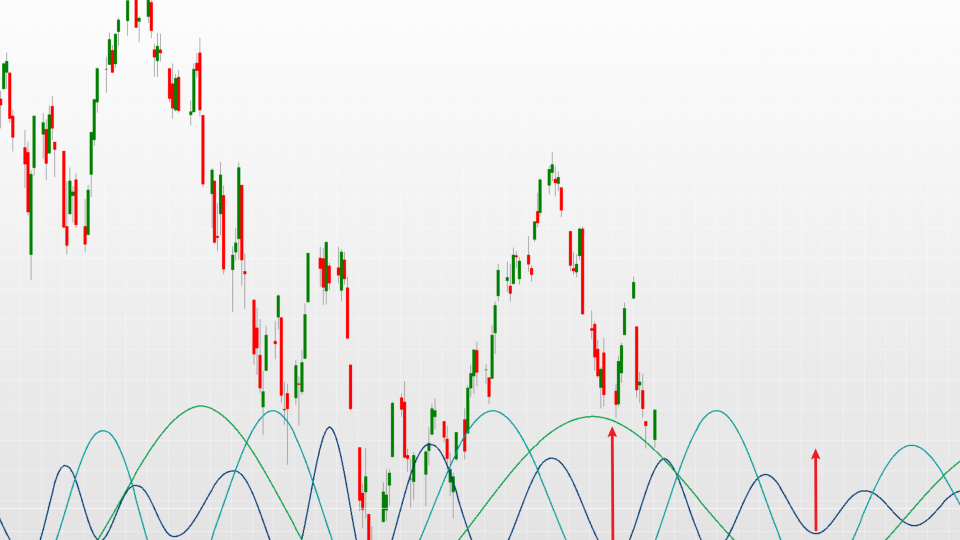

我将江恩的实战工具经过融合,按照其理念重新整理之后,开创了MTA信号线

经过数据回测和实战测试,发现其准绳度可以用离谱来形容

这对于我们捕捉高点低点固然有非常重要的帮助

毕竟,时间周期具有“变异性”variability,优点和缺点都存在于周期的特性,会用的人就知道这是交易员要学懂去适应的特性,懂得用自然好用,而无优缺之分

信号线提供的价格水准却是具有”一致性“consistency,他不会好像平均线那样随着市场跳动而变动,亦不会好像摆动指标有上下限。

没有参数就不会存在overfitting,也不会应为参数改变而影响了其有效的基石

除了提供重要的价格水准之外,我认为更重要的是能够给予交易员一个非常客观直观判断趋势的方法

江恩有本书叫做《江恩股票走势探测》<New ... 阅读更多

September 14, 2022markettiming2

02

Sep2022

上篇文章讲到在实战中,提高境界比经化繁为简。所谓大道至简,一个有效的策略一定是极为简洁,一针见血。但是一个有效的投资策略并不代表是一个万能指标,神奇指标。

近年潮流所兴,很多人对程式交易趋之若鹜,好像觉得电脑程式是打开财富之门的金钥匙。某些不良商人将一个没有价值的策略经过curve ... 阅读更多

September 2, 2022markettiming2

31

Aug2022

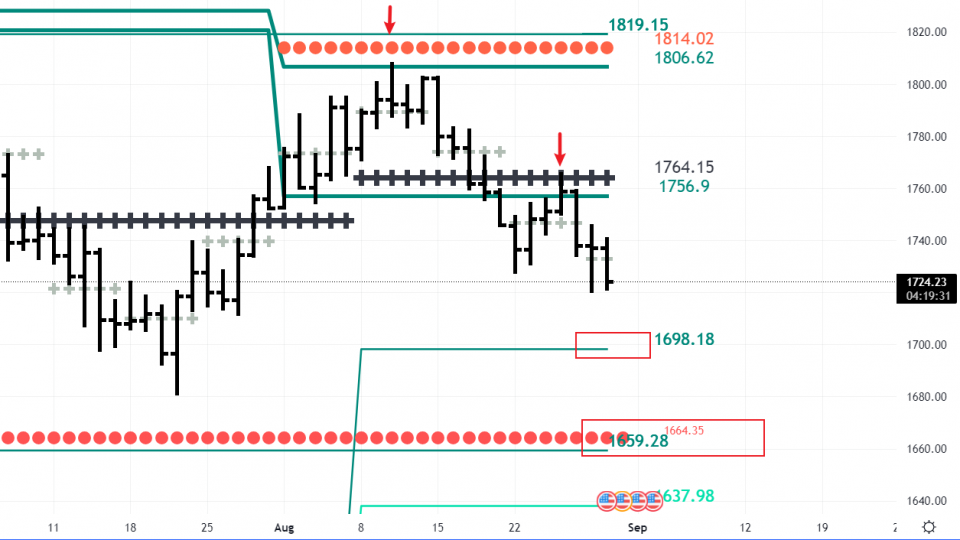

上篇文章,我们验证的是:“1670元看好黄金之后恰恰就是见底回升“

“8月8日再发帖说“1812月度阻力“看淡黄金,”第一目标1760,第二目标1730“ ... 阅读更多

August 31, 2022markettiming2

24

Aug2022

上期用黄金作为实例来验证信号线的使用

1670元看好黄金之后恰恰就是见底回升

8月8日再发帖说“1812月度阻力“看淡黄金,”第一目标1760,第二目标1730“

然后8月22日已经见证黄金跌到1730

在敝栏的面书主页不断分享各种验证,有大周期的日线图,亦有小周期如即日恒指期货

一项有效的工具,应当是适用于任何产品任何时间架构,我可以非常负责任地讲,MTA信号线是本人近二十年研究以来最具有实战效用的工具之一

也应证了Occam's ... 阅读更多

August 24, 2022markettiming2

18

Aug2022

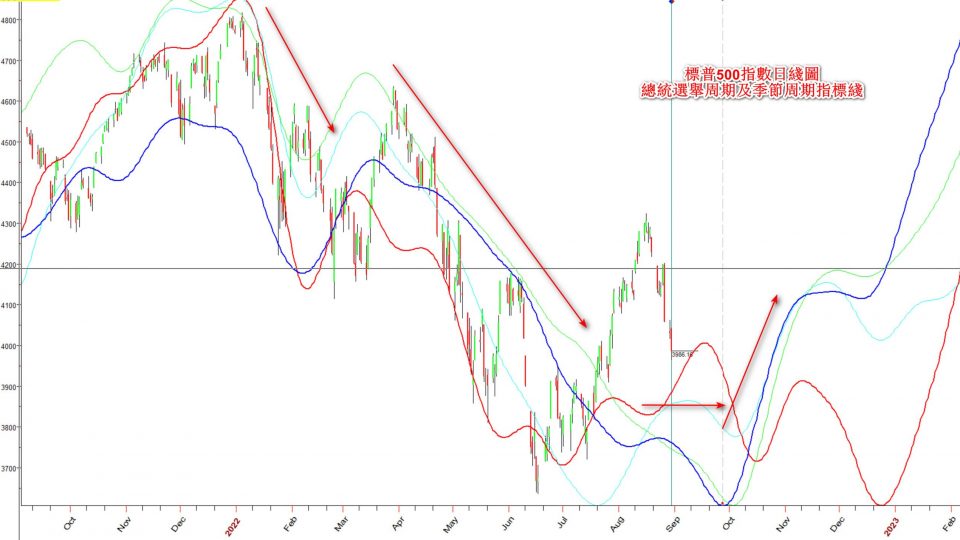

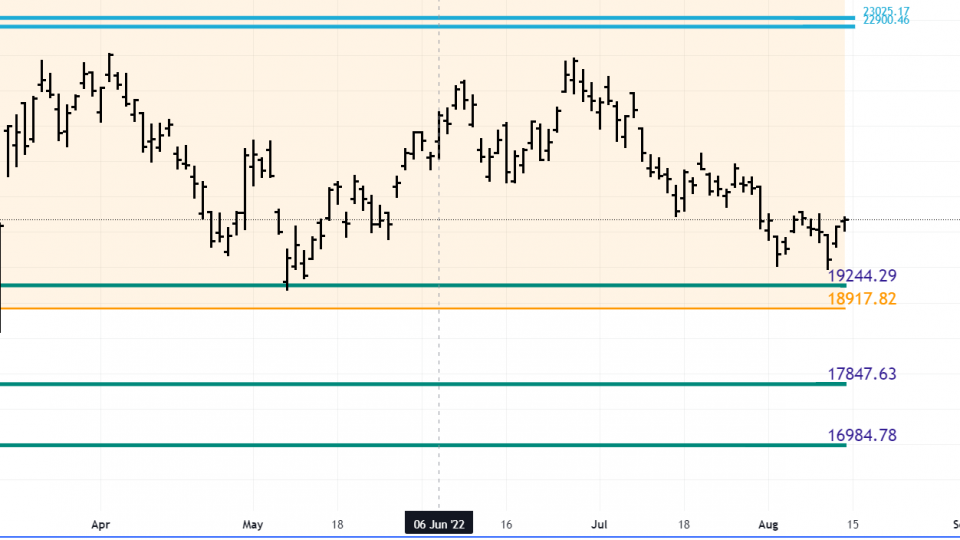

上篇文章介绍了MTA信号线的实战应用效果和如何判断恒生指数走势。同时也带出实战交易系统的基本概念。

研究金融市场就正如江恩经常所讲,历史不断重演,同样的原因产生同样的结果。我们只不过把前人的研究成果再推进一步,利用电脑科技的数据处理能力,测试,寻找和发现有效的方法。研发交易系统也是同样的道理,我们希望通过研究交易模式,从过去的表现中优胜劣汰,将成功的路径不断复制,并且避免犯下同样的错误。

经过多年的研究和实战,笔者发现不论是多么复杂的研究,到了实战最终要懂得化繁为简。研发MTA信号线就是将研究分析回归到最基本的江恩理论和核心-“波动率和自然法则”。更重要的是,这套工具如何能够配合好交易规则。

一般散户业余交易员只关心预测,关心得问题例如是该股票看不看好,有没有上涨潜力,要不要买入持有。而专业的投资者除了看法之外,还更关心如何确定入场点,入场的触发条件是什么,入场之后如何管理,止损在哪里,目标在哪里。除了看法本身的概率之外,如何处理这些交易的必要因素起了非常关键的作用,甚至决定成败。

不少成功的资深交易员告诉我,即使有时看错了市,结果反而赚到钱。这并不是在炫耀战果,大家都知道,这是管理交易处理得当就可能会出现的正面反馈。

凡是成功的交易员均拥有强大的心念例如专注力,抗压能力,执行力等。实战即日交易day ... 阅读更多

August 18, 2022markettiming2

04

Aug2022

笔者创办MTA从事分析研究超过八年,实战交易操作十多年,体会深刻的是分析研究与交易之间的分别。研究分析在成功的交易中可能只是占三成比重,因人而异。更为关键是,需要交易成功牵涉到交易心理的因素相当大,还需要精神情绪保持稳定状态。

尤其在实际交易中,常常会遇到市场波动,交易员要时刻理性的判断和决策来让自己做出正确的抉择说易行难。笔者认为一套可靠可行经过测试的交易工具和客观容易执行的交易规则是让交易者保持理性获得持续成功的关键。正如江恩在《华尔街四十五年》之中强调“如果你坚持绘制高低价月线图(Monthly ... 阅读更多

August 4, 2022markettiming2

02

Aug2022

一套具有实战性的交易工具必须是直观,客观,简单明了,要简单到不需要去解释

MTA信号线就是一个以此为目标的工具

理念是来自于即日炒作中强弱分界的概念,每日一个水平价格,一物一太极,找到该太极中心点,企稳在该水平之上为阳代表强势,看好后市,相反如果在该水平之下则代表阴为弱势,看淡后市

即便仅凴这样一项简单的工具来出入市,通过回测同样得出不俗的效果,胜率和盈利均可观,具体表现是能够捕捉住大趋势

当然这不是一个完整的交易系统,而是完成一个最重要也是最基本的工作那就是“判势”

由此衍生而来的,是包括了支持,阻力。MTF多时间架构分析,当有多线多时间架构重叠的地方,该位置往往让市场即刻做出反应

实战例子,7月21日发出信息讲黄金:“1670是黄金年度和季度重叠的支持,反弹阻力在1739和1770“

结果黄金最低触及1678元,之后一路反弹,甚至超越1770元。

在最新的分析中,亦根据信号线给出明确的支持和阻力:“1770阻力变支持,上方看1805,1817阻力“

根据这些重要价格,我们可以判断趋势,捕捉顶底,经过实战回测,简单明了,可以作为机械式交易规则的重要部分

August 2, 2022markettiming2