【周期论势】波动率决定市场行为 2021年9月1日星期三

上期讲过了动力投资法的Alpha也就是超额回报的来源

一般来讲,对于一个具有一定效率的市场,这是原则上有效的策略

需要补充的一点,所谓alpha超额回报亦需要是以时间为单位

到底是短期,中期还是长期的走势具备alpha

我认为动力投资法主要是体现在短期优势上

而价值投资则主要是在长期一点才能显现出优势

原因也很简单,短期市场是投票机器,长期才是估值机器

以上只是In general,学术上通过美股数据可得出的结论

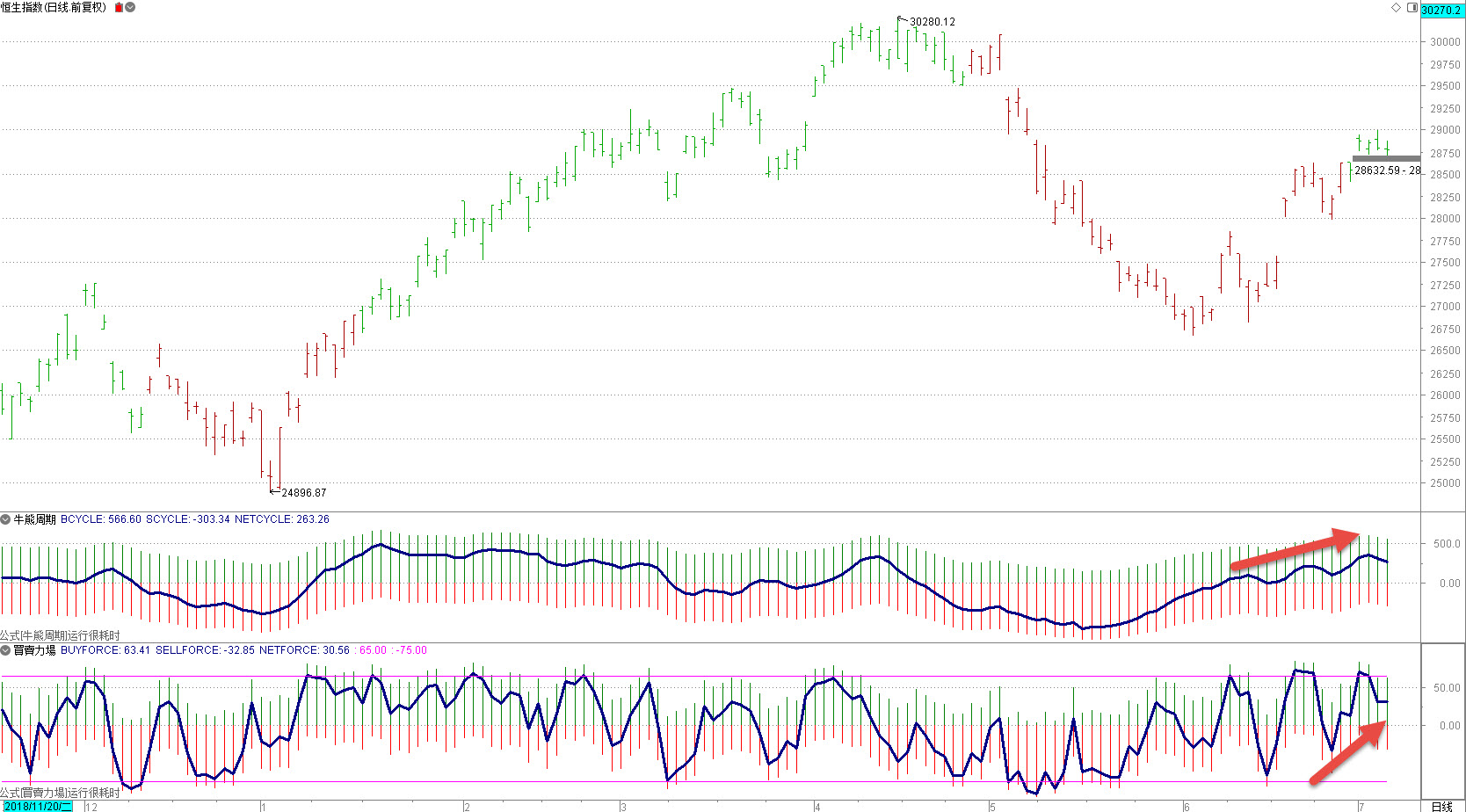

问题就在于,如果说是港股和A股,情况会稍有不同

不同的原因明显是投资者的构成,不同类型的人都合理具有不同的行为模式

表象体现出来的就是波动率

港股A股很容易出现急升急跌,波动率较高

反观美股,整体波动率是较低的

从美股的数据研究可以发现,波动率和长期回报是负相关

也就是说波动率越低,回报越好

这是一个我通过策略选股对比港股和美股,感触最深的一点

我认为,背后的原因可能是,美股以专业机构为主体,尊崇的是传统金融学

金融学将波动率定义为风险,波动越大的资产被认为风险越大

这一点作为个人投资者,我就一直不太理解

那是作为个人投资者的角度,波动率并不是决定性

然而对于美股主要的投资人机构来讲,他们倾向买入后持有,不善于交易。而他们的客户,肯定会在意净值曲线的波动

这就导致,波动率越低的股票越吸引机构买入,反过来越多机构买入持有,波动率就越低

由于我的策略选股有考虑到波动率,对比港股,美股有大批低波动率的大牛股,股价持续地稳定地上涨,图表看和指数一样用叹为观止来形容

这对于选股和投资策略的启示是,美股我会更多考虑买入并持有那些低波动率的股票。而港股,我就会更加注重动力和短线操作,要敢于操作波动较大的股票,并且严格执行止损。

投资者要根据不同的市场环境决定最为适应的选股策略,以达到最佳回报风险率

评论

评论被关闭。