走在交易和投資的路上,游歷不同的景觀,感受不同的天氣有晴天,都有暴風雨

也可以有很多的新鮮的嘗試,只要你願意,每天都可以學習到新東西

每天我都是花時間交易,然後學習

別人說一個成功的交易員不會有時間去教學

我部分認同這一點,因爲很明顯,應該是沒有時間去做那些Marketing的貼文或者視頻

本身自己都要花時間去研究,一個冠軍球隊的球員反而花最多的時間去練習球技,各種訓練,爲了讓自己變得更強

沒有動力也是一方面,trading的收入是遠大於教學那些

也不能說天天搞Marketing給人上堂的就沒有料

我有認識不少網紅,專欄作家,天天給人講股票,教人炒股票,還説自己炒賣頗有心得可以勝任基金經理,缺少的只是客戶,但講到用自己錢去炒確實甩手擰頭,不想去冒險

其中矛盾之處自己都不自知,這個圈子就是這麽怪

倒是國外的一些網紅,Blogger,開發軟件,或者教學,亦有Live ... 閱讀更多

03

Aug2021

如何正確認識趨勢?一句話可以概括,那就是阻力最小路徑

或者,換句話説,某方向的力量具有優勢,那就是趨勢的方向

以前聽起來,這種説法好像虛無縹緲,甚至好像廢話一般

而現在研究市場數據越深入,越接近,就越能體會其中的道理

日中給會員播報時,最近除了市場結構這種一向命中率很高的技巧之外

增添了買賣力道,訂單流資金流的分析

這可以説是好不神秘,只不過用數據把市場買賣好淡角力真實地反映出來

哪裏好淡雙方交戰最密集的,通常就是阻力支持

而出現“不平衡”,則會出現趨勢

出現“衰竭”,就可能是轉勢的先兆

講來講去,真的沒有什麽新鮮的事物,而是周而復始的市場最基本的供求關係而已。我們只是正確地去認知市場目前在發生什麽,交易在當下

我發現,對於趨勢的認知,這一非常基本的能力,投資者往往視而不見

在《圖金者言》欄目的過往文章中21年3月7日文章《科技股退潮 ... 閱讀更多

August 3, 2021markettiming2

21

Jul2021

今日讀到一篇報導,內容是有關內地管理1300億基金公司的明星基金經理今年所遇到的挑戰

該基金經理表示,二季度,教育股跌幅較大對基金凈值產生負面影響,使他反思長期投資框架中的一些假設,希望能夠將其進一步完善

以我的了解,中國A股上半年有著顯著的風格轉換

去年第四季度達到高峰的那些藍籌股(稱之爲白馬股)今年上半年都同時出現了很大的回調

這些藍籌股正正是去年基金抱團,贏得最多的股票

突然賺錢的股票,不賺錢了。市場就是不斷在改變

最近恆大系股票因爲壞消息而股債齊齊下跌,引發市場關注

我亦有友人曾經在恆大系股票身上賺過不少錢

最近卻是撈完又沽,撈完又沽,笑稱自己是“最後的好友”都快要變成淡友

這也讓我引發一些思考

對投資者來説,交易的是哪支股票重要嗎,還是說交易的方法比較重要?

從以上的例子可以見到,交易的方法是比較重要的

無論你是從基本面,宏觀經濟入手的基金經理,還是跟隨資金流的短綫炒家

市場轉變了,趨勢轉變了,遲早都要去適應轉變,即便你是千億級別的基金,也無法逆勢而行

但是,我認爲,更加重要的其實是思維模式

通俗一點講,舉例說,我們是如何看待輸贏的

假如輸贏是關乎公司老闆的期望,客戶的信任,還會用同樣的眼光去看待嗎

這就解釋了,爲何很多新手容易賺錢,或者用模擬賬戶就很容易賺錢,一去到實戰操作就完全不一樣

所以,所謂思維模式,就是investor ... 閱讀更多

July 21, 2021markettiming2

14

Jul2021

上期文章,特意講“背馳”,指出6月底開始的反彈雖屬預期之內,然而:“該反彈預期出現,可是持續的時間遠較預期短,而且反彈過後迅速跌破了6月下旬低點,形態上處於弱勢。更加詭異的是,市場寬度不但沒有隨指數反彈而改善反倒不斷惡化。也就是說,價格形態和資金流不斷惡化,與時間周期產生了背馳“

大家更加關心的,當然是個結論:“因此在昨日早報時認爲,這是一個偏淡的信號……明顯這是一種潛在下跌趨勢的先兆“

結果上周二撰文後連續三日指數大跌,最低到26861較周二收盤28072急跌超過1200點

在周四的時候,我特地分析了一下騰訊,看520元關鍵支持,近在咫尺

見指數跌得夠狠,又分析一下恆生指數,第一個目標價26772,結果下跌倒26861之後反轉

捕捉轉角位本來就是強項,使用的工具時間價格形態包括資金流,市場情緒一併考慮

和諧一致就反映出機會的來臨,出手的勝率就會大大提升

有時候,心理因素會佔重要位置。回憶一下,大家可能在初學技術分析的時候,使用簡單技術指標平均綫,RSI,MACD好像盈利很簡單

這是因爲初學時,只關注到一兩個定式,注碼又比較細,心理上具備很大優勢

往往過一段時間之後,會發現,原本很“容易“的技術指標,原來有很多不work的時候

回頭看總是很明顯,實際運用卻要面對很多失靈的時刻,心理就很容易被擾亂

所以,找到合適的方法,具備強大的心理優勢,兩者是相輔相成的

反彈過後,後市如何看呢?

急跌的確是港股見底參考指標之一,是的,是見底指標

可是上周的急跌在量和情緒上尚且級別不夠

況且,時間周期還有一段往下的日子

所幸的是,即便指數急跌,實際上更多地是反映科技股的弱勢

這些科技股,我早前已經寫過很多文章從基本面和技術面都未能看好

反觀,MTA會員所分享的策略選股,都是脫繮的野馬,擁有不斷新高的能力

今日,較爲看好的汽車代理股,光伏玻璃股就紛紛嘗試突破

長期跟蹤的航運和體育用品股,基本面和技術面亦繼續向好

市場十分理性地對待我們pool裏的股票,有利於股票倉產生超額回報

July 14, 2021markettiming2

07

Jul2021

本期要談論的“背馳”並不是一般傳統技術分析普遍形容的背馳現象

傳統技術分析通常會用RSI,MACD等技術指標來定義背馳

也就是當市場沒有和這些指標出現同步方向發展時

以此來作爲市場轉弱的一種跡象

我不是這種“背馳“信號的粉絲

但背馳這種不和諧本身帶來的啓示本身還是很有價值

最近市場就出現了一次非常明顯的背馳

我講的背馳並不是技術指標的背馳

而是指常用的分析工具,時間,價格形態和資金流

上月底我們預期6月21日或者月底開始一輪反彈

反彈預期去到7月初,因爲時間周期依然處於上升

該反彈預期出現,可是持續的時間遠較預期短

而且反彈過後迅速跌破了6月下旬低點,形態上處於弱勢

更加詭異的是,市場寬度不但沒有隨指數反彈而改善反倒不斷惡化

也就是說,價格形態和資金流不斷惡化,與時間周期產生了背馳

因此在昨日早報時認爲,這是一個偏淡的信號

爲什麽這麽説呢?時間周期好比自然運行的規律,是一個大背景

就用“六月飛霜”來形容這種該漲不漲的現象

反常現象很多時候反映出不和諧的異常現象

趨勢市就是一種不平衡的狀態

明顯這是一種潛在下跌趨勢的先兆

July 7, 2021markettiming2

30

Jun2021

上篇文章可謂相當應景

指數順利按照預期中21日開始轉上

可是市場寬度指標並沒有隨著指數上漲而改善

每周的策略選股數目也出現下降

種種跡象説明市場流動性轉差,或者說就是集中在漲某一類股票而已

這種情況在中國A股市場也在發生

對於本身就是選股策略以強勢股為基礎的方法來説,這種情況似乎沒有看到什麽壞處

今天在和MTA的夥伴們聊

一直在策略選股中排頭位的1368特步,2331李寧和2020安踏,迎來了大爆發

尤其2331李寧,上周排名突然跳高

感覺,這種選股策略有點像一種跑馬“相馬”制度

好的“頭馬”經常在頭位,即便有時短暫休息落後,也能夠不斷衝擊榜首

而我們作爲馬主,就是不斷觀測馬兒的狀態

盡量去騎頭等馬,換騎頭等馬

有時候,我們騎上了頭等馬“牛股”,也會耐心選擇那些具有潛力成爲頭馬的“中馬”

中等馬需要時間醖釀,去年年底到今年年初就從底部發掘出如1772贛鋒鋰業,2013微盟,853微創等由中馬變成頭等馬

而最近,就從2359藥明康德底部開始關注,終於創下新高成爲一匹頭等馬

只有騎上頭等馬,你才最有機會贏,這個道理是顯而易見的

June 30, 2021markettiming2

23

Jun2021

6月月報預期的月初回落至夏至21日附近基本符合預期

然而指數沒有向下破位,象徵個別股票強度的寬度指標就不斷回落

一般而言,寬度指標回落説明選股勝率降低。但這是一般而言,就是説如果放飛鏢,不那麽容易贏錢

很少人通過放飛鏢賺到錢,但在市況不好的時候,股票跟著市一起跌的機會卻大得多

從過去歷史數據來看,我們既然不是亂放飛鏢,那麽更加重要的是注重如何避開下跌風險

策略選股跟到好股票並不難做到,而如何規避危險時期呢

我認爲可以用畫紅綫的方式來機械性避險

例如寬度強度在50以下減倉,20以下就清倉

股票買賣更講求策略性和趨勢,而非時效

當一隻股票成爲牛股時,幾乎總是會展露出與別不同的樣子

最近幾周經常位於策略選股頭幾位的就有好像1919中遠海控,1368特步,3600現代牙科等近期牛股

股市代代牛股出,各領風騷幾個月

我們要做的就是找出他們來,上馬,騎穩而已

June 23, 2021markettiming2

16

Jun2021

上文講到市場膠著沉著應對

最近的走勢用橫行和膠著來形容是再恰當不過

無論好友淡友看起來都毫無大志

跌穿28000技術位馬上拉回,漲破29000又即刻跌回

在年報中預報的時間窗中,上月5月6日見反彈高點,17日見低點反彈,5月30日又是高點回落

本月剛剛6月10日後見反彈是日正好是日蝕

反彈過後今日大陰燭下跌

看起來又是頗有氣勢

拉長一點看,指數由3月開始就是在28000-29000點浮浮沉沉,技術破位經常遇到反轉走勢,趨勢炒家完全找不到機會,市場有慣性維持原狀,要打破並不容易

外圍市場卻處於相對強勢的階段,油價美股齊創新高,同時銅價爲首的商品回落,伴隨國債息率趨向下跌,市場對此頗爲放心,反應流動性的各項指標保持樂觀

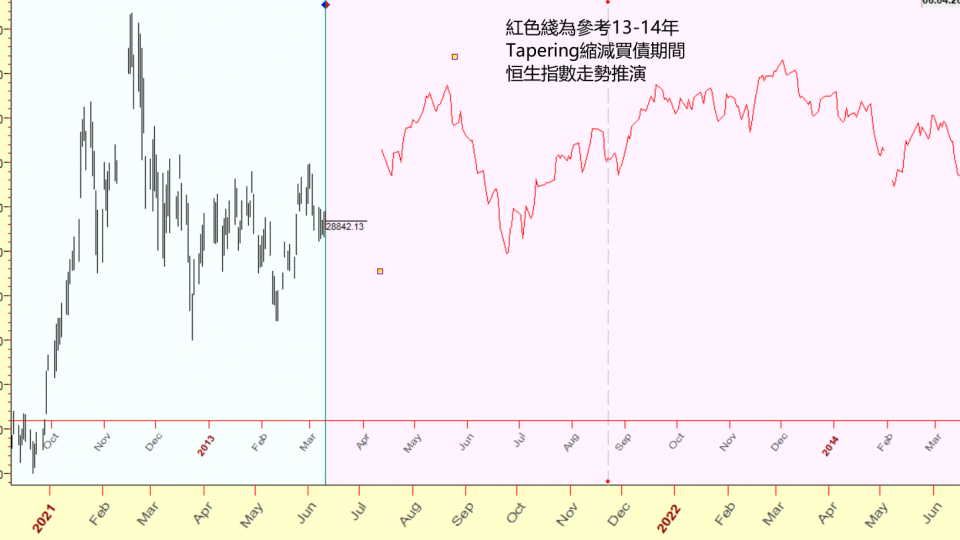

市場開始更多地關注和討論“Tapering”美國聯儲局縮減買債計劃,這一在2013年2014年就出現過的情況

聼起來,縮減買債似乎是流動性弱化,的確從數據上來説2013年一直到2015年都處於QE縮減之中,真正剎停QE是15年之後,18-19年才是QE退出的時間

如果研究那段歷史,可見由Tapering開始美股都一直還是處於緩慢但健康的上升趨勢之中。15-16年漲幅明顯放緩,19年出現大幅下跌。

那麽也就是說即使正式開始Tapering,也要有兩年的時間美股才會漲幅放緩而已

現在開始憂慮美股就顯得太早了,更何況目前還完全沒有Tapering和減速的跡象,還只是預期減速而已

那麽港股當時的表現又如何呢?

從12年開始港股基本處於反復上漲之中一直到15年,期間港股比起美股要反復得多,基本上是進三步要退兩步

單單以史爲鑒,我們知道,大概率進入Tapering之後,美股還可能處於上漲趨勢中,但上漲的幅度和波動率會較之前下降

而港股則可能表現得更爲糾結,更爲反復,上漲的斜率當然也要低一些

背後的原因可能是,新興市場港股市場更能反映流動性溢出,這就好比湖中心一石激起波瀾,處於中心的美股處變不驚,到了新興市場則明顯感覺到波動起伏

如此看來,預期未來港股指數,上落震蕩將是一種常態,我們也將調整好相應的策略應對。

June 16, 2021markettiming2

09

Jun2021

上文談到量化選股的原理和方法,最後用半自動駕駛來形容

後來細想一下,用半自動似乎有點太過了

股票交易非常需要技巧,不能盲目跟隨系統

其中對股票本身基本面要有基本的判斷和認識

另外一個重點,就是風險持倉控制

短綫操作如果集中持倉的時候,賬面波動比較快速

如果運氣好,這種操作風格比較容易取得爆發性增長

大起大落對於心態的把控比較不容易的

除非是持倉比較小,或者心理上認定這個持倉比較小,即使銀碼很大

有見識過“土豪”級短炒高手,真的視錢財為一個數字而已

無論哪種交易風格,實際落場交易一定還是頗爲講求技巧和小心

跟從技術分析的方式去交易,是經常根據市況的變化而進行對應的“微調“

就好比最近的港股市場,指數突破29200看似要有所作爲,結果被證偽

回到28600又因美股實在強勁難以往下突破

指數不上不落,周期分析卻是看淡

市場寬度一向不強,仍沒有任何跡象出現主升浪

亦是繼續依靠策略選股來取得回報,配合高低位沽期權應對

最近兩日明顯見到領袖股如3600現代牙科,1368特步國際回頭,警惕回調風險,又要減倉應對

這也是充分反映出市況處於一個並不穩定的狀況

這段時間可能回報並不顯著,事倍功半,反而更加值得我們小心耐心應對

June 9, 2021markettiming2

01

Jun2021

隨著科技進步,數據分析普及,電腦的機械性分析已經越來越重要

重要的原因就是好用,能賺到錢

我所追求的和大多數投資者追求的一樣,就是穩定盈利,取得超越指數的回報

否則一切都毫無意義

例如過往幾期的宏觀經濟分析,從實戰中很容易發現,這些分析在大方向趨勢上是好的,邏輯也都嚴謹

但又很難説清楚,對市場有多大作用,或者反過來說是市場對這些因素有多重視

經常出現的情況是,當經濟學家對當下市場關注的問題進行邏輯嚴謹地一番推敲,自己也認爲有了一定了解,之後,很快市場好像對這個問題失去了興趣

就好像通脹和加息問題,上上個月還在每天盯著美國國債的時候,突然一下這種相關性就好像消失了一樣

按照量化的術語來説,就是因子會改變,相關性也在不斷改變,那麽這就不是一個穩定的有用的分析方法

最終,回到數據分析,就是從變化中尋找不變

學術界早就發現了動力,價值,成長這些因素非常顯著地給股價貢獻alpha

簡單地說,經過統計,這些因素能令個股跑贏大市

我將這些因素用數據分析,每周選出一籃子股票共30支

並按照得分高低排序每周發放給會員,以供參考

實戰中,我主要根據這些選股結果來挑選個股買入

由於選股對象是港股通中的股票,以此我希望簡單地形式篩選出較有流動性的股票,避免那些缺少成交的細價股

所以少數情況下會選擇沒有在量化選股結果中的股票

從過往歷史表現中,如果平均分配買入的話,該策略長期回報大幅跑贏指數

現在,周期分析,無論金融占星自然周期還是市場周期,都已經一大部分藉助電腦進行數據統計分析,然後再用人手劃分周期

人腦卻不會被電腦取代,人腦的最大優勢在於形態識別,歸納總結都又快又准

我只是半自動操作,利用數據分析工具,在實戰中通過對市場形態的判斷來進行操作

半自動形式人腦電腦互補,我發現成功率是最好,表現亦是最穩定

June 1, 2021markettiming2