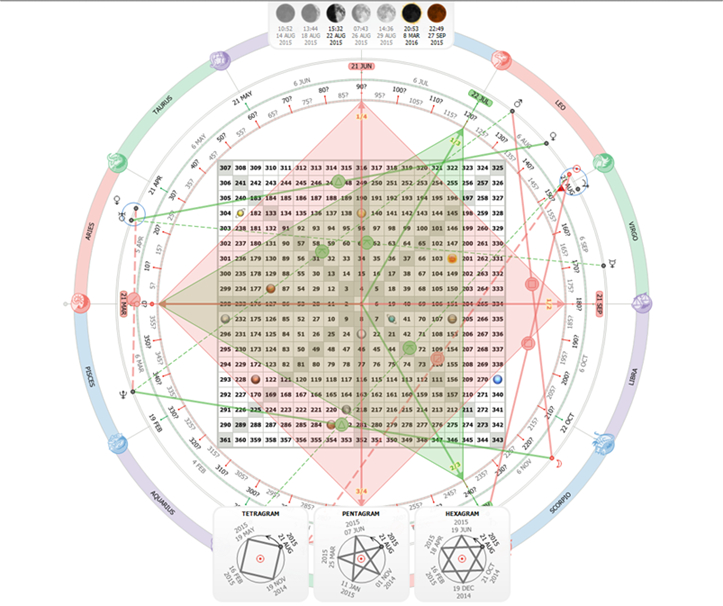

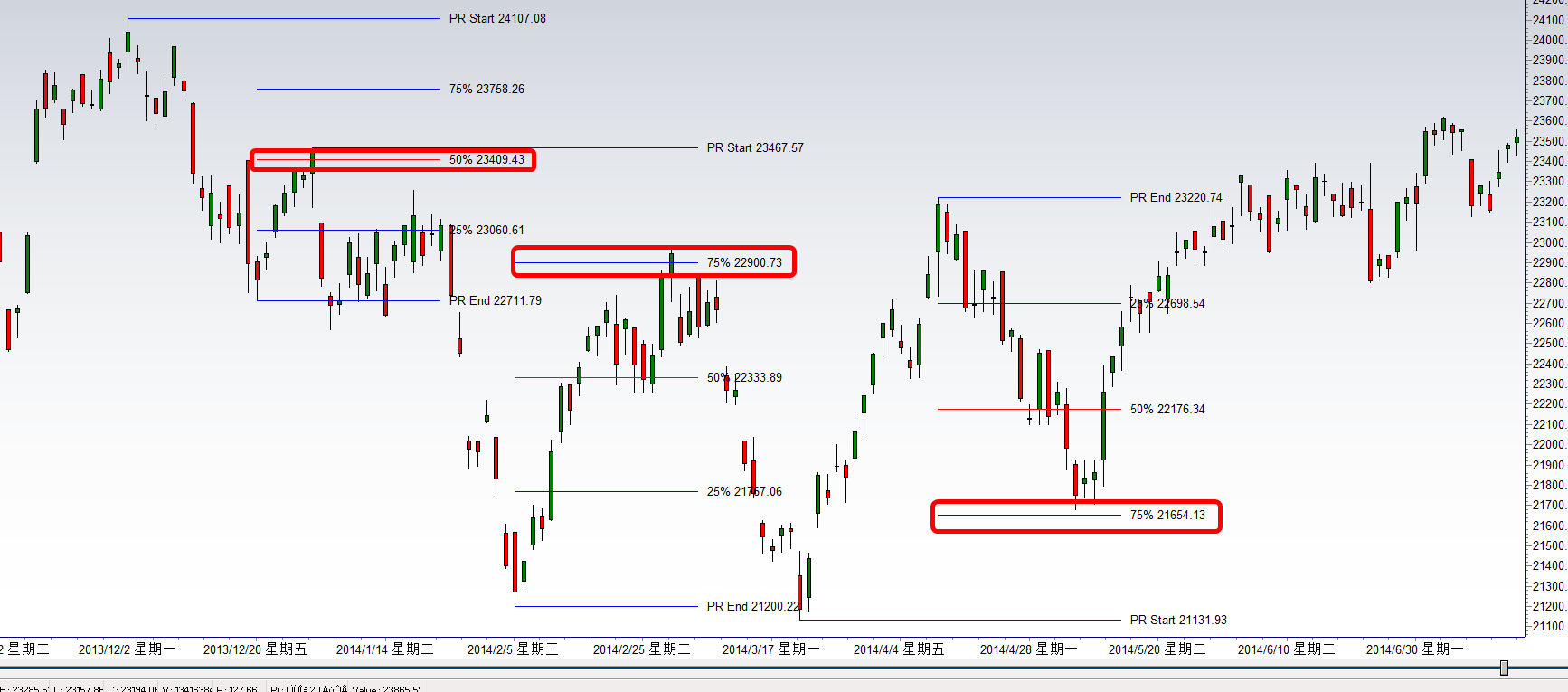

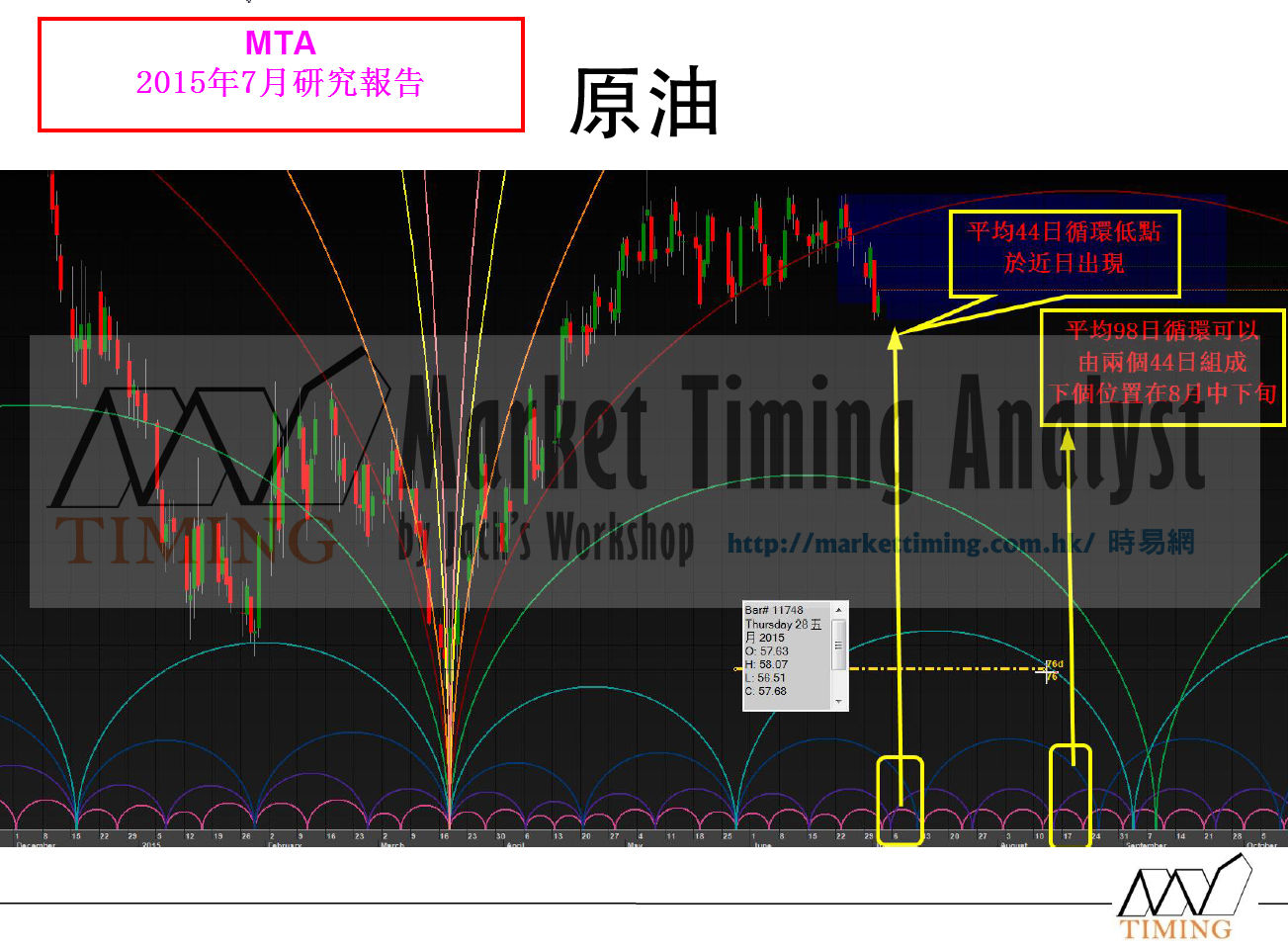

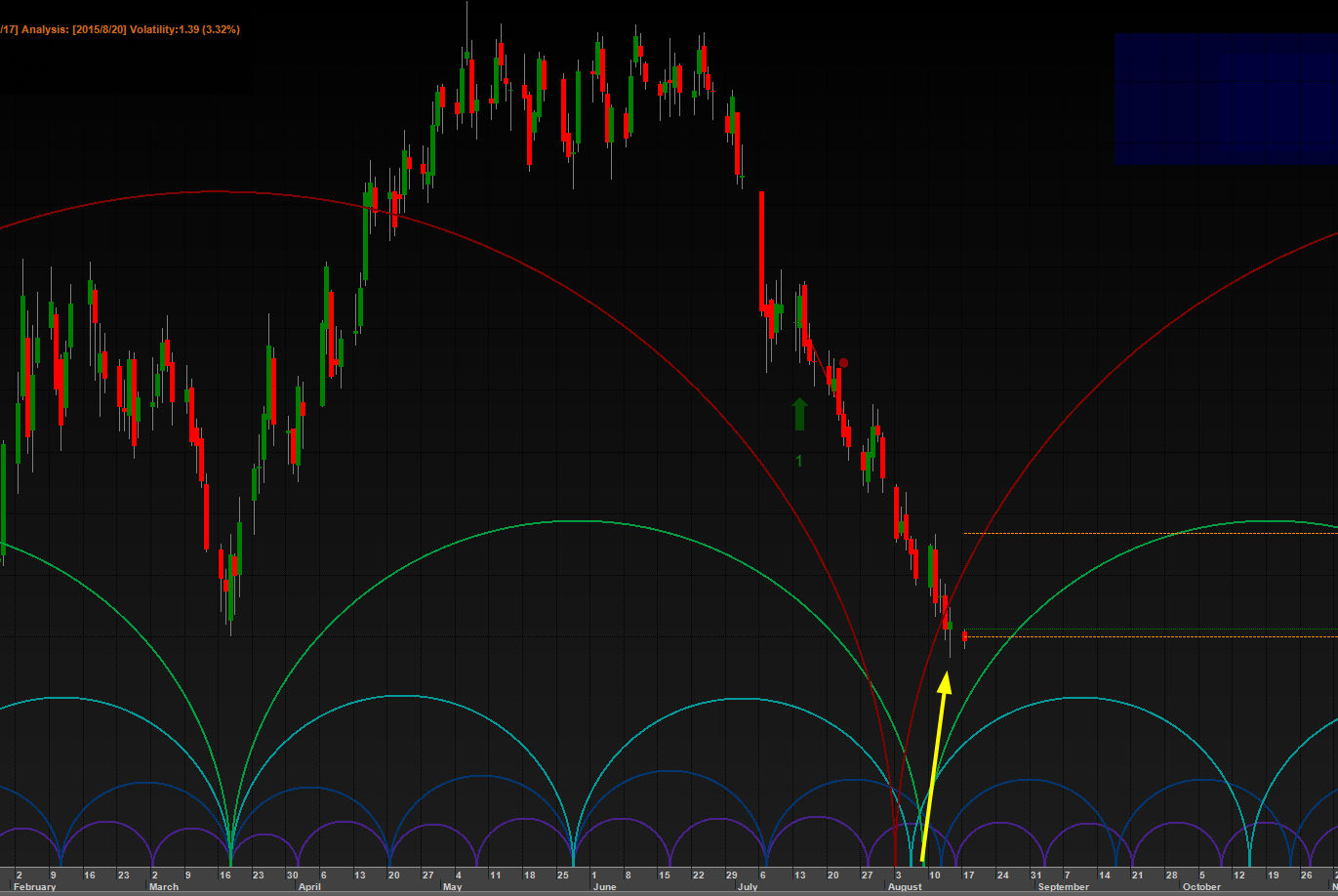

江恩理論是以研究測市為主的,通過數學、幾何學、宗教、天文學的綜合運用,建立的獨特分析方法和測市理論。它是由二十世紀最著名的投資大師威廉·江恩(Willian D.Gann)大師結合其在股票和期貨市場上的驕人成績和寶貴經驗提出的。江恩理論認為股票、期貨市場裏也存在著宇宙中的自然規則,市場的價格運行趨勢不是雜亂的,而是可通過數學方法預測的。它的實質就是在看似無序的市場中建立了嚴格的交易秩序,其中包括江恩時間法則,江恩價格法則,江恩線等,可以用來發現何時價格會發生回調和將回調到什麼價位。

江恩理論的實質就是在看似無序的市場中建立了嚴格的交易秩序。

評論

未有任何評論。