上篇文章講到:“隱藏的利淡才是更值得憂心的……除了金融股之外,科技股也要格外小心”

對於大市的看法也就不用多講了,模擬組合都幾乎清倉,言行要一致

過去一周市場指數頗有支持不住而出現大跌,技術形態開始破位向下

除了技術走勢外,宏觀局勢並沒有很大改變

市場前面擔心的利率在美國公佈出奇好的就業數據之後反而不升反跌

最近國債利率企穩,美元甚至重回前低點

美國聯儲局繼續買資產,美股繼續享受著流動性充足的蜜月期。這應該對新興市場有利

事實也的確是這樣,金磚國家巴西,俄羅斯,甚至印度股市都表現強勁

唯獨,中國股市除外

新興國家多數為商品出口國,受惠於美元下跌更受惠於商品牛市。

印度疫情犀利,卻更令人想起去年美股的疫情牛市

中國則早已成長成爲了製造出口國,原材料上漲直接損害企業利潤,作爲原材料入口國就當然利潤表受損

加上,正如上文所述,去杠桿和流動性收緊下,爆發大量壞賬,中國政府卻堅持不用“大水漫灌”的形式救市,又損害了其資產負債表

這才是中國股市難有起色的根本原因

那麽科技股又如何呢?在強監管的行政主導思路下,雖則罰款並不多,但市場很快意識到這是目前科技公司尤其象阿里巴巴,騰訊,美團等所面對的“隱性成本”,這種成本猶如加稅,衰在這種隱性稅存在不確定性,這是市場最討厭的,只能調低估值來反映不確定性

那麽消費股又如何呢?內地政府上年年底就擺出姿態嚴打趁火打劫胡亂加價,具有加價能力的消費股都不敢冒這個險,唯有默默承受成本上漲之苦

在這種情形之下,還有哪些行業值得留意呢

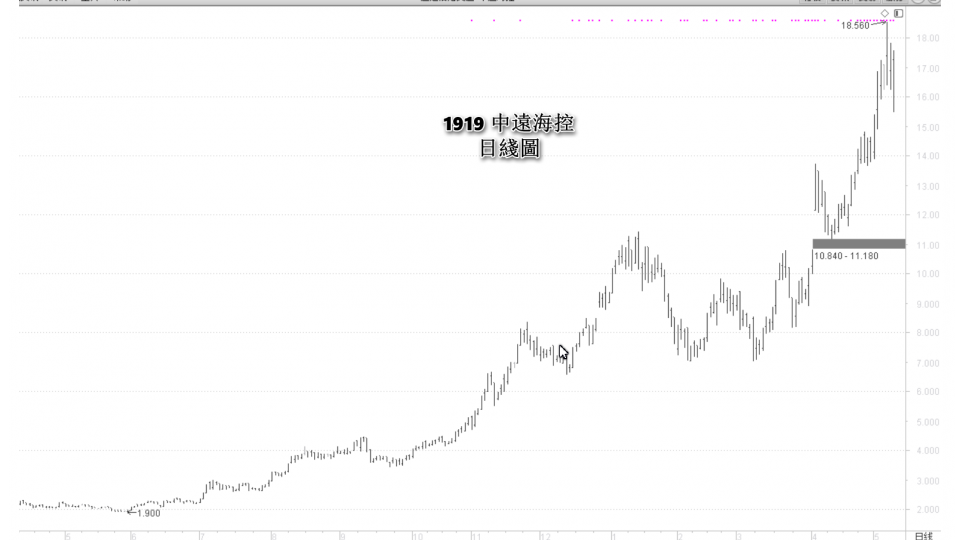

一種是較爲接近上游的例如原材料,受惠價格上漲,或者一些中間商能夠轉嫁成本例如紙業,一種是地主優勢,可以尋租,例如重資產的出租股,航運股就是這一類。消費品就一定要注意是否有加價空間,例如目前啤酒股,被認爲過去價格偏低沒有上漲,因此有加價空間

説到底,通脹時期來臨,誰能加價誰就是王者

27

Apr2021

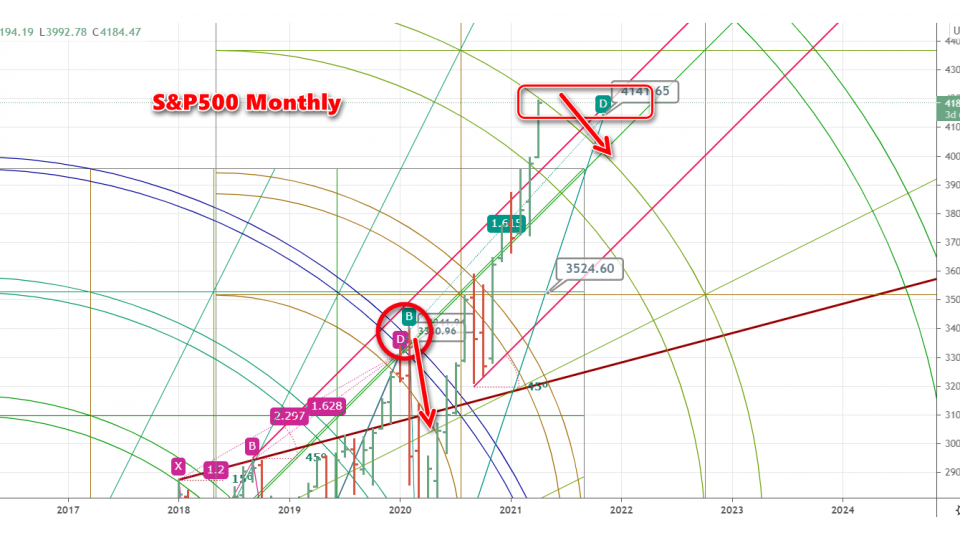

時不時都會有人問我,美股是不是要見頂了了要不要沽貨離場

看淡的理據當然不少,例如估值已經處於歷史高位,泡沫區域

又例如散戶高度參與,疫情底下散戶兵團瘋狂入市,絕對引起很多老股民一些泡沫爆破的記憶

亦有從技術分析角度來看,動力指標背馳,超買等等

對於這些理據,我認爲都有一定道理,可是爲什麽美股依然堅挺地在創新高呢

這就是timing時機的問題了。回顧剛才所有的看淡理據,會發現,在過往歷史中都有過準確“估頂”的時候。但問題就在於,往往需要事後才能夠確認

因此一位長期持有看淡觀點的例如末日博士,可以在非常長的時間裏不斷地說狼來了狼來了,狼最終還是會來,可那已經錯過了一大段牛市

甚至乎,熊市的下跌也跌不回去第一次唱淡的位置

這是一個simple ... 閱讀更多

April 27, 2021markettiming2

13

Apr2021

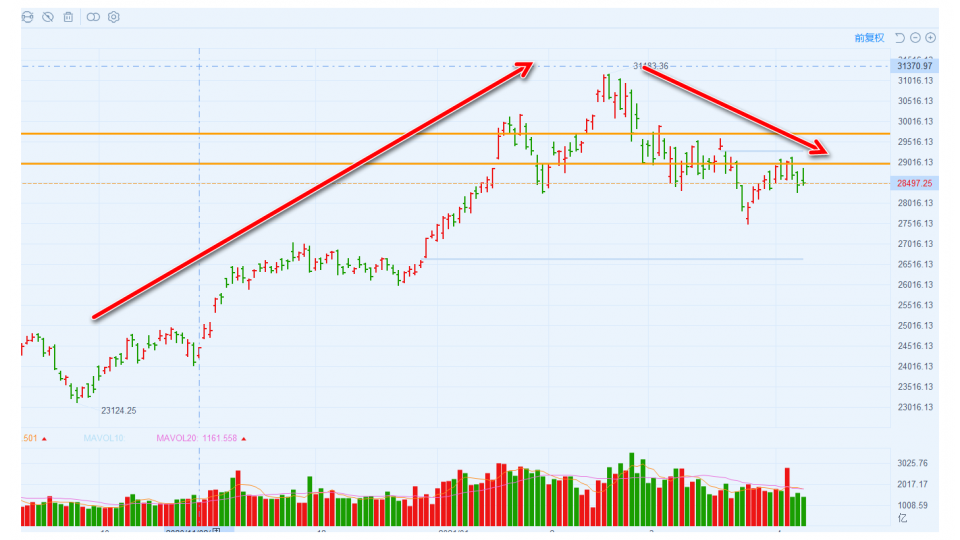

敝欄分別在2月初開始發出市場調整警報,並且2月10日撰文《如何看待下行周期》

下降周期始終到來,而市場亦跟隨年度預測的軌跡,年初見頂,其後反復回落

交易員則往往需要慢慢順應市場而作出調整

剛開始的時候還希望尋找強勢股進行短綫突破交易

經歷了不少挫折之後,自自然然轉趨保守

不單選股要挑剔苛刻,好好選出來還要等低位入市,即便入市也是鷄仔注

我很喜歡某本命理書的一句説話,“英雄不相信命運,卻不得不被命運所操控”

任憑交易系統,選股模型有多麽厲害,遇到市況不好,就難有用武之地

下行周期如何應對,這一問題是早在2月初開始提出,而我們又需要一段長時間去面對和思考的問題

單就指數而言,由於3月底短期周期轉上,帶動指數匆匆由27505迅速反彈至29152

最近回調亦只不過在28500而已,指數回調並不多

然而多數人卻覺得市場依然再跌,爲什麽呢?

一方面,就如前面研究下行周期的一個規律就是,前期越是熱門的股票,越是散戶愛股,越要特別避開。去年筆者看好科技股,認爲的龍頭三劍俠,騰訊,阿里巴巴,美團,在下行周期就是逐個被拋售而已。

另一方面,過去不受重視的藍籌股如銀行,本地地產股,友邦保險,公用股等表現堅挺頂住指數。

這就讓人有種錯覺就是指數尚好,其實流動性和市場情緒根本無法同日而語。

我建議在調整市中首重防守,要戒急用忍。在下行周期中,指數會隨著短期周期而出現反彈,這都是預期之中。

反彈歸反彈,在形成上升趨勢之前,先不要轉守為攻。股票平貴反倒是其次,趨勢才是我們最好的朋友。

April 13, 2021markettiming2

23

Mar2021

如果要講利率,各大經濟學家可以和你秉燭長談三日三夜也講不完

還好我不是經濟學家,作爲一個投資者,和多數金融人士一樣

很實際地,把由A到B然後C,就可以了

簡單來説,利率的影響就是影響股票的估值

理論上利率越高,股票的估值越低,反過來利率越低,估值就應當越高

這是一個極爲淺顯的道理

由於實質利率已經負數,市場利率未來也就是走高一條路而已,遲早的事

感覺上好像說利率高股市就跌,也不能這樣一概而論

因爲股市漲跌,還和情緒有關,經濟飛速增長,利率就算提高了,投資者還是情緒高漲的

從經驗上總結,我認爲利率提高,主要還是讓投資者更加介意估值了

最近市場的兩極化就十分明顯了,可以觀察到高估值的增長股在下跌,低估值的那些鋼鐵,航運,內銀,包括本地股,銀行,零售股,受疫情衝擊比較大,但是估值和股價確實是在歷史相對低的區間,這些低估值股票最近一直跑贏

多數投資者受傷,基金過去重倉增長股也受創,主要原因還是沒能夠適應市場結構的調整。而增長股才是股市長遠的主題。

這種結構調整下,多數投資者不賺錢,市場氣氛固然很難熱烈

那麽利率提高是否股市就會跌呢?

這又要分爲市場利率,和聯儲局的目標利率,過去出現聯儲局比較明顯的利率提升的時期是16-17年,而當時實際上是股市強勢上漲的時候

市場利率則更多是反應預期,從16-17年前的觀察,可見股市在加息初期總是難以適應,消化了負面因素後才有明顯上漲趨勢

僅僅考慮市場利率也就是預期因素,參考2019年走勢就可以了

2019年整年都在講加息,擔心利率曲綫,直到20年年初爆發疫情

當時的市場走勢如何?稍微做一做功課,不就一目瞭然?下期再談。

March 23, 2021markettiming2

16

Mar2021

March 16, 2021markettiming2

09

Mar2021

自2月初以來敝欄就一直在講“下行周期”“泡沫引發調整”“持盈保泰”等一系列文章

從標題都很容易見到觀點在哪裏

最近股票大幅回落,一些股票從哪裏漲上去,就跌回到哪裏,具體慘狀不再重複

先講重點,我不認爲這個調整會很快結束並進入上漲趨勢

撇開常用的市場幾何學,周期分析等工具,最近我主要用量價分析來與會員闡述這一觀點

在大漲一輪之後,港股成交大增,可是在2月中指數衝擊頂點時,成交卻是縮小的,當然你可以說是和農曆新年假期有關

那麽假期之後的下跌卻成交非常大,近期最大成交,應該說是歷史最大成交日是今年2月24日創下了單日3530億,是日卻是長陰下跌單日大跌914點

在最近的股市調整中,整個市場也好,很多股票也好,尤其是那些網紅股熱門股,下跌過程中成交量一直還很大

學過一些基本技術分析的應該聼說過價漲量增,價跌量縮這一基本形態

爲什麽會這樣呢?道理很簡單,當股價上漲,投資者基於好的預期需求增大,導致成交增加而價格上漲

那麽股價下跌成交也增加呢?説明賣家賣出意願強烈,大量賣家賣出導致價格下跌了

賣出的同時固然也有大量買入希望搏反彈的投資者

在此過程中一直搏反彈一直下跌而陷入虧損,實際上這些人在未來股價上漲時就會成爲潛在的賣出力量而攔截反彈

這就好比平均綫,市場成本與市場價格之間的互動

當股價跌得太過於迅速,遠離了買家成本時,市場就可以有空間反彈直到遇到前期買家的成本而引發他們賣出

從以上量價分析,可見,巨大成交量的下跌,如果快速下跌的確可能引發超跌反彈,可反彈的持續性是成疑的

大概率反彈遇阻之後還會延續下跌或者進入震蕩,直到出現買入結構

買入結構這又牽涉到了形態學了

只有當買入結構出現,而又守住底部,成交量不斷衰減,這一漫長過程之後,股價才有望形成新的上漲趨勢

轉勢?從來不是一兩日的事情。現在投機炒賣很不錯,希望中期買入持有的就還可以繼續吃著花生繼續等了。

March 9, 2021markettiming2

02

Mar2021

自2月9日文章《如何看待下行週期》開始我們就為這次調整做準備

是的,我們要走在市場周期之前,還沒有發生的預先考慮

比方説,這次調整的形式,是全面下跌,還是上漲趨勢的回調

再具體一點,在這次調整中有什麽資產要迴避,有什麽可以持有?

我就提出一點,要避免熱門股

凡是上了電視出自名嘴的股盡量避免

我自己很少接觸財經媒體,不甚了解大衆熱捧,但亦可以通過技術走勢來進行判斷

比方説,一般熱門股,換手率會比較高

從基本面來看,比較可能出現在一些新興科技行業,或者潮流品牌

熱門股是一個兩面刃,市場氣氛好時,往往容易越炒高越多人追捧

可是在市場氣氛逆轉時,這類股份的波幅就往往變得很大了

因此,在選股方面,我們側重選擇了例如941中移動,27銀河,1691 ... 閱讀更多

March 2, 2021markettiming2

24

Feb2021

金融市場永遠不變的是人性,周而復始地出現貪婪和恐懼

“這次不一樣”是最為危險的闡述

事實上,太陽底下無新事,只是換個面貌不斷重複

在20年10月比特幣尚在11500附近時,我給會員信息是比特幣可能迎來突破展開和2016-17年同級別的升浪

現在重視這一觀點,固然毫無疑問

如果該觀點正確的話,比特幣升浪應當還能夠持續下去

但是,1月開始波動大增,在去年的看法當中,認爲2021年1月開始小心市場出現震蕩,目前就是在震蕩時間之內

同時,年初開始比特幣爆倉的新聞不斷,就谷歌搜索,幾乎每隔幾日就爆倉一次,期間比特幣還是大漲小回

這種反復螺旋上漲,同時伴隨大量散戶入場,和各種小道好消息

熟行的讀者一定會心微笑,又來了,太陽底下無新事

股市同樣面臨著回調壓力,在“如何看待下行周期”一文中我就介紹過了

周期實際上自二月初開始進入震蕩調整,前期是上下震蕩,最後出現一段快速下調

而市場在震蕩期間指數創新高,成交和南下資金卻出現背馳,散戶這個時候情緒到達興奮高點

這裏形成了背馳的經典案例,只等破位確認而已

在一個長牛之中,泡沫來自於過度投機和上漲過快

調整如果在合理範圍內結束就是健康的,那麽未來還會有新的泡沫形成

而新的泡沫通常是一個更大更大的泡沫

這個循環直到終極泡沫爆破,市場已經無法消化

既要在泡沫中獲利,又要在爆破之前全身而退

你一定要做好準備了!

February 24, 2021markettiming2

16

Feb2021

我從2017年開始撰寫年度預測報告至今4年

2021年的屬於第五期

回顧以前數年的報告,2017年時純為市場走勢的分析,包含了部分市場周期的內容

2018年開始,加入了占星的元素

通過驗證發現,自然周期,金融占星的效果奇佳

既然是純預測報告,而又通常在農曆新年附近,就乾脆以純粹的占星和自然周期來撰寫報告

除了星象的意象之外,還通過數據分析尋找自然周期和股市高低點的關係,由此規劃出今年的高低位路綫

熟悉MTA的朋友的都會有種感覺,大頂大底基本上是錯不了的,

反而是短期波動比較容易出現誤差

短期波動市場可以頻繁切換波動模式,長期市場則相對穩定

對於一般投資者來説,我一再強調,一年以內總有那麽兩三次機會,把握住就夠了,回報就十分可觀

難就難在,人們從小受的教育就是多勞多得,要步步算盡加減乘除,腦子的數學是今日付出了幾百元,明天就要得到幾千元,這樣才划算

所以坊間才會有日日賺的騙局式宣傳,課程也好,交易程式都好,總之就日日轉勢,為了迎合大衆心理

最吊詭的事實卻是,在金融市場裏面,從長期來看,賺錢的只是極少數。這些人是能夠抵受住“常識”教育和人性誘惑的。

篇報告寫給別人也是寫個自己,好的機會總是顯而易見的,如何抵受得住誘惑,經受得住考驗。才是贏家的最終分野。

February 16, 2021markettiming2