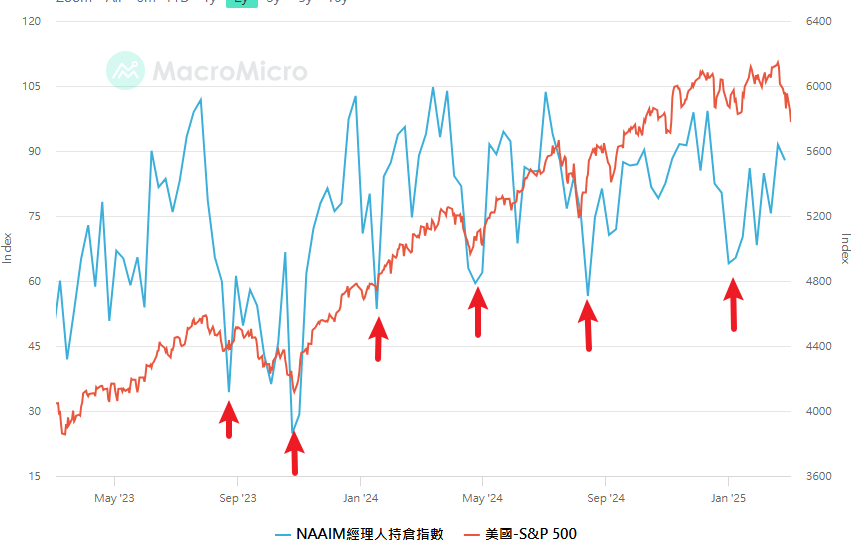

美股,比特幣大幅震蕩,牽動投資者的心情亦如過山車。本期文章我們就來探討一下美股,從周期分析,市場結構的角度來探討一下市場以及可能存在的投資機會。

首先從市場情緒來看,美股市場已經進入了一個較爲悲觀的時期,下方一個大衆關注的情緒指標由CNN指定的Fear ... 閱讀更多

markettiming2

20

Feb2025

港股新一年表現出色,截稿之時查看恒生指數年初至今上漲了2884點,幅度14.38%。而這個表現還是在季度走勢疲弱的傳統淡季2月造出可謂是驚喜。但這又基本在預期之中,這篇文章我們就來闡述一下MTA是如何捕捉是次港股轉勢,從中賺到了還要認真總結學到了什麽。

首先,從大方向來説,本欄目應當是自去年年初以來,一路堅持看好港股的專欄作者。也應該是甚少用年綫圖來分析港股的作者。可以參考過往文章:2023年11月20日文章《港股儲貨待寒冬過去春天已不遠》,2024年1月4日進一步提出《港股轉牛的兩個必要條件》,2024年1月20日《港股長期視角堅持防守策略》,“已經處於40月周期的底部時間區域。但同時也要強調,越是接近黎明也越是黑暗的時刻。2024年2月2日《美股港股第一季度交易計劃》,“總括而言,港股我會利用第一季度留意機會長期倉位建倉(自2020年空倉至今)”。

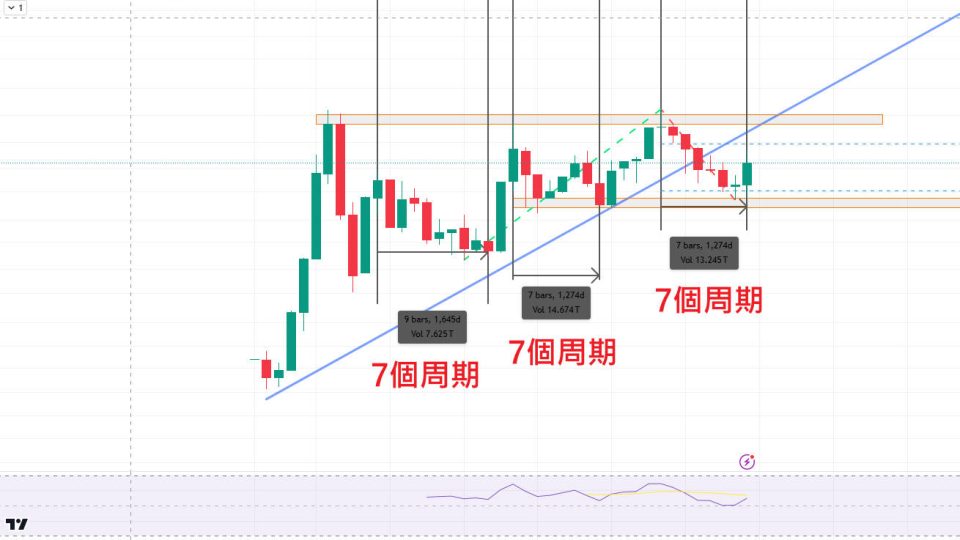

2024年港股的反彈並非平坦大道,而是充滿了波折。然而直到年底,筆者看法是:2024年11月7日文章《神奇七周期 ... 閱讀更多

February 20, 2025markettiming2

05

Feb2025

正式踏入2025年蛇年,首先祝各位讀者新年進步,步步高升。一年之計在於春,立春之後是時候計劃一下今年全年的目標,這個目標應當是好過上年,又要能夠實現的。代表MTA,我當然會繼續給出各種高質報告和即時交易預警,除了港股美股之外,也要做好比特幣的跟蹤和分析,上年看比特幣緊貼周期分析,而且又是能夠7X24,交易工具選擇繁多,流動性非常好的市場。模擬期權組合2024年收益率9.39%,雖然這是一個只買入港股不做空又不帶杠桿的組合,其目標卻是穩定收益,適當參與港股,因此在港股大跌的年份2022,2023年均取得正收益。港股2025年依然處於大幅波動橫行市,今年我會更加多參與個股的期權,減少指數的持倉留有空間給其他倉位,並且某些時刻選擇持股增加風險承受(過去short ... 閱讀更多

February 5, 2025markettiming2

17

Jan2025

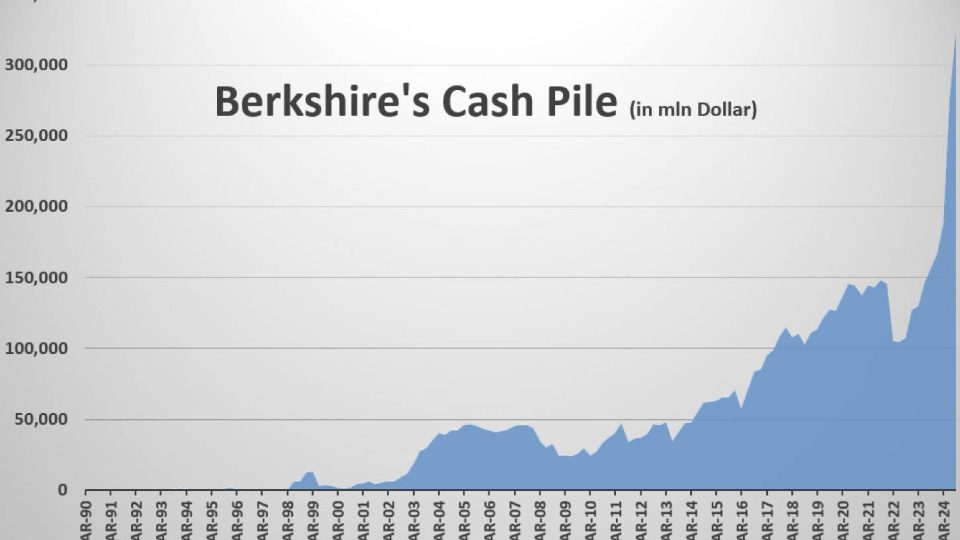

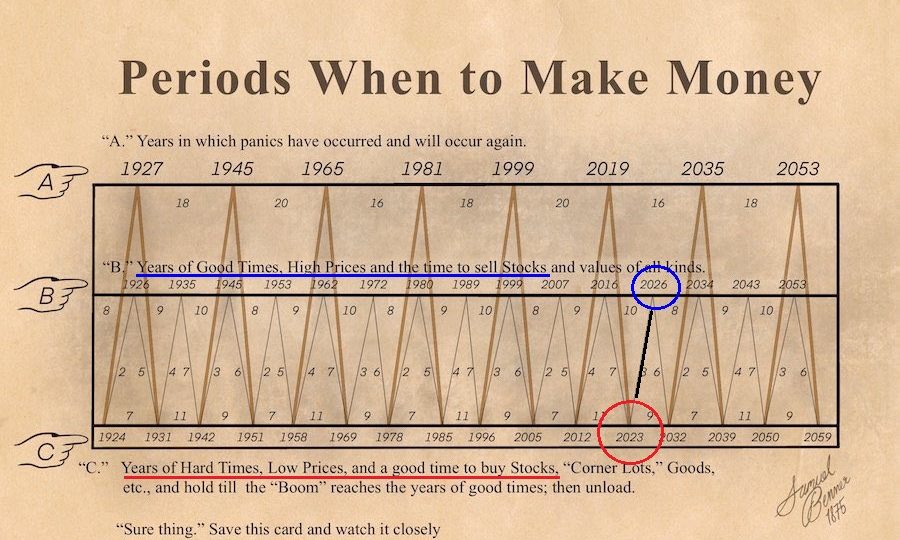

上文《長周期美股逃頂》,我們提前一年提出一個美股可能出現高點的時間,這個時間就在未來不遠的2026年。讀者此時會否有疑問,既然如此,是否需要擔心美股下調的風險呢?

如果你作爲手握巨資,並且以長周期為投資周期的投資者或者機構,的確應當準備或者已經開始實施退出計劃”Exit ... 閱讀更多

January 17, 2025markettiming2

30

Dec2024

講到長周期,不得不提2023年5月10日刊登的文章《量化恒生指數長周期》,該文章簡介了學術界比較知名的經濟周期,商業周期。順便破除對於“人生發財靠康波”的迷思,並且提出我的改編:“人生致富靠周期”。周期的確無處不在,長至以年計以十年計,短至我平時交易的分時圖。

長周期例如康波周期,長達60年,無論如何吹噓到玄之又玄,問題明顯在於,根本難以驗證,人類壽命都無法經歷兩個完整的康波周期,更不要說,用十到二十個周期來尋找規律,動輒千年的數據,基本上是天方夜譚,講得通也不過是自圓其説。

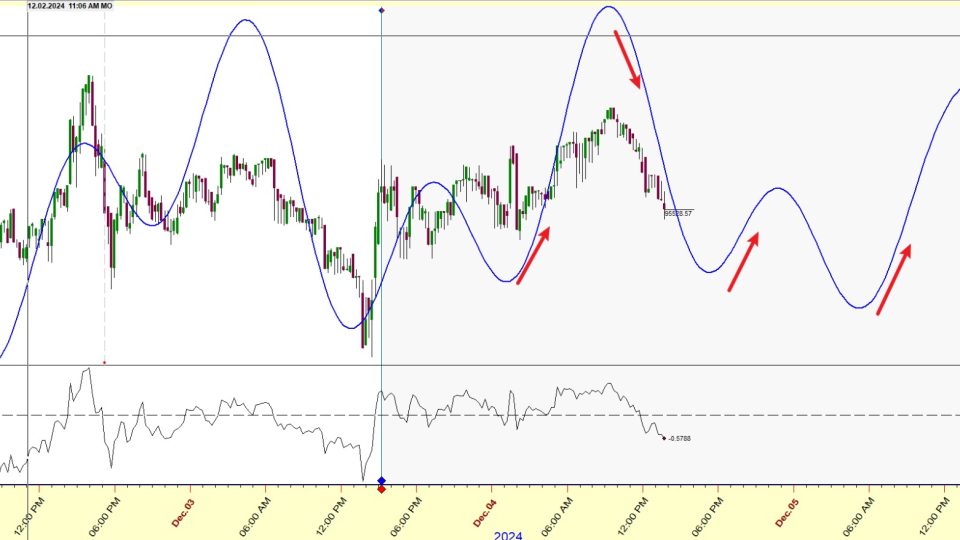

短周期如金融市場分時圖發現的周期,每日只要開市就可以驗證,往往找到周期轉折點,市場即見反轉,更容易讓人產生信心,纍積經驗。

然而,長周期如何”人生致富“,2023年提出的恒生指數的41月周期就是實例。從2023年5月文章已經可見,該41月周期預測了2023年年底見低點,然後反轉向上衝高到2024年下半年,結果該預測順利實現,該周期在2024年10月18日文章《時間價格共振見頂 ... 閱讀更多

December 30, 2024markettiming2

06

Dec2024

創辦MTA的初衷是分享交易技術,經驗和工具,共同提高,所謂“不忘初心,方得始終”,一路而來秉持理念不變,方向就沒有偏移。一直以來MTA都沒有過多的宣傳,沒有販賣飢渴,沒有販賣焦慮,提供的是實質幫助到交易員的價值。亦使用國外尤其美國盛行的收費會員制度,因爲有價值的東西從來不是免費的,在交易市場,缺少經驗和知識的學費極其昂貴。另一方面,沒有收費的東西,人們下意識認爲沒有價值不夠重視。

甚至乎所收會費對比我教授的東西還太過廉價,因爲我知道只有通過實戰演練才是最好的教育方式。在書本上反復教授如何開車,還不如實際上路,有師傅在旁指點,遇到問題即時解決,保證完成路程又學到如何駕駛,這才是最好的教育方式。

的確很多道理,投資者可以説是倒背如流,但就是無法執行,並不是不懂只是需要一些提點。最近,一位會員朋友分享其交易恒生指數期貨的交易計劃,由小時圖到分時圖,既有破位向上又有破位向下,交易的成績卻不理想,經常追漲殺跌。作爲“旁觀者”,我指出其癥結就是“過度交易“, ... 閱讀更多

December 6, 2024markettiming2

22

Nov2024

本期文章我們主要回顧一下上月本月月度預測報告的成績,由此再探討一下港股整體策略。

直達重點,我們在看10月初發出的預測報告之前,先回顧9月報告,在往期文章9月25日發表的《重要周期預測港股反轉 ... 閱讀更多

November 22, 2024markettiming2

08

Nov2024

上篇文章我們回顧了對於港股市場,中國市場長期的空間以及時間周期的分析,理順邏輯,基本的分析推論是:

一,年初開始看港股40月周期見底回升

二,細分40月周期,可見2022年年底回升,周期回落之後在2023年第四季度開始再度回升

三,該40月周期在2024年年底完成上升並且回落

上文也提到了,23000牛熊爭奪位,是次反彈的目標位,上衝稍過23000即開始見頂回落。總結亦很簡單:“那就是見頂回落。”“時間和價格預測位全部到達發生共振,轉折點就發生了,市場完美演繹了MTA,傳承江恩理論核心,時間價格共振引發轉勢。“

文章亦給出了明確的判斷,那就是2024年很大可能已經見過全年高低點了。從月綫圖來看,2023年陰綫高低位是22700及15972,全年波幅6728點,2024年見過最高23241,最低14794,全年波幅8447點,大概率能在連續四年陰綫之後首次收陽綫,並且波幅擴大反轉向上,是利好後市的蠟燭圖組合。

我們同時參考上證指數走勢,明顯處於箱體震蕩走勢。突破3600失敗以爲這震蕩調整的開始。

換一個視角,我們用滬深300指數,專業的投資者知道滬深300指數包括了最優秀的民企藍籌股,較能反映市場和經濟真實的狀況。下圖是半年綫:

從該圖可見,滬深300雖然同樣大起大落,而且“牛短熊長”,牛市僅僅2到3個周期,也就是短至1年長至2年,熊市卻長達7個周期,也就是平均三年半時間,而24年下半年就正好完成了一個下跌熊周期。

細心分析可見,每個下調的熊市低點都不斷提高,高點亦擡高,這是上漲趨勢的形態。

從周期上來看:

用滬深300從2014年以來可見32月周期,形態如圖。我們要密切留意未來會否重複該周期形態,未來一年假如出現中期調整底部,低點位置擡高,走勢轉上則大牛可期。

由上面的分析可見。看起來市場遇阻同時順應周期見頂回落,恐重陷整固,看起來變得悲觀。

而實際上,一個實戰經驗豐富的交易員,將會根據實際情況來靈活判斷周期的影響強弱,在很多周期中找尋未來最爲關鍵的那個周期加以應用。而並非死跟一個周期。在我看來,港股A股在下一個周期繼續往上突破依然是更大概率的,屆時進入3浪主升浪,才是不容錯過。

November 8, 2024markettiming2

19

Oct2024

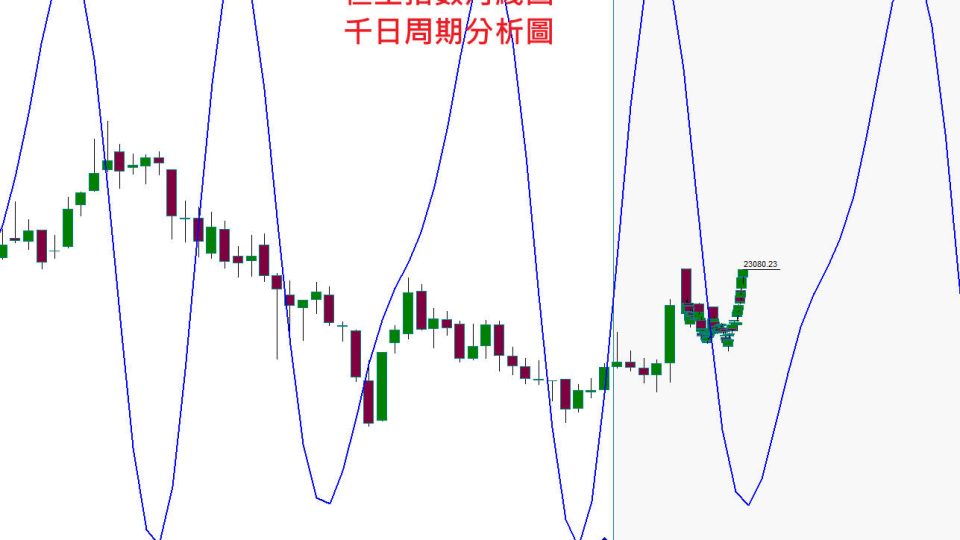

上期文章我們講到如何利用周期分析來預測未來轉折點,甚至變動的方向,提早一年公佈的預測報告,就對於港股恒生指數的重要轉折點提早披露,而40月大周期,分別在2023年年初,及2024年年初轉上,結果今年年初果然在下探低位之後折轉向上,到9月尾終於迎來了大爆發,自17000點急升至最高23241點。可以説,“不是不報,只是時候未到”,筆者無法提前猜測到行情的大爆發,但是順應時間周期,往往有意想不到的效果。

很多筆者傳來信息查詢,那麽既然40月周期捕捉到低位,高位是否能預見?下面是10月初發佈的月度報告分析:

指出了是次上漲目標阻力就是中軸23000點附近,此處是牛熊爭奪位,決定長期走勢。

結果指數果然上衝稍過23000即見頂回落。

會員區亦給出了40月周期最新預測圖:

此圖公佈之時,恒生指數正值23099點,歷史截圖最好檢驗真相,該圖中紅色綫40月周期綫給出的答案已經“畫公仔畫出腸”,那就是見頂回落。

因此,時間和價格預測位全部到達發生共振,轉折點就發生了,市場完美演繹了MTA,傳承江恩理論核心,時間價格共振引發轉勢。

那麽,接下來的市場如何判斷呢?2024年是否已經見了最高位最低位?

接下來只有兩個月的時間,相信答案顯而易見。在衝擊23000點位置港股出現了高達5000左右的天量成交,目前成交量已經縮小到2000以下,常態而言在2023年處於20000點時大概成交應當是1000億左右。也就是說,港股需要更大的利好更大的成交來打破23000點,難度不可謂不小。唯一變數是美國大選之後市場可能出現的劇烈波動,否則更大概率是難以再度打破區間。

這裏我用上證指數來進行分析,更爲明顯:

從該月綫圖可見,上證指數自2015年以來一直維持在2650到3600的一個區域來回震蕩,市場如果要出現大行情就必須打破這個區域,本月衝擊3600區域上方阻力位失敗,非常多的賣家按照震蕩區域在高位出貨符合市場原理即高沽低買。

從周期上來講,上證指數20月周期波動主導,如下圖

該周期顯示,2024年2月見底之後,即將在25年1月附近見周期高點,下個低點位置26年年初。

由此可見,上證指數要以更大的成交量破3600難度非常大,加上兩個月後周期轉下。中國A股無法突破,港股也恐怕難以再破高位了。

即便如此,不代表難以從中獲利,只要善用期權,又能提高選股能力,在過去幾年的震蕩市中懂得利用周期高沽低買,一樣可以爭取合理回報。

下一期我們再來討論一下另一個領先指標,期權持倉分佈。

October 19, 2024markettiming2