【市場週期的精確度】港股否極泰來的兩個關鍵指標 2024年4月26日

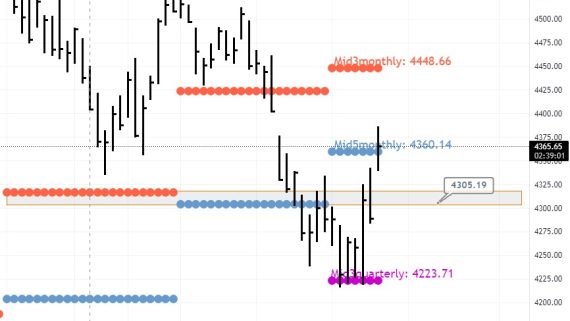

上期文章開宗明義《牛市在絕望中誕生》,討論了港股恒生指數的大周期市場結構,並且寫道:”單從該圖來講,我們可見跌勢趨緩,大概率已經形成了低點,現在欠缺的是反轉信號。一旦破位反轉,從過往歷史可見港股的反彈速度也是極快的。”。給出的反彈目標17330,筆者執筆時已經順利超越。

筆者經歷過2003年,2008年調整幅度和時間較爲大的熊市,體會過“人性之極”,身在深淵確實是很難看到陽光,這個時候往往最好是縱觀歷史,抽離自身突破視野的局限。以盡量減少外界對自身情緒的影響。

今期我們從另一個角度來討論港股的估值問題。筆者相信估值並非書本上冷冰冰用數字計算出來的一個數值而已,而是有血有肉涉及了投資者身家財產的重要概念。這個概念從來就是動態的,其最重要的變量就是投資者此時對未來的判斷。而這個判斷明顯又更多基於當時近期的經營狀況,人們總是過於短視,很容易在周期性股份上出錯,例如往往在周期性股份的經營低潮時給出過低的估值,在高潮時給出過高的估值。專業分析師也是不斷犯下同樣的錯誤,其原因也是很簡單,專業分析師由於長期跟蹤某一個行業或者公司,往往獲取比一般人更多有關經營方面的信息,導致在谷底的時候,他們見到更多黑暗的數據和信息,很難不會給與一個更爲悲觀的看法。這就是爲何,巴菲特強調投資者需要具備長期視野,就是告誡我們不要過多專注在現在的困難或者順境,要從長綫去思考估值問題。

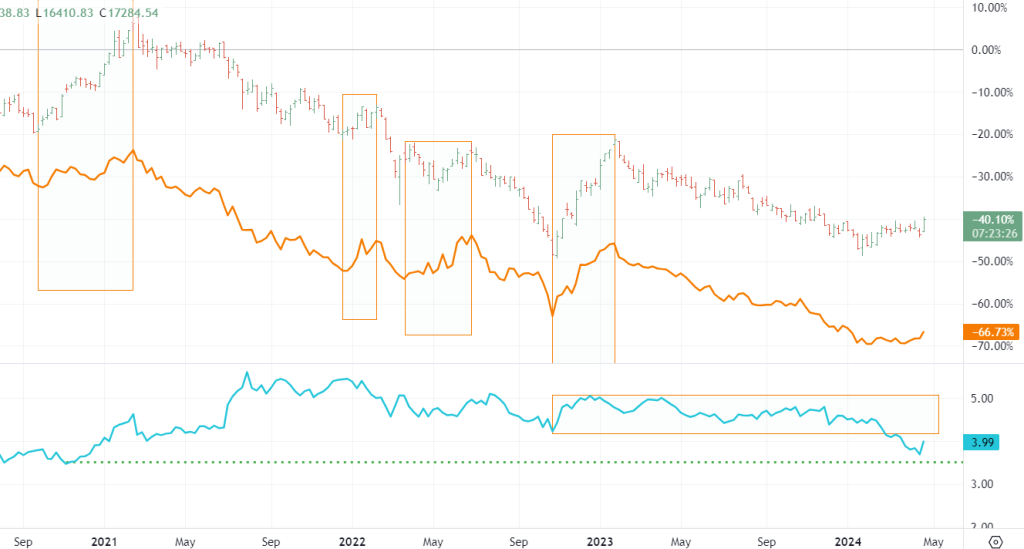

除了分析員,專業的資產管理人基金經理日對夜對,也容易被市場氣氛帶動。近兩年港股和美股的表現有目共睹,基金經理們經歷了連續“暴擊”,能夠生存下來已經很不錯了,在這樣惡劣的環境之下長期作戰,身心俱疲其實是人之常情。人性又總是傾向捨難取易,嚮往comfort zone舒適圈。聽説今年年初不少投資者包括基金經理捨棄港股,all in美股,情理上來講可以理解。帶出我認爲更爲重要的估值指標,那就是相對估值,從而更爲客觀的判斷投資者的看法。下圖是恒生指數疊加一個橙色指標”恒生指數除以美國標普500指數“,下方藍色指標為”388港交所除以2828盈富基金“。

從上圖可見,橙色綫指標作爲港股對美股的相對表現,側面反映了相對估值,以及全球資金對港股的資產配置情形。該指標自2022年年底反彈之後一直處於下降趨勢,在今年年初以來實際上已經企穩,並且在近期開始上揚。該指標上升説明港股相對美股的表現較好,説明今年年初開始外資聰明錢已經開始逐步由美股流向港股。

從歷史表現可見,每逢該指標不斷攀升之時,港股都處於明顯的上漲。反過來說,港股要轉”牛“,通常都會表現比美股更爲強勁。

第二個指標,是觀察388港交所相對恒生指數的相對表現,這是因爲港交所更能夠反映港股整體氣氛,當氣氛較好時,融資和成交暢旺,投資者對於港交所的估值就會水漲船高。從該指標可見今年年初跌出了2021年以來的區間低位。説明投資者對於港股市場變得更爲悲觀。

結合上述兩個指標,可以結論說,今年年初第一季度恒生指數相對外圍開始轉強的同時,投資者卻變得更爲悲觀了。給我們Hints是外資企穩迴流之時,本地投資者情緒陷入了谷底。

就港交所自身而言,基本面估值指標已經在歷史低位,去年到現在的股市融資額也是在歷史最低級別。反過來説,基數處於最低,只要情形有一點好的轉變,估值就可能出現徒然提升。中港股市最爲全球估值最低之一,未來應當擁有更好的彈性,我們拭目以待!

評論

評論被關閉。