【市場週期的精準度】信號綫判斷港股價值區間 2022年8月18日

上篇文章介紹了MTA信號綫的實戰應用效果和如何判斷恒生指數走勢。同時也帶出實戰交易系統的基本概念。

研究金融市場就正如江恩經常所講,歷史不斷重演,同樣的原因產生同樣的結果。我們只不過把前人的研究成果再推進一步,利用電腦科技的數據處理能力,測試,尋找和發現有效的方法。研發交易系統也是同樣的道理,我們希望通過研究交易模式,從過去的表現中優勝劣汰,將成功的路徑不斷複製,並且避免犯下同樣的錯誤。

經過多年的研究和實戰,筆者發現不論是多麽複雜的研究,到了實戰最終要懂得化繁爲簡。研發MTA信號綫就是將研究分析回歸到最基本的江恩理論和核心-“波動率和自然法則”。更重要的是,這套工具如何能夠配合好交易規則。

一般散戶業餘交易員只關心預測,關心得問題例如是該股票看不看好,有沒有上漲潛力,要不要買入持有。而專業的投資者除了看法之外,還更關心如何確定入場點,入場的觸發條件是什麽,入場之後如何管理,止損在哪裏,目標在哪裏。除了看法本身的概率之外,如何處理這些交易的必要因素起了非常關鍵的作用,甚至決定成敗。

不少成功的資深交易員告訴我,即使有時看錯了市,結果反而賺到錢。這並不是在炫耀戰果,大家都知道,這是管理交易處理得當就可能會出現的正面反饋。

凡是成功的交易員均擁有強大的心念例如專注力,抗壓能力,執行力等。實戰即日交易day trade,更加心無旁騖,一定要撇除雜念,否則就很容易影響到判斷和執行能力。

如何做到呢?更多地是化繁爲簡,知道什麽不要去做。首先,就是不要看過多新聞,所有財經新聞都是已經發生過的事,這就好比開車看倒後鏡,很容易給自己主觀的想法,這些主觀想法又很容易帶來情緒,根據這些資訊做決定很容易跌入情緒陷阱。帶有情緒和先入爲主皆爲炒賣大忌。

現在,我習慣只會在周末的時候看一些經濟分析掌握宏觀背景,盡量避免在每日接觸到噪音。

其次,交易時所用的分析工具越簡單越好。很多新手喜歡技術指標,尋找交易的聖杯,我也曾經經歷過這個階段,到後來自己開發指標和交易系統就知道萬變不離其宗。現在不要說技術指標,就連陰陽燭都已經認爲並非必須,可以刪減就刪減只留下必要的信息。原因是人的大腦無法在短時間裏處理大量資訊,那些雜亂和時不時有衝突的資訊只會拖慢處理速度,甚至更差的是讓人有空間去選擇性接收資訊。例如:“MACD利淡,RSI超賣背馳,持有蟹貨捨不得割捨,寄望RSI指標猶如過去般神奇效果讓股價反彈……”熟悉的劇情通常都是熟悉的結果,猶豫之下錯過了打靶,迅速下跌之後已經拒絕認錯。更差的處理是忽視利淡信號,爲了攤低成本繼續加倉,虧損就如滾雪球一樣越滾越大……

使用一個簡單有效的測市工具的最大功用就是去幫助避免掉入交易的情緒陷阱,並且能夠很好的配合交易規則。

有了這套測市工具,分析市場倒是一件輕鬆的事,每一次每一個人用同一套工具又必定出現同一個結果。

接住上期的內容,我們繼續用MTA信號綫去分析恒生指數的長期走勢。這套指標由江恩理論關於價格和時間所定義的法則制定,沒有任何參數,適用於任何金融產品只要有數據。亦可用於任何時間架構,是我的交易系統的基石指標之一。平時用來炒賣即市期指可以在短時期內纍積更多案例,實際上用於中長期投資,亦可以通過回測來證實其有效性。

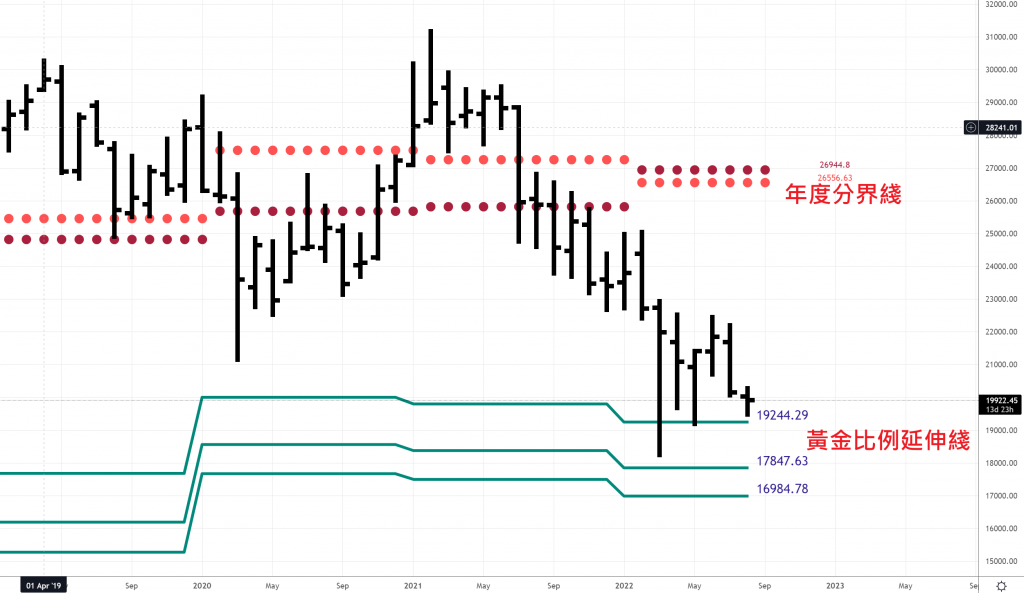

上期我們説,“藍色支持綫目前位於23025,從過去歷史來看,98,03,08,16,20年的熊市最低點都曾經很短暫跌穿該綫,隨即一個月升穿並見熊市底部。”未來必須奪回此綫才叫脫離危險。本期我們用年度信號綫衍生出來的黃金比例延伸綫來衡量。這三條綫分別由1.382,1.618和2倍而來,可謂是非常極端的價格阻力支持位,適用於強趨勢的市場來尋找目標價。

回測港股歷史,恒生指數沒有試過超過一個月企在這些“終極”支持之下。而即便用著名的長期熊市,日本日經指數來測試,在過往其超過十年大熊市下跌也都會在這些支持之下出現止跌反彈。

因此,這是一個從長期視角來講非常極端的低價區域。該三條綫目前處於19244,17847和16984。

按照目前20000點的價格是否值搏呢?我們再看目標,年度分界綫就是價值中樞,目前處於26900附近,明年預期回落到26000。

粗略計算,如果以20000點買入,止損位17000,風險是3000點即損失15%,上方目標26000,利潤是6000點盈利30%。鑒於損失15%是需要盈利17%才能打和。那麽按照17%風險對比30%的利潤,從該風險比例來看,港股看似有吸引力值搏。

總括來講,從這個客觀的指標計算來看長期走勢,恆指目前已經較爲接近下跌極限位,今年下跌空間已經有限,適合使用例如short put之類應用於“跌有限”的投資策略應對儲貨,靜待冬去春來。

評論

評論被關閉。