【市場周期的精準度】投資時鐘預告市場的下個樂章 2022年11月10日

最近股市低位出現反彈,從技術分析的角度來講,極度超賣容易引發快速反彈,無論是從短期動力指標,還是長期指標例如年度RSI指標都已經來到了歷史級別的最低水平。

筆者在《破解程式交易迷思 美股重啓買入計》一文中介紹過,技術指標的回測結果往往並不可靠。今年就是一個實戰例子,如果用技術指標一般是震蕩指標例如RSI等回測捕捉今年3月的底部,得到過去6,7次同樣的例子出現百分百勝率並不難。可是同樣的一套標準,放到今年9,10月份進行撈底,這個過去高勝率的策略就會失敗。

程式量化交易可以給我們很多啓發,惟其中陷阱也是不少。有機會我再慢慢介紹。做投資其實最重要的是不要迷失了方向。在上一篇文章裏面,筆者希望重新喚起大衆對於自己投資目的的重視和審視,而不是流於銀行券商的ABCD的凍冰冰的問卷調查。相信多數散戶問清自己的投資目標其實是爭取絕對回報,那麽股市的升跌其實並不是那麽重要。如果又讀過敝欄在今年5月撰文標題《投機之年》的話,應該知道今年也就是波動市適合投機炒賣,在錯的時間用Buy and hold或者動力投資法等看好策略固然非常難獲利。作爲散戶,既然沒有長綫基金集資要做生意必須買股來銷售基金的責任和壓力,何不坦然面對,入市就是爲了賺錢,股市在某些時段並不適合買股,不如等有風來到時才揚帆而上呢。講到底,金融市場和經濟都存在周期,順應時勢才能事半功倍。

今年來講,股市其實並不是回報最差的資產,用YTD今年至今回報來比較,全球股票下跌了21%,同時TLT美國遠期國庫債券ETF下跌了35%,IGOV國際國庫債券ETF亦下跌了26%,而VNQ房地產投資信託基金亦下跌29%。可以説,如果以比慘來講,這些國庫債券,房地產信託等定息產品跌幅更大。更有甚者,由於這些產品長期以來波動率較低收益穩定,多數會被用來進行高杠桿投資,這樣的跌幅乘以杠桿可謂極爲誇張,用災難性來形容絕不爲過,也正因如此讓被視爲“專業”財力雄厚的養老基金,保險公司等也遭遇巨大損失傷筋動骨,早前更傳出國際投資銀行瑞信因此出現財政問題,頗有山雨慾來之象。

那麽今年的贏家又是誰呢?原來是DBC商品市場,今年總共上漲了25%,其中原油上漲了37%,天然氣更加暴漲超過六成。

爲什麽某些資產下跌的同時某些資產卻在大幅上漲?每項資產均跟隨經濟周期浮沉榮辱互見,在適當的時候選對資產投資結果可以截然不同。如何理解和預測下個周期將重點關注哪個資產呢?

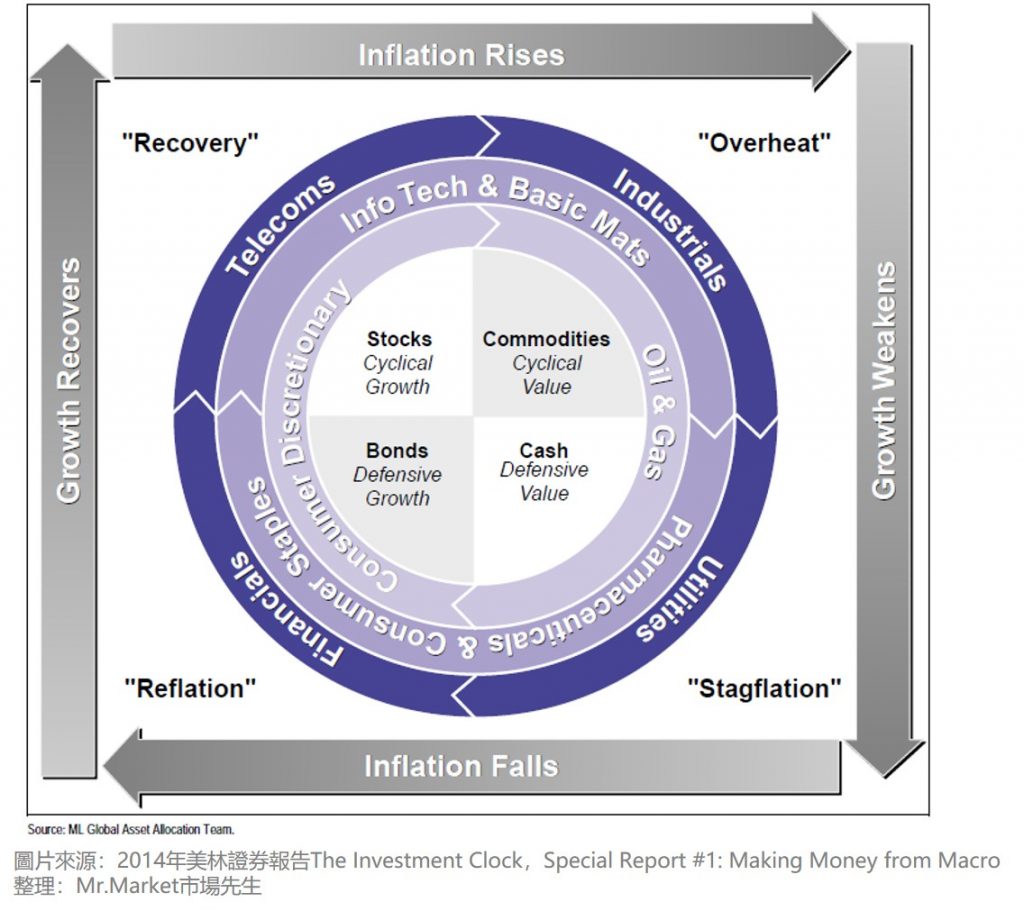

這裏我想介紹一個名爲美林投資時鐘的經典理論,恰恰用來解答剛才的問題。

該理論由美林證券在2004年發表提出,雖然已經有十幾年時間,後來也有很多人提出改進和修正,但我認爲並無必要反而違背了其簡易的重要意義,那就是在於將經濟周期簡化為經濟成長和通貨膨脹兩個核心因素。有沒有發覺,這兩項因素剛好就是美國聯儲局最爲關心的兩大指標,也正正是聯儲局驅動和決定了經濟周期和大資產的大起大落。

該理論的詳細解説由於篇幅有限我暫且跳過直接來到結論。在去年之前世界處於經濟復蘇期最利股票,美股大牛市港股狂牛均在此時發生,而今年則是由商品大漲開始過渡到現金爲王,也正正反映了經濟由過熱過渡到滯漲。根據投資時鐘,下個階段隨著經濟衰退及通脹降溫,表現最好的將會輪到債券。咦,今年最令人聞風喪膽的債券居然會表現最好?真有此事?千萬不要覺得驚奇,可否還記得20年4月原油曾經跌到歷史性的負數,而今卻成爲回報最好的資產?

金融市場玩的就是一個音樂輪盤的游戲,周期理論就是你參加這場音樂會的場刊,坐對位置才能欣賞到最美的樂章。你準備好了嗎?

評論

評論被關閉。