中國平安具有相對估值優勢 2019年9月24日

2318中國平安是筆者認爲最優秀的企業之一,為中國最領先的保險公司

從商業模式來看,保險公司通過大數理論越大越強,幾乎是穩賺的生意。其現金流強勁而備受巴菲特芒格喜愛,實際上保險就是他們最重要的核心業務之一。

長遠來看,中國人口衆多,皆有保險需求,潛力巨大,擁有長長的坡,雪球可以越滾越大。

同時,保險公司通常持有大量上市公司股票,債券投資等金融資產,投資者可以視爲持有投資組合的一個Proxy載體,享受經濟發展的成果。

既然看好中國平安的長期表現,問題只是在於理想的買入價格和時機?

我們單從估值來看,本欄撇開基本面估值,而是從較少人提及的技術分析切入點來看估值的問題。

相對估值是一項常用的分析工具。由於中國平安同時在A股和港股市場上市,兩者是同一間公司發行的股票,只是由於流通的問題,價格經常出現偏差。專業的投資者就會利用兩者出現的價差來進行套利。

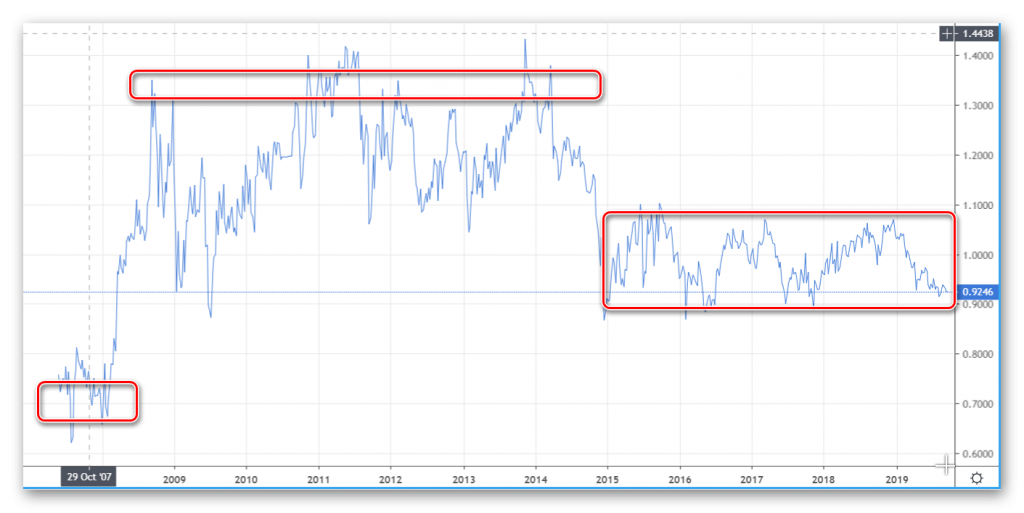

附圖是港股平安對A股平安的價格比值,從該圖可見,2008年以來,港股的平安由相對A股折讓近四成,回升到2011年頂峰出現溢價40%,反映出大喜大悲的極端估值。

近年,隨著滬港通深港通,MSCI加入A股等衆多措施增加了外資進入A股的便利性,兩地的差價因此得以穩定並且收窄,市場接近完全有效。該比值開始在7%溢價到10%折價之間上下浮動。

目前,港股的中國平安恰恰處於10%折價的相對估值低端區域,反映香港股市較爲悲觀的投資氣氛。這個時候,專業投資者將會買入港股平保而同時賣出A股平保,等候平價甚至出現溢價時平倉來套取利潤。

目前港股的平保相對估值偏低,值得密切留意,假如A股平保至少持平,折價買入應是不俗的選擇。

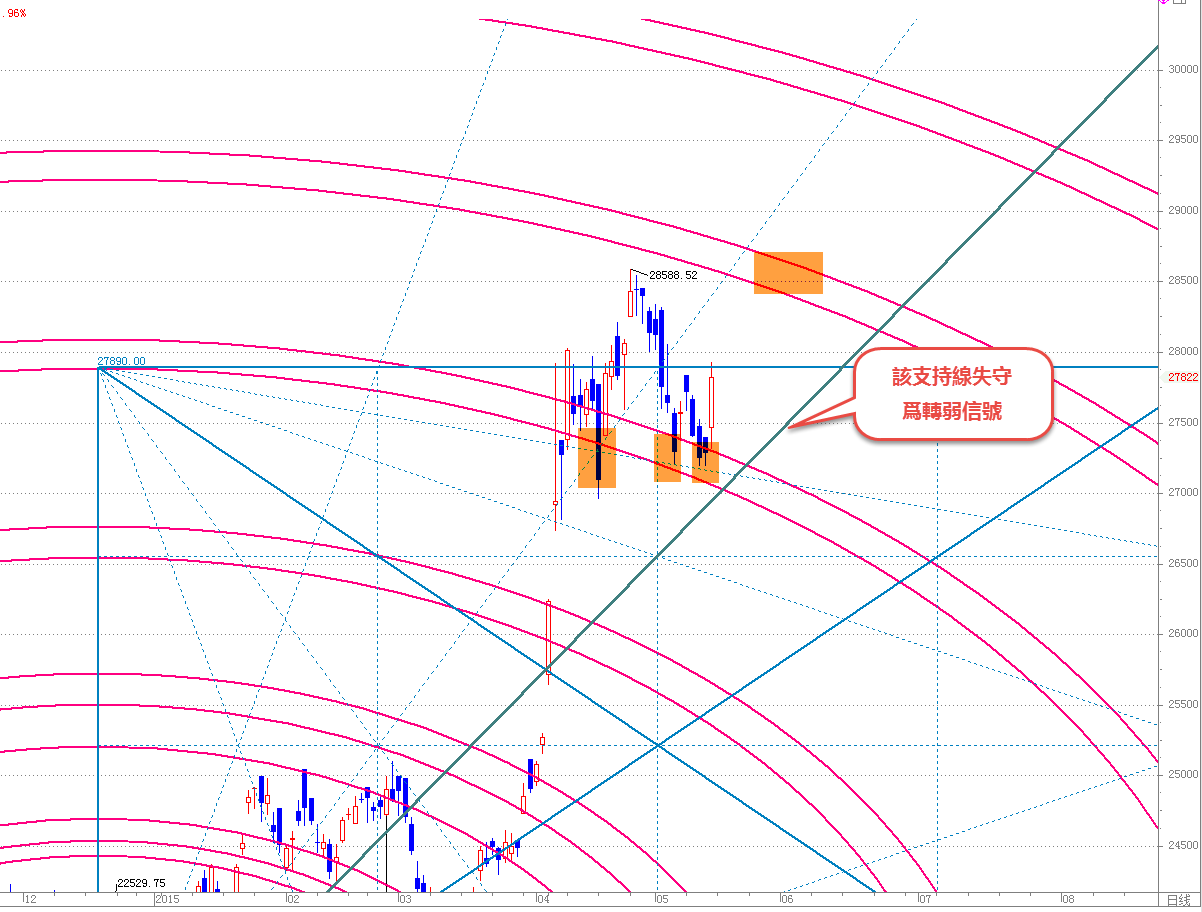

但這並不代表現在就是買入的最好時機。下篇文章我們再來討論一下最佳時機是什麽時候。

評論

評論被關閉。