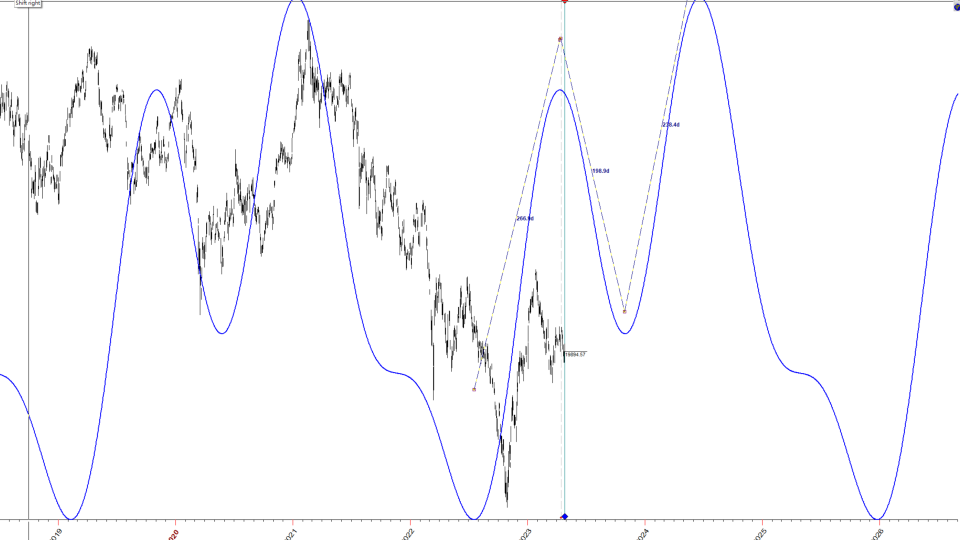

在4月18日文章《量化恒生指數長周期》中提到:“解構港股41月周期,其形態表現為由低位開展三個浪的反彈到高點之後出現一浪大跌,循環出現。這與我對於港股長期走勢形態判斷一致:22年10月見底之後,經歷A浪上漲後未來將有一段長時間B浪回調,時間大約在16個月後也就是大約在24年年初開展一個長約8個月的C浪上漲”

對於目前港股所處的階段,年初以來的判斷就是將進入B浪整固,B浪回調整固整體來講就是不斷震蕩波動。自從由1月見高位22700之後恒指持續回調,來到3月4月進本上就是圍繞住20000點上上落落,甚至4,5月經歷了一個多月在20000點上下波幅只有五百點。可謂是相當悶局。

5月月初撰寫報告預期5月底見低點開始反彈,恒指也一如預料,在5月底出現向下突破並快速在31日見底展開反彈。

震蕩市最適宜摸頂沽摸底買,筆者在5月31日有見700騰訊以及931中移動紛紛來到信號綫支持,加上周期即將見底轉好,因此呼籲造好。而在執筆之時指數好倉順利在反彈至19272季度信號綫阻力平倉,離高位19313相差不到40點,相較5月31日低點反彈了超過1300點。算是在悶市之中找到一些操作空間。

預計這個B浪橫行還要持續一段長時間,在這段時間裏高沽低買Swing ... 閱讀更多

30

May2023

近來港股可謂乏善可陳,市場變得十分悶局

無論是即日走勢還是日綫走勢,當形成了反彈頭部橫行之後,都會逐漸破位下行

成交量看起來沒有很小,可也沒有見到很多反彈

氣氛就當然比較冷清了

看到身邊的人有積極戰力的紛紛投向日本股市,美國股市……

我并不反對也不去宣揚離棄或者擁抱某個市場

畢竟,曾經日本股市也被稱爲“票房毒藥”多年,如今雄起自然刮目相看

其實,日本股市近年走勢一直就很强

我經常對人説,認清港股的現實,不是說不能炒而是時候未到

至少要多些選擇,不要一味只炒賣港股

原因不是說看好或者看淡,而是説,港股市場本身特性,就是只有在特定時刻才有發揮機會

有很多人可能由於時差的關係而少了美股,現在日股明顯處於上漲趨勢,那麽就不要再給自己籍口了吧

最後再强調一次,我不是說此時此刻就要跳去其他市場而放棄港股,而是説,要有分散投資的能力,每一個市場都會有機會,但一個市場不會每天任何時候都有機會

那麽港股目前處於什麽階段呢?

中長期觀點沒有改變。目前處於A浪反彈之後的B浪調整,B浪最爲磨人,形態多變,特性就是氣氛較爲安靜

雖然下跌幅度並不大,中間還有突然幾天反彈,但是感覺上卻與熊市無異

在B浪反彈裏面,跌下來,成交量縮小,如果有耐心在較低位置進行配置是應當問題不太大的

始終,2022年3月15日底部18236,現在已經距離不遠,比起22年11月的15000,目前也不過高出兩成

總之,這裏應當是距離低位更近的位置,不要期望短期能上漲,用對心態去看待,平常心來看自然有答案

May 30, 2023markettiming2

22

May2023

上上期文章標題《避險窮五月》,提出“就美股而言,標普,納指,道指和羅素2000指數之間强弱分野比較大,很難籠統下定論。但整體而言,5月應當謹慎等待回調,中長期走勢依然向好因此周期低點來到時我計劃重新部署買入。”

而本月根據周期制定的港股交易計劃為5月3日反彈至14日再度回落到24日。現實是3日反彈至16日然後轉下。因應市場實際表現,我在5月9日見指數衝擊20305點不破轉下而賣出,并且在19日到達預期中的目標19272順利買回。整體而言,5月正如預期那樣震蕩市。

美股卻較預期為強,文章分析過根據靜態自然周期,過往5月為回報較差月份,結果美國標普僅僅是在4100樓上橫行,始終沒有跌破過關鍵支持4076。該跌不跌,潛在强勢姿態已經非常明顯。我更加看好並順勢持有科技股納指好倉。

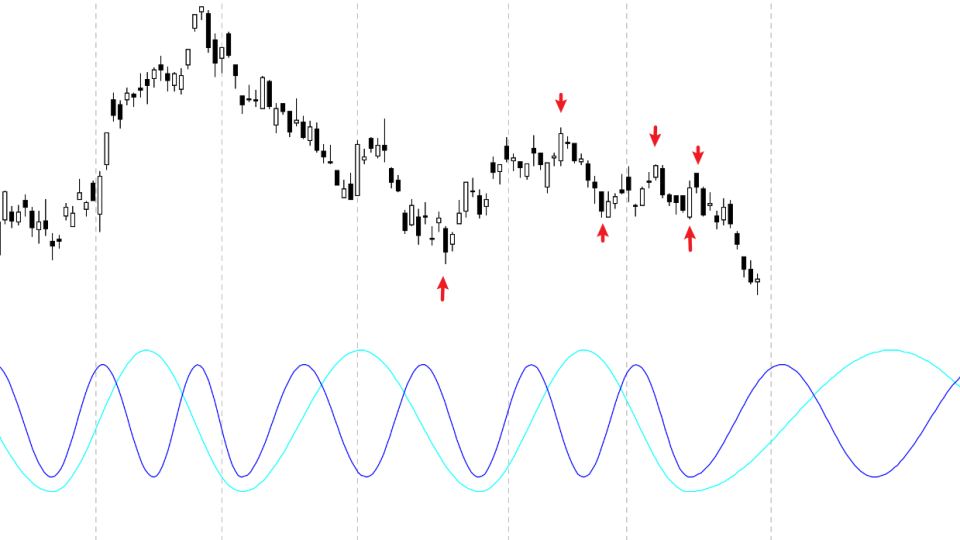

周期分析初學者或者為吸引流量和眼球的博主會很容易沉迷於逆周期交易。

什麽叫逆周期?我給的定義是,凡是逆高級別周期的交易都屬於逆周期。所以在教導周期分析時,我都會特別喜歡挑趨勢市,也就是那些周期分析看起來不那麽“靈光”的走勢。

其中最好的例子就是美股指數,由於長期的上漲趨勢,隨著時間推移,把每一個跌下去的“坑”都磨平了,換句話説,就是時間越久上漲越多,視覺上指數圖形過去的下跌就看起來越來越不起眼。舉例,最近幾年調整超過兩成的調整有:

一,2020年全球肺炎流行美股標普由高位3393大跌35%到2191點;

二,2018年貿易戰,脫歐引發調整標普由高位2940下跌超過兩成到2346;

三,2011年歐債危機引發全球股市下跌,美國標普由高位1370大跌21%到1074點。

最爲駭人聽聞的當屬2008年“金融海嘯”,當時標普指數由高位1576點下跌近六成到最低666.79點。

而最近2022年高位4818點則最多調整到3491點下跌28%。回顧之後會發現,股市隔一陣就有各種理由出現大幅調整,可是經歷過一段時間之後又總是能不斷創新高。這就好比一架離站前行的火車,越等就越駛越遠。即便完全沒有躲過2008年在頂部1576點買入,現在標普指數依然比當時的價格上漲了2.65倍。

因此,無論回測平均買入法還是一次性買入法等長期投資策略,美股都能提供理想的回報。這就是巴菲特教導的簡易致富法:只要堅持投資指數就可以了。

回到周期分析上面來。美股的超級長周期在過去一直處於向上,而下一級別的短期周期當然會有出現下降周期的時候,而此時賣出就屬於“逆周期”了。

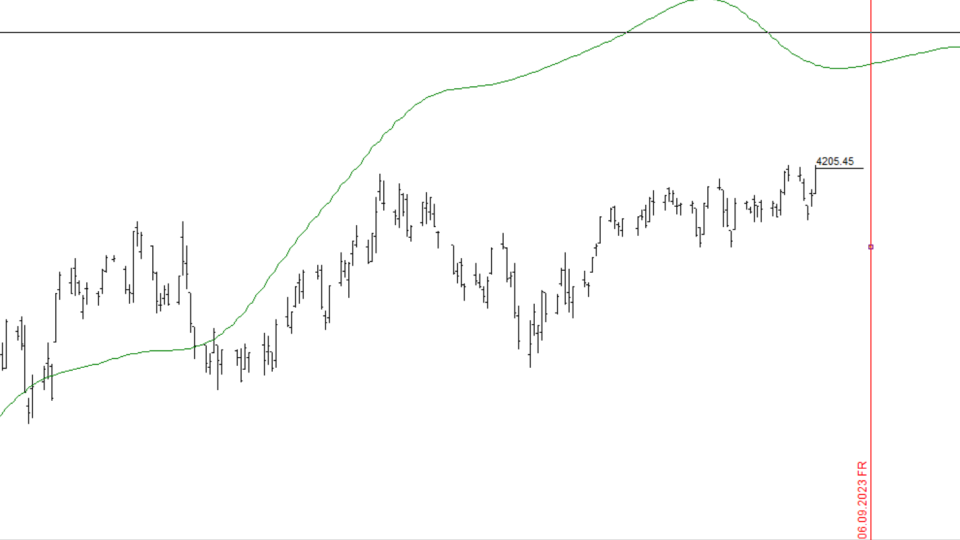

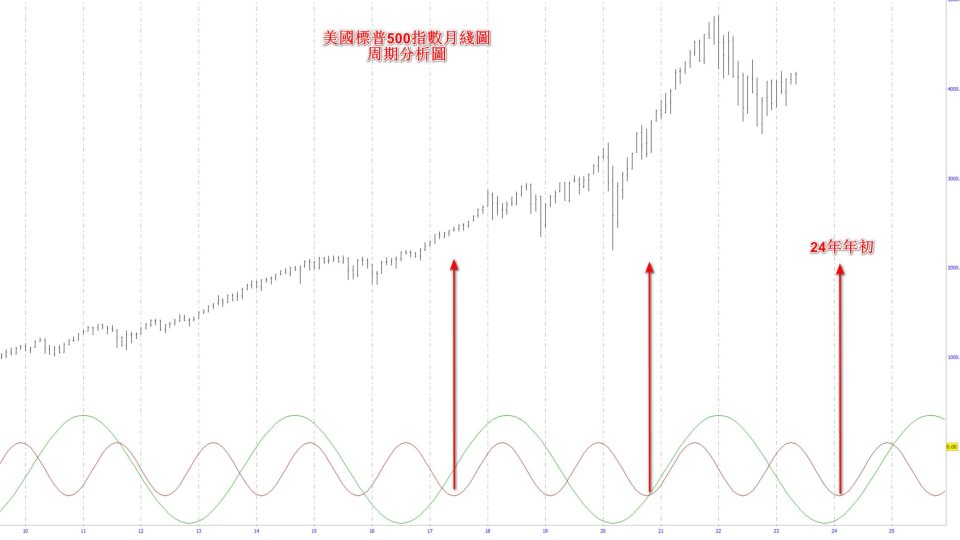

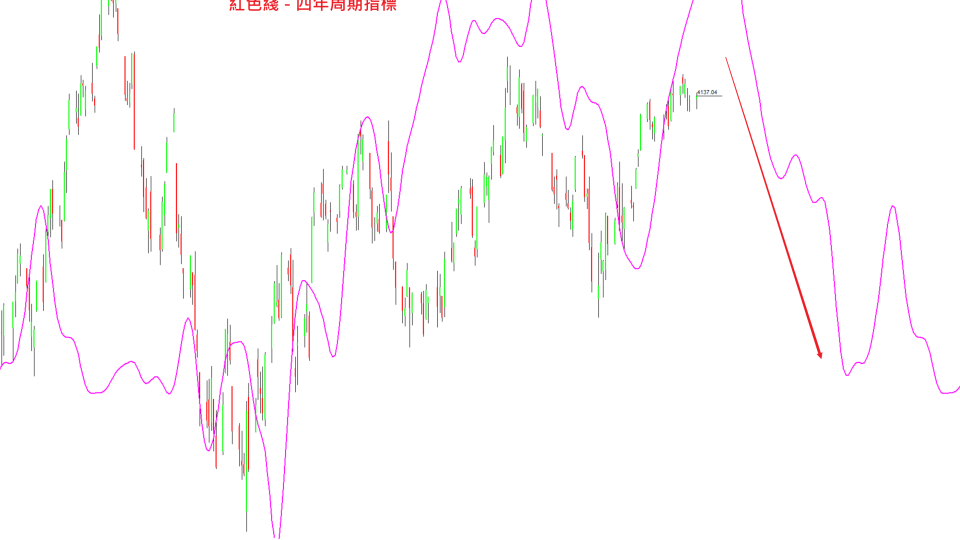

我並不是建議躲過大跌不重要,畢竟我也經常利用周期高點賣出完美避開下跌。但是按照順周期的交易法,重點應該是在於,在一個長期上漲趨勢的市場何時應該全力買入。上圖為標普500指數周期分析圖,正如上文所講,美股長周期同樣存在40個月循環周期,上圖周期指標綠色綫為40月周期,另一條啡色綫為20月周期。可見當兩條綫同時向上和諧共振時,市場在過去都處於主升浪。而這段時期雖然較爲短暫,屬於升浪後半段,但是正所謂“夕陽無限好,只是近黃昏”,股市越接近高潮就越燦爛,頂峰之時遍地股神,届時我們一方面保持清醒覺知,另一方面盡情享受。按照該周期分析,這種美好的時期將在24年年初到來,時間又“恰巧”和港股周期相吻合了。

May 22, 2023markettiming2

10

May2023

“人生致富靠周期”這句話我是借用改編自在中國大陸知名的經濟學家“周期天王”周金濤的一句名言“人生發財靠康波”,其“康波”指的是由俄國經濟學家康德拉季耶夫在1925年提出的一個約50-60年爲一循環的經濟周期現象。而60年,就剛好是中國人講的一個甲子的循環,可以說涵蓋了整個人生。按照其原話:“我們每個人的財富積累,一定不要以為是你多有本事,財富積累完全來源於經濟週期運動的時間給你的機會。”

我們眼見在最近的幾個年代裏,只要能夠把握住中國經濟騰飛周期的,沒有巨富都有小富。香港現在最頂級的富豪有很多就是因爲在早期把握住了工業的迅速發展,又在轉角位果斷轉投地產享受了黃金時代。説明只要在周期來臨之時把握機會順應時勢,乘風揚帆固然贏得輕鬆。從應用周期的角度來解讀,確實是沒錯。

可是大道理講起來是頭頭是道,實戰應用康波長周期卻有著近乎玄學的朦朧感。就如“風水佬呃你十年八年”所講的那種難以考證的説辭。

細察康波理論,發明者在1925年發表論文,根據對1771年後歐洲的社會經濟發展歷史進行切割而得出結論,先不論兩百多年前的數據有多完整和真確。又何以認爲兩百年前的歐洲大陸社會狀況,能夠比擬現代社會,出現有同樣的波動節奏?作爲研究經濟史確是多了個周期的視角,但是貿然要根據該理論對現代經濟活動進行預測就恐怕難給出很有説服力的結論或者人雲亦雲罷了。專業的做法是,要將近期的數據進行核證看看是否支持該周期,可惜的是中國和香港經濟起步較歐洲晚沒有那麽多個六十年周期可供考證。因此應用起來要特別小心被誤導。

因此我將這句話改成“人生致富靠周期”,講的是運用現代數據分析量化系統去幫我們捕捉大大小小的可供操作的周期。我們要的不是那種一生人只有一兩次的機會的那種宿命論,而是落到實際中如何在概率“確定性”和賠率“盈利率”兩者結合進行規劃以增進財富。現代社會資訊發達互聯網投資平臺讓我們可以容易涉足任何地區任何產品,實在不必將自己的思維局限中國或香港或者只有股票的周期,在實現財富自由前先要擁有開放性思維開闊眼界。

那麽香港股市恒生指數是否存在可靠的長周期呢?筆者通過將恒生指數有史以來的所有數據進行統計分析,發現其重要的主導周期為41個月周期,該周期剛好和基欽周期相吻合。該周期是由約瑟夫·基欽(Joseph ... 閱讀更多

May 10, 2023markettiming2

09

May2023

有細心留意最近市場的發展,一定會有一種强烈的感覺

那就是兩極發展越演越烈的現象

導致現在有人在說市場究竟看好還是看淡時

我都會非常友善的提醒,閣下是看恒生指數,還是恒生科技指數

看納斯達克指數還是羅素2000?

看上證綜指還是深圳綜指?

同一個市場,主要的指數可以同時在創新高和創新低,也可以說是非常神奇了

背後的宏觀背景也是充滿矛盾,美國經濟向好利好股市,緊縮貨幣政策調控利淡股市,同時又有銀行危機利好股市(是的,目前是利好)

除了宏觀因素,我認爲主要還是流動性不足,市場基本面也乏善可陳,之前超發的貨幣都有尋求保值的需要

加上現在量化策略盛行,其Long ... 閱讀更多

May 9, 2023markettiming2

26

Apr2023

上期文章標題點明來意《亢龍有悔提防市場進入尋頂》,理由是:“由於該周期未來是見頂向下,我們也就預期市場會在4,5月尋頂然後展開調整,直到下個周期低點出現。”。

結果,恒生指數見頂回調十分明顯,上文撰寫之時4月13日其後衝高到最高20864,剛才卻已經跌到19600附近,跌幅超過了了1200點。財經頭條出現“恒生科技指數五日跌超過一成”等嚇人標題。

美股同樣出現回調,標普上文尚在高位4150並挑戰了最高4198,再一次挑戰了前信號綫阻力4178,上文坦言:“離我們的目標價4180相差9點而已,我就已經收貨了。”,剛剛昨晚美股大跌,收在4091,也由高位下跌了超過100點。目前先觀察支持在4076。

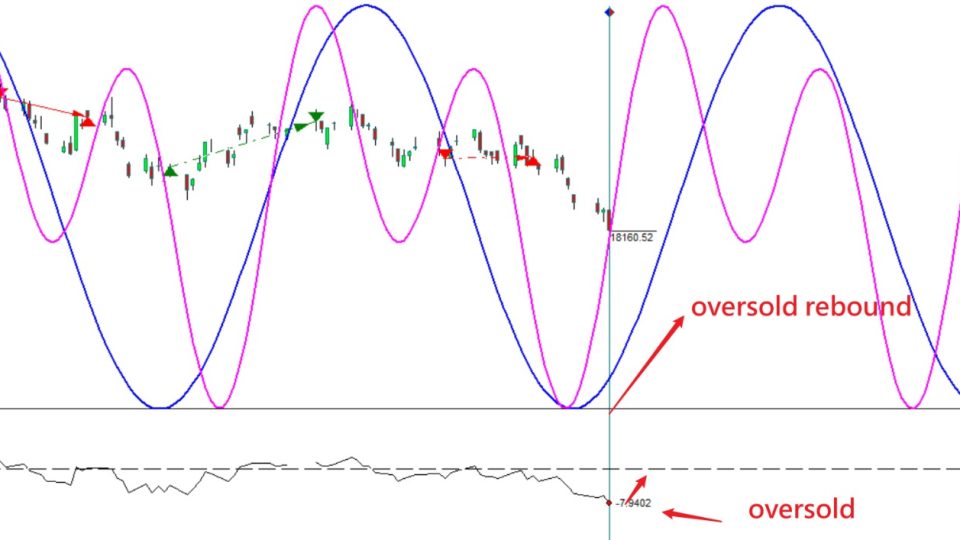

如果細心留意上文刊出的美國標普指數周期圖,可以發現這個55個交易日78個自然日的周期有如下規律,以周期低點來測算:

一,22月10月3日周期低點至12月20日周期低點共經歷了55個交易日

二,由周期低點22年12月20日開始測算55個交易日,剛好在23年3月13日準時見底

三,以此推算,下個55個交易日後在5月30日

以周期中出現高點的時間來測算:

一,22年10月3日一路上漲到12月13日高點共歷時50個交易日,其後調整僅5個交易日就見底,上漲時間較長,時間上超越了平衡,是後市看漲信號。

二,自22年12月20日展開的升浪到23年2月3日見頂共歷時29個交易日

三,自23年3月14日低點展開的升浪,如果同樣以29個交易日測算,則計算出4月17日,實際上標普是在4月18日見高點,相差只有一日。

可見,最近的這波上漲在時間上和上一波達至了平衡,在價格方面上一波上漲了共424點,這一波上漲了366點,同時4月18日高點4198也沒有超越2月2日高點4208。由此可以講美股最近一波上漲基本上是持平,動力上有稍微減弱跡象。

雖然就美股而言,標普,納指,道指和羅素2000指數之間强弱分野比較大,很難籠統下定論。但整體而言,5月應當謹慎等待回調,中長期走勢依然向好因此周期低點來到時我計劃重新部署買入。

這不禁讓人想起一句股市諺語“五窮六絕七翻身”。這句話是很好的實戰例子讓人們可以對周期理論的實際應用產生興趣。時間周期并不神秘,其實就是日常生活中人們所養成的行爲習慣。人類自古就一直有按照時間來規劃生活的習慣,例如以日出日落來起居生活,以節氣氣候來規劃農耕。到了現代社會也不例外,金融市場是人們集體參與的集合,就同樣地受著習慣影響產生規律。

我們用統計的方法先來總結恒生指數自1970年到2023年共52年數據來看平均回報,下圖可見3月大幅下跌,4月反彈,5月相對較差,6月回報更低。

基本上印證了五窮六絕七翻身,確實存在。由此數據我又來作一句“三月低買執到寳,四月高沽落袋安”,這亦的確就是今年剛剛做過的事。

美股又如何呢?美股我用道指歷史更悠久,統計自1897年至2023年共125年歷史,每個月份平均回報如下:

由上圖可見,美股道指就要改稱“五絕六翻身”了。

美股我們把重要的總統選舉四年周期再考慮進去,直觀一點對比四年周期圖如下:

今年我一直强調要重視總統選舉周期,而美國標普亦非常緊跟該周期。而該周期顯示5月開始,美股將面臨一段下跌周期。

由上面的分析,我們可以得出結論,五窮月美股港股都要避險。資金要部署在能夠抵禦風險又在周期底部的資產例如國債,關於國債篇幅有限留待下期分析。

老子智慧告訴我們要順應自然規律,人就活得輕鬆,投資亦然同理,順水推舟和逆流而上,你會如何選擇呢?

April 26, 2023markettiming2

18

Apr2023

任何學問鑽研下去都必須有化繁爲簡的過程

只有最簡易的方式和結果才是最有力最有效的

而這種簡易直接的方式和結果又必須是有系統的

投資,交易也是一樣的道理

越是處理複雜的情形,越是要有系統去處理

初學者往往迷戀複雜和漂亮的系統和指標

我以前都經歷過,尋找很多指標,閲讀很多市場評論

多年鑽研後實際上是回歸基本的過程

整個系統性的思維就是閲讀盡可能接近市場波動的真相,然後用適當的行爲應對

看起來簡單一句,實則是需要不斷修行才能不斷接近的目標

下面我就示範一下,交易港股的系統性思維過程:

... 閱讀更多

April 18, 2023markettiming2

13

Apr2023

長期跟蹤MTA的讀者都知道,任何分析都基於過去分析的驗證。我這樣做的原因,不是爲了顯示自己的分析有多精準,所有文章公開透明寫了七年沒有刪除過任何,準確性自有公論。主要的目的是爲了分享一種態度,對待市場,別人的分析,還是自己的交易,都要持一種客觀的態度去review回顧總結。這樣最能夠提升自我。

不多廢話,上期文章對於美股分析寫道:“坊間普遍因爲各種壞消息而看淡,而我們力排衆議,3月逢低買入了美股。從周期上來看,升浪有望繼續在4月延申,5月進入調整後低點可能出現在5月24日附近。而目標阻力可以先放在4180點。這個3781-3972-4180的大型震蕩箱體正好可利用周期分析進行高沽低買。”

上期文章明言看好,當時標普尚在4000點,目前已經漲到4100樓上,最高4月4日4171點,離我們的目標價4180相差9點而已,我就已經收貨了。雖然信號綫捕捉頂底經常精確,但實際操作不用追求到最後幾點。既然該周期標普一直順遂,我們當然繼續跟進。

這裏就提到了周期分析的重要原則,那就是要通過對比目前市場走勢和預期的周期來判定,這個周期是否仍處於“主導”地位。我們可以從歷史數據找出很多有效的周期數,如何從中挑選有用的適合交易的周期,又要在失效時儘快發現和使用目前最有效的周期。這就十分考研分析者的功力。這也就是爲何要不斷驗證,本身是有實際需要。

那麽很簡單,由於該周期未來是見頂向下,我們也就預期市場會在4,5月尋頂然後展開調整,直到下個周期低點出現。

這裏要留意,1月底該周期見頂向下,市場卻是延續强勢到2月初見信號綫4180之後才造頂回落,中間消耗了不少時間。

這就牽涉了周期分析的另一個重要原則,允許有誤差,單一周期抽取出來圖形固然完美循環,現實中市場同時存在各種其他周期,這個周期只不過在此時處於主導地位。尤其是對於捕捉頂部,市場參與者傾向於貪婪,頂部往往需要更多時間。希望造淡就要考慮這一因素,否則買入期權時間值不斷消耗。

那麽對於4,5月雖然預期未來造頂回調,也不用太早看淡造淡,大可以耐心等候,讓趨勢照顧好他自己。

港股恒生指數又非常有趣,上期分析:“執筆時恒生指數不但突破了19867亦突破了下降軌,正式確認3月20日春分時節已見80日周期低點,反彈可能持續至4月底,然後重新在5月中附近尋找下個重要周期低點。從信號綫可見,19269-18899成功攔截跌勢見底,上方20455-20780重要阻力,該區間需要有效突破才有所作爲。”

April 13, 2023markettiming2

11

Apr2023

上期文章講到:《利用周期分析撈底的正確姿勢》講到,2月股市下行時我們選擇空倉

到了3月就是逢低撈底,撈得底就當然睇好啦

到了現在,中港美股市均漲到高位

周期底部買入,大部分利潤已經落袋,到了周期下行時又會趨吉避兇

這些無法是MTA過去七年的正常操作

近期我還是一直在想如何做一些有利大衆的事情

因爲大衆喜歡股市股票,雖然我一直宣傳股市不是唯一的獲利工具

對於散戶來説,其實有更加好的投資工具選擇

但是對於多數只是做股票的散戶來講,我的講法就未必有多大幫助了

股票還是要研究,但不是爲了自己從股票上賺多少利潤,我沒有這個需要

下面我主要從重點總結一下結論,中間證據論據讀者未必有興趣和耐心了解

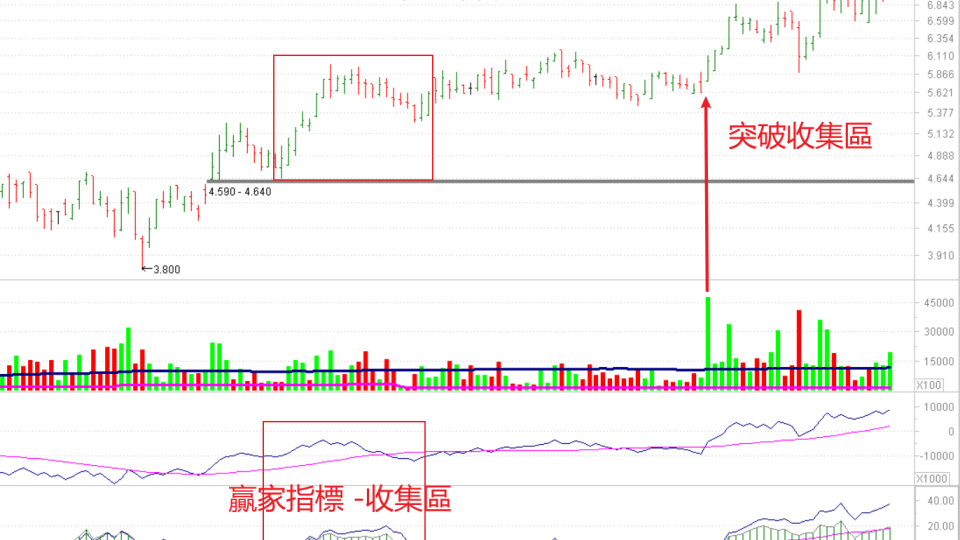

一,股市尤其港股的一個殘酷事實是,絕大部分的個股長期是處於下跌,只有在瘋狂牛市也不過是五十五十,放飛鏢在港股是不可行的。

二,正因如此,港股無論投資還是交易都要集中在少數的贏家身上。多數股票處於下跌通道,那麽去買下跌中的股票繼續下跌的概率是非常大的。逆向思維,找出輸的地方,避開你就知道該做什麽。

三,目標清晰就是尋找贏家。這些贏家又要有何選美標準呢?從國外的研究數據可見,同時考慮波動率,相關性。形態和成交量。通過以上因素可以辨識“莊家大戶“的收集跡象。

以上選股的方法,還只是找出潛力股而已,接下來就是從“贏家指標“判斷出收集區,以及突破點,買在升浪的起點。

... 閱讀更多

April 11, 2023markettiming2