各位讀者如果有閲讀敝欄過去一個季度裏面的文章,應該能夠梳理出一條主綫,那就是看好中國和香港股市出現反彈。在3月文章《港股如期反彈 ... 閱讀更多

27

Mar2024

過往幾期談了很多關於中港股市的走勢分析,中期分析觀點是不斷驗證,根據實際情況來修正。當符合預期的時候,會讓我們的分析和觀點看起來不斷重複。而做投資,實際上就是一個不斷重複做正確決定的一個過程。

上期我們講到“3月中,指數終於能夠突破該信號綫。未來必須守穩住信號綫的兩個位置16813,16241。則可以認爲跌勢告一段落,有機會開啓短綫反彈。”

兩周之後我們看到市場回調,在3月22日出現最低16338點,仍然高過了16241點,可是卻未能守在16813之上。信號綫是市場必須尊重的位置,很多時候頂底位置相差不過數點,而突破還是受阻,超越的時間通常不超過三個交易日。其定義和理解也非常的簡單直接,綫上看好,綫下看淡,兩條綫的中間就是中性。并且又以季度信號綫來作爲牛熊分界。這樣將市場中期走勢分析變得簡單直接和客觀,鐵證如山,容不得狡辯。而恒生指數的季度信號綫還在18481之上,本季轉牛無望。短綫能夠至少企在月度信號綫之上屬於偏好,中期未能佔在季度信號綫之上屬於偏弱,那麽目前可視爲是中期下跌趨勢的短綫反彈行情。中短期方向不一致,市場比較容易出現震蕩,這就是目前我們大概率會面對的情形。

一直關注港股的讀者可能一直比較心急,是不是出現周期低點就代表市場轉勢可以看漲買入?讓我舉個例子,就拿0941中移動周綫圖配合季度信號綫爲例:

0941中移動在2023年開始有著遠超大市的表現,吸引了很多投資者關注。在此之前,該股自2019年高點63.15以來跌浪至2021年最低31.05才止步,跌去了超過一半。其後并沒有即刻向上,而是經歷了自21年3月到22年年初近一年時間的盤整築底然後才逐步轉上。在此期間,季度信號綫由下降轉變為橫行,股價由在信號綫附近徘徊,到向上突破並又拉回測試的熱身,才造就了2023年的爆發。

任何事情需要厚積薄發的準備和醖釀,市場機制同樣如此。不要天真地迷信有一兩個時間窗就出現翻天覆地的變化。

941中移動作爲過去2000年代初期曾經的明星龍頭股,其走勢可以作爲那些中國概念互聯網明星龍頭股的借鑒參考。

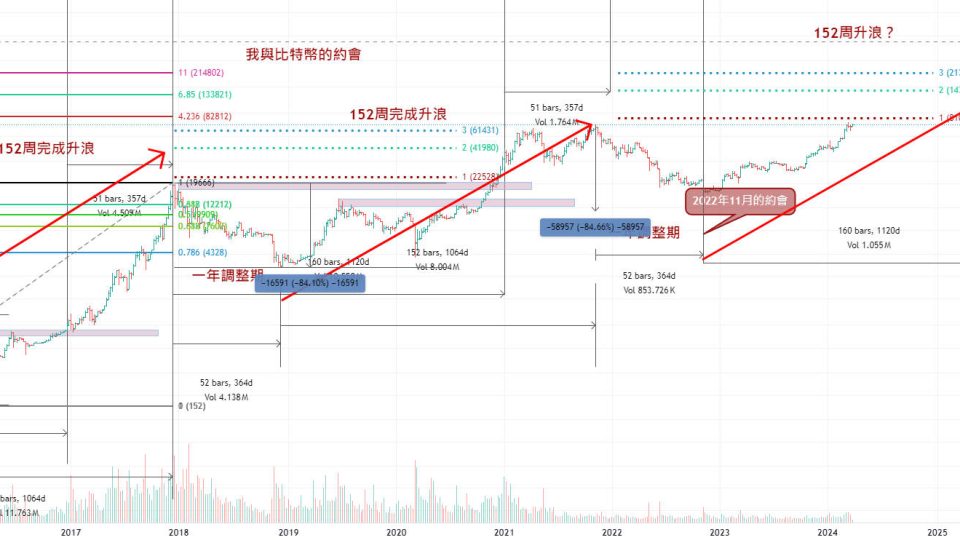

這期我們講完了市場趨勢和周期分析的邏輯,再來分析一下比特幣。關於比特幣過往的分析可以查看2023年1月19日文章《比特幣如期赴約》,當時給出的買入時間地點是16120元,時間是2022年11月。當時圖表更新如下:

既然上次2022年11月的約會欣然赴約,沒有令人失望。那麽我們又再定一個目標。時間假如再次以150-160周完成升浪則應當是在2025年12月才告完結。量度漲幅目前已經接近完成最低目標一比一目標81095。假如按照上次升浪衍生兩倍則在147450,三倍則在213805。

和比特幣的下個約會,你認爲能夠如期赴會嗎?

March 27, 2024markettiming2

15

Mar2024

上期文章將敝欄對於中港股市最近三個月的觀點進行了總結,簡單來講,就是看好見底回升。其中2月1日發表文章《美股港股第一季度交易計劃》提出了大膽設想,”恒指連續下跌之後接近破新低屬於多年新低,在極端超賣之下第一季度是最容易出現人性之極的。人們在第一季度做出計劃和展望的時候,很容易選擇順勢交易,在極端的價格區間容易造成過度預判了形勢。“。

第一季度即將過去,恒生指數開盤17135,最低14794,執筆時收盤價是17082,季度綫年綫呈現長下影綫,實體蠟燭很短的錘頭綫,錘頭綫在蠟燭圖技術中屬於轉勢形態之一。在歷史中出現在低位的季度錘頭綫,可以找到有1982年第四季,1995年第一季度,1998年第一季度和第三季度,2009年第一季度,2016年第一季度,2022年第一季度。從後續走勢來看屬於跌勢放緩的信號,較多時候見底回升。而且細心可以發現,在過去七次當中有五次都是出現在第一季度。過去文章就分析過春季效應。

那麽我們有什麽客觀標準來判斷市場何時轉強?筆者常用的分析工具”信號綫“就能夠提供直觀而且準確的强弱分界綫。其中月度信號綫是判斷短期走勢的重要依據。

從上圖可見,自23年5月跌破月度信號綫并且回抽測試之後,在6,7月兩次嘗試衝擊重奪信號綫均在第二個交易日即宣告失敗,其後一直處於下跌趨勢。直到3月中,指數終於能夠突破該信號綫。未來必須守穩住信號綫的兩個位置16813,16241。則可以認爲跌勢告一段落,有機會開啓短綫反彈。

要如何才能判定重回牛市呢?判斷指標就是季度信號綫。過往歷史回測告訴我們這就是牛熊分界綫。企穩在該綫之上,中期走勢好友占優,反過來則容易出現下跌趨勢。如果有形態配合穿越過綫,成功率更高更可靠。目前該綫處於18481,18711。

從信號綫指標我們可以視這次為中短期的反彈,目標為季度信號綫,由於本季尚餘交易日不多,到達的機會不大,下月開始會有新的指標數值參考。然而我們的客觀標準是突破季度信號綫之前就仍然視爲反彈。操作反彈的策略宜短炒不宜長揸,尤其如果追高則切記遵守紀律,嚴守止損。

March 15, 2024markettiming2

29

Feb2024

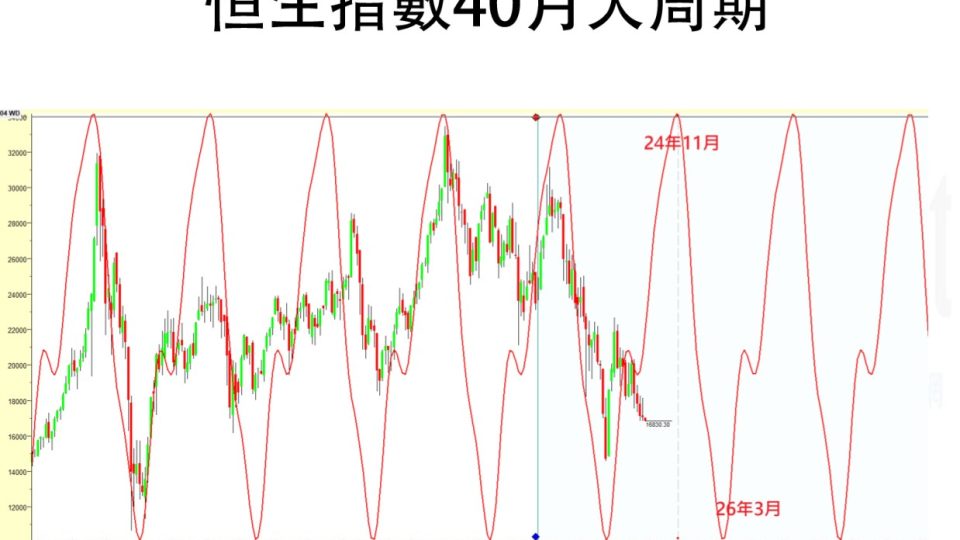

敝欄往期連續六篇文章都是集中討論港股和A股市場,其中2023年11月20日文章《港股儲貨待寒冬過去春天已不遠》,講到“得益於過去一路空倉,現在可以開始慢慢在低位儲貨,降低持貨成本。從40月周期測算,港股處於寒冬冰河期,離春天應該會越來越近了。”

2023年12月6日文章《實戰錦囊談制勝之道》具體分析了恒生指數40月大周期,并且提出“我已經開始從極爲謹慎轉爲積極關注。原因是,恒生指數處於相對低位,而我們年初關注的40月長周期周期低點也已將見轉角點。下圖為40月周期分析圖。因此筆者提議,根據兩個錦囊,利用周期分析在低點開始合理逐步配置港股,寒冬已至,春天就不遠了!”

2023年12月20日文章《四度分析揭底部信號》具體分析了長期熊市的底部形態和特徵,認爲“上證指數包括港股需要等待四度空間給出籌碼底部集中的信號,這需要時間或者空間完成整個下跌周期”

2024年1月4日進一步提出《港股轉牛的兩個必要條件》,提出了確認見底反轉,從量價時空的角度來看的兩個必要條件。

2024年1月20日《港股長期視角堅持防守策略》,“已經處於40月周期的底部時間區域。但同時也要强調,越是接近黎明也越是黑暗的時刻。這個時候不能夠追求收益率和進攻,而是不斷地堅持防守。”

2024年2月2日《美股港股第一季度交易計劃》,“總括而言,港股我會利用第一季度留意機會長期倉位建倉(自2020年空倉至今)”。

直到上期2024年2月14日《港股A股出現樂觀信號》,“那麽這個探底確實來了,市場似乎比之前更加悲觀,這其實也都是預期之内,既然是預期中的事,我們就不要這個時候被市場情緒帶動。現在我們要做的就是等待更多見底和積極的信號。其中一個重要因素是中國A股。中國A股市場在新年前已經出現了積極信號。”

果然,農曆新年過後,上證50指數繼續上漲,最高2447點較農曆新年前收盤2352上漲了4%,并且來到了上文畫出的2420阻力位。

回顧過去的分析一方面厘清邏輯,另一方面也是提醒自己和大家,一個趨勢的逆轉是不可能一兩個“轉勢日”就完成的,即使敝欄也力求立竿見影,但也必須提醒大家,不要被短期波動帶動情緒,避免追漲殺跌。

講到轉勢,我最經常會引用德國股神科斯托蘭尼的雞蛋理論,用階段去思考整體大市的趨勢。這樣就不會很容易被市場短期波動所帶動。因爲在下跌階段一樣會出現突然大漲,或者在上漲階段也會出現短暫回調,這些短期波動往往不會改變整體趨勢。真正改變整體趨勢的例如長周期,宏觀經濟因素都需要一段時間的發酵并且在市場逐步顯現出效果。

很明顯,過去兩個多月的時間裏面我們開始討論的是目前市場很可能已經按照預期中到達了築底階段,已經可以開始留意甚至纍積了。市場也逐步給出了符合預期的轉好跡象。

正如1月所提到的轉牛的必要條件,其中包括了一季度觸底,不破新低反而能夠創年内高位。果然第一季度探底之後,A股和港股指數的確還破了今年高位。現在我們并不能期望股市能夠漲多高,在第一季度完結之後能夠往上突破區間,那個時候的升浪才更爲有力。

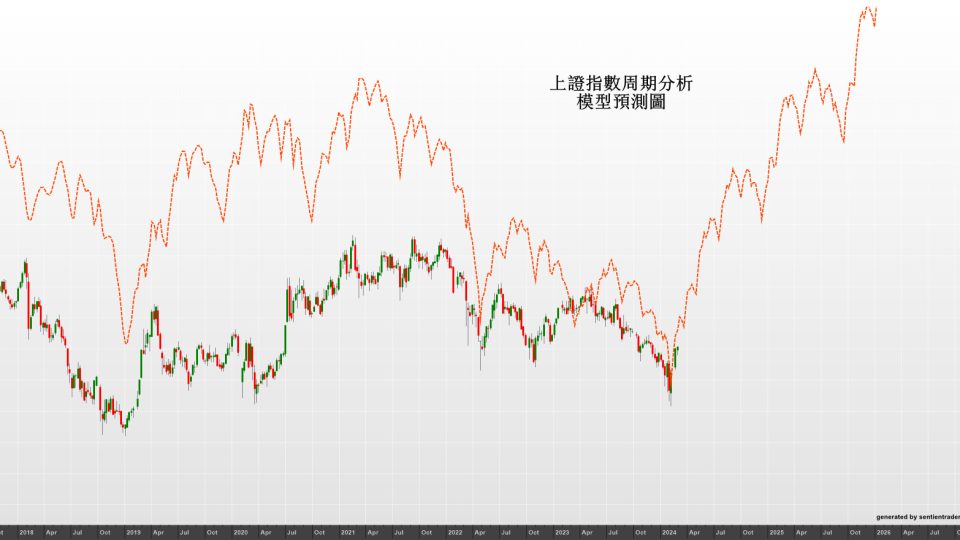

下圖我從量化周期模擬的方式來構建上證指數未來趨勢,從紅色綫可見電腦軟件建構的周期模型認爲未來上證指數周期向上。

我們先不要過多期望未來表現,更重要的是管控風險。中國A股在過去也的確喜歡以井噴的形式來進行反彈,要理解其牛短熊長的特性。根據這個特性,未來我會密切留意,一個重要指標就是能否突破250天也就是年綫,假如能夠順利突破,到時候就要考慮急升的可能了!

February 29, 2024markettiming2

16

Feb2024

上篇文章我們對第一季度港股美股策略做了一個簡潔而全面的分析。基於目前港股所處的無論是價格還是時間周期的位置,我認爲都具有見底回升的可能,2024年第一季度更很可能是全年的一個重要低點。但這并不代表我們要急著入市買入,但是的確已經值得積極留意了。筆者自從2021年年初清倉以來,即使年底的反彈也沒有特別積極參與,原因就是反彈A浪過後,通常還有B浪再次探底,這一點我在上年文章已經不斷地提醒。

那麽這個探底確實來了,市場似乎比之前更加悲觀,這其實也都是預期之内,既然是預期中的事,我們就不要這個時候被市場情緒帶動。

現在我們要做的就是等待更多見底和積極的信號。其中一個重要因素是中國A股。中國A股市場在新年前已經出現了積極信號。

在2月4日也就是周一開盤前就給會員區小夥伴發出周期分析報告認為上證50周期見底回升,果不其然,其後該指數連續大漲四天破了今年高位。這是一個很好的信號!好像上篇文章我們所分析的那樣,假如第一季度能夠探底成功,指數就能夠很快創年内新高,而給予市場參與者較爲樂觀的情緒變化。

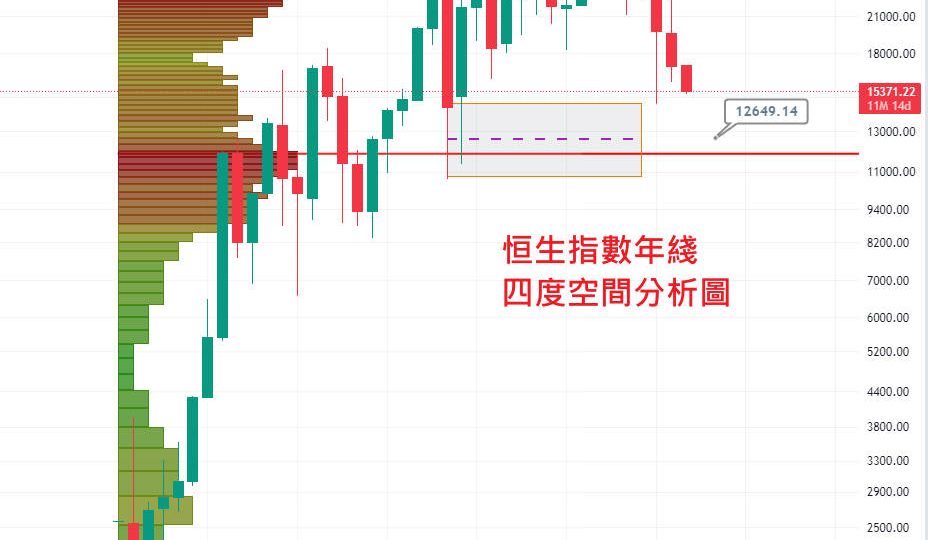

根據下圖四度空間的分析圖,我們看到該指數進入到了2018年最低2249,和2016年9月19日低點2162的有效支撐區域。支持了該指數在2024年1月18日最低2163和1月17日的最低收盤價2199點。并且在其後2月2日再度下探到2184時迅速抽高,形成雙底形態。

雙底是一個常見的見底反轉形態,再配合成交量分析,可見底部成交量非常大,超過六日的大成交接近了2023年最高的成交記錄。説明很有可能這裏出現了有實力的投資者,力挽狂瀾。

大家都知道這位投資者是誰,我們不是要參與救市,而是細心觀察帶來的機會。如果說該指數能夠守住2323點,並到達和最終突破2420點,則中期走勢轉好。最低要求是不能跌破2251點,否則這個看好的策略就可能失敗了。

如果我們細看上證50指數中的成分股,其中也不乏有走勢良好的個股,尤其是最大市值的股份,例如四大行中國銀行,農業銀行,工商銀行,建設銀行,中國石油,中國石化,中國神華,長江電力等可以全是牛股的走勢形態。其餘如貴州茅臺,中國平安,人壽等消費,金融,化工,礦業,煤炭,基建等偏重於周期性股份走勢較弱拖累了指數表現。中國A股下跌的真正重災區是中小型市值的股份。原因也很簡單,上證50裏面是中國最大的企業而且幾乎全是央企國企,那些下跌更多的則是民營企業居多。在現在的時代裏面,投資中國,有國家背景的相對要安全得多。因此上證50指數集中了A股市場裏面最好的股票,既可以搏可能出現的反彈,亦相對要安全一點,是我搏反彈的首選。

February 16, 2024markettiming2

02

Feb2024

上兩篇文章集中分析了對於港股的中長期看法,以及轉牛的必要條件。這些條件都是非常客觀的條件。總括來講,可以給出以下的幾個重要結論:

一,恒生指數正在接近前低點區域14387-12649-10676,現在處於尋底期但明顯是更接近低點區域,不宜過分悲觀了。

二,探明底部之後,反彈目標應當為17000-18000點

三,第一季度繼續探底有機會出現終極底部,過去的案例有1988年,1995年,2002年,2008年,2016年,2020年。是不是比想象中多?

根據我研究的春季效應找到的數據顯示,每年第一季度都會形成重要的交易區間,這和我們即日交易initial ... 閱讀更多

February 2, 2024markettiming2

20

Jan2024

上篇文章主題《港股轉牛的兩個必要條件》,再次從市場結構分析來解析港股究竟要怎樣才轉牛,更重要的是,我們如果要參與港股投資,應該以什麽策略和態度去應對。

在文章《實戰錦囊談制勝之道》之中,提到了2023年給出的錦囊,一個是資產配置,也就是分散到其他市場上去。另一個是,利用周期分析高沽低買。

資產配置方面,在2023年分別使用周期分析撈底比特幣,美國股市,日本股市,印度股市。這些資產類別在2024年新一年開始無不氣勢如虹勇破新高,對比中港股市形成很大的對比落差。市場運行的兩個原理,第一,根據道氏理論,趨勢分析,市場運行有慣性,如物理所教的那樣,只要動力沒有衰竭就一直維持住。第二,就是中值回歸,也是由於市場趨勢的慣性,導致市場價格趨勢會自我加强到一個偏離價值的極端區域,然後最終回歸均值。

根據前面提到的兩個原理,來重複審視港股市場,正如筆者23年開篇所講的那樣,港股恒生指數結束了過往的長期上升軌道一浪高於一浪的格局,格局轉下,未來預期高位會較歷史高位低,而低位還有機會較上個升浪起點為低。通過市場結構分析,從長綫視角來看,恒生指數年綫出現了雙頂結構,長期牛市結束,進入了一個調整期。有機會考驗的前低點區域也就是10676-12649-14387,并且以此為支持到高位32000之間形成一個大的震蕩橫行區,縮小一下範圍,用四度空間來看,兩個價值區域為22384和11882,兩者簡單相加除以一半得出17133,中長期來講預期就是22000-12000區間,17000為中軸。這個中軸位置和2023年也是大約在19000的中軸位置相差不遠。如果要長期投資參與港股市場,可以參考這個區間,在一個更長的時間段裏面高沽低買。

筆者并不是轉爲悲觀,前面兩篇文章講過,目前港股處於極端超賣,又再度接近了2023年低點也再次接近了低點區域,已經處於40月周期的底部時間區域。但同時也要强調,越是接近黎明也越是黑暗的時刻。這個時候不能夠追求收益率和進攻,而是不斷地堅持防守。2023年的總結告訴我們保守策略的重要性。相信在2024年也是一樣。在符合轉牛條件,見到黎明的一綫光明之前,繼續堅持防守策略和耐心等候。

January 20, 2024markettiming2

05

Jan2024

回顧2023,對於港股投資者應當是很不容易的一年。恒生指數自2019年以來連跌了四年,而且四年都是高開低走收陰綫。19年全年高位在4月,低位在8月,20年全年高位在1月,低位在3月,21年全年高位在2月,低位在12月,22年全年高位在2月,低位在10月,而23年全年高位出現在1月,低位在12月。

該三年可見高位在1月到4月,低位則有8月,10月,12月。年初第一季度就是高點,年底才見低位。這種走勢形態足以説明,過去四年裏面淡友占據主導地位,市場情緒十分低落,情緒傾向悲觀。

雖然如此,筆者開設的港股期權模擬倉,無杠桿,純做好倉,自2022年年中開設以來,至今回報超過13%。而2023年就全年回報7.61%,同期恒生指數為下跌12.89%,跑贏了近20%。

關鍵不在於回報高低,而是總結在一個表現普通的市場裏面,經歷過22年下半年的暴跌和23年的緩跌,要怎麽樣做才能夠取得穩定合理的回報呢?回看期權模擬組合的初心,是爲了某位會員讀者分享其應用期權short ... 閱讀更多

January 5, 2024markettiming2

07

Dec2023

臨近年終了,執筆前回顧一下今年的分析和實際情形。這也是對自己思想體系的一種驗證。如果有好的方面就要記住和不斷加强,重複去做,未如理想的思考如何改進。這兩個process不斷做,才能不斷改進,精益求精。

年初的時候2月16日文章標題《2023年資產配置 ... 閱讀更多

December 7, 2023markettiming2

23

Nov2023

上篇文章用恒生指數作爲分析實例,來解構走勢陷阱和出手時機的判斷。作爲一個實戰的交易員,都一定要認識這種陷阱位,原因很簡單,凡是出現走勢陷阱位都必定有大戶手影,才能夠起到一錘定音決定后市的效果。當出現了大戶出手信號後,不單能夠判斷出未來走勢方向,亦可以作爲未來參考的重要位置。

價格作爲好淡雙方博弈的結果,掌握技巧自然可以揭示出好淡力量和方向。又以恒生指數爲例,下圖為日綫圖

今年以來很明顯我們見到指數處於不斷推低的下降趨勢。細心分析,這個下調有不同於上年下半年的快速下跌趨勢。雖然在這一輪回調之中,反彈高點并沒有出現過明顯高於前反彈高點的現象,也就是處於一浪低於一浪,但是高低點是不斷重叠的,最爲接近逆轉的情形出現在今年6月,當時出現雙底結構,并且嘗試突破前高點20000點,就是在這個關鍵時刻,市況突然逆轉。

正如剛才所講,關鍵時刻出手必定為大戶,這個位置20000點,包括失敗的雙底位置18400就是兩個重要參考點。大戶有意讓18400-20000買入的好友坐了艇。那麽未來這裏就是爭奪位置,市場要反轉就必須形成底部蓄積力量并且攻破這個區間。

再看近期走勢,18400到17000這段市場經歷了接近三個月時間,走勢反復更加頻繁。這説明,淡友未能完全操控市場。自從10月底開始,更加出現低點和高點都擡高的情況,説明市場博弈力量近期已經向好友傾斜。

并不是說從近期走勢轉好就能斷言中長期形勢轉變,冰凍三尺非一日之寒,寒冰融化需要時日。最好能夠在17000-18400震蕩形成複合底部,然後一舉衝破20000展開升浪,這是較爲樂觀的走法。下圖從市場結構來解讀,不難得出同樣的結論:

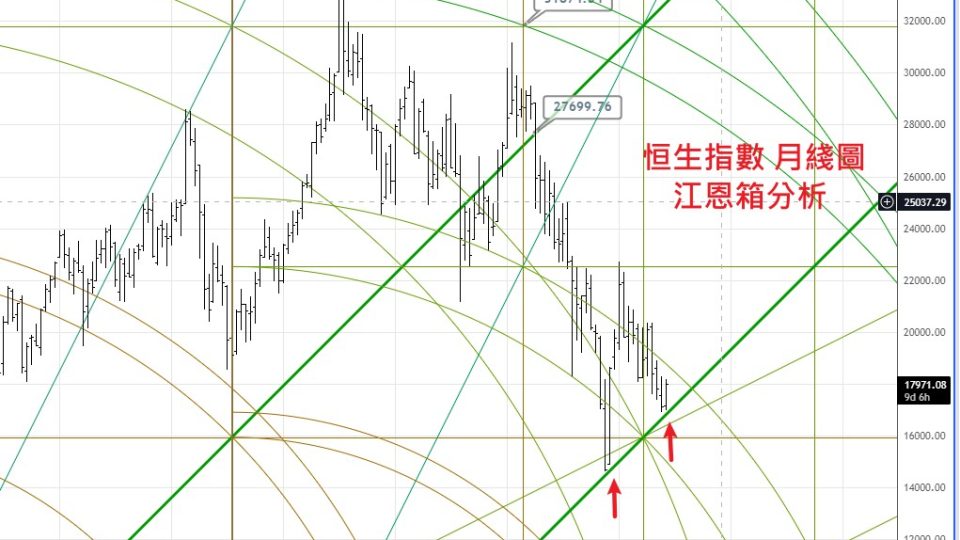

放遠一點視角,以江恩箱來分析恒生指數月綫圖。江恩箱從著名的江恩理論之中獲得啓發,結合了時間和空間,通過幾何和直角化畫出支持阻力綫,往往能夠揭示市場頂底。而其中又以1X1綫最爲重要:

紅色箭頭所指的是市場在22年十月底部14623點接觸到了1X1江恩綫,其後大幅反彈至22798點。指數目前又一次接近該支持綫。可以預期在這裏又會獲得支持。

正如上篇文章所講述的策略一樣,應對港股走勢,我會繼續實行高沽低買。得益於過去一路空倉,現在可以開始慢慢在低位儲貨,降低持貨成本。從40月周期測算,港股處於寒冬冰河期,離春天應該會越來越近了。

November 23, 2023markettiming2