上篇文章講到美股《鬼故要聼住先》

大致意思是太多人講的一致性意見在市場技術的角度是反而容易引發反彈

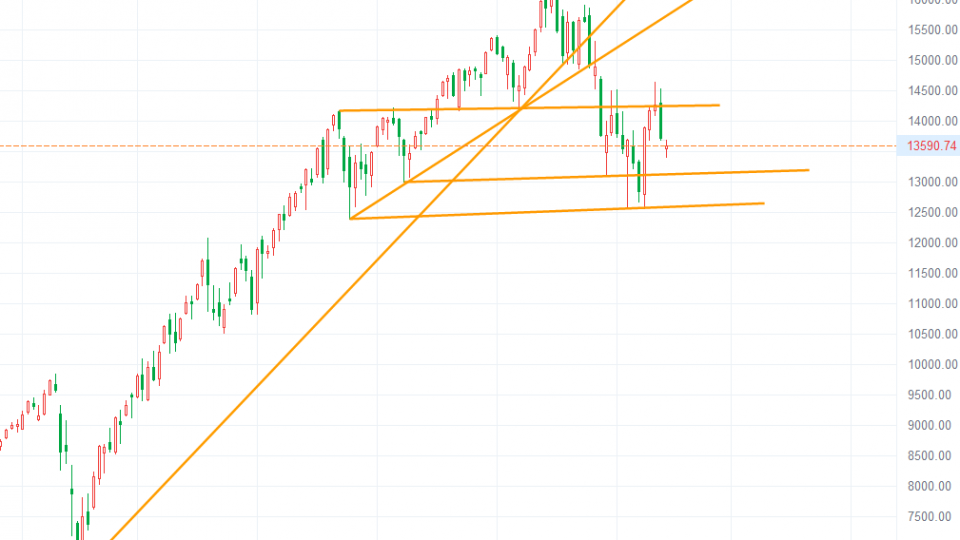

當時講:“雖然標普剛剛跌破4400支持位,這裏又要出現短綫反彈”,同時“從中長期來講,利率曲綫這一表象,所引發市場真正的憂慮就是滯脹”

結果刊出之後標普馬上出現了短綫反彈至4月21日最高4512

其後的結果就衆所周知了,又是一輪下跌,連番暴擊之下美股各大指數已經破位下行,尤其代表科技股的納斯達克指數出現了大跌

目前又來到一個有趣的位置,那就是這次的破位又一次讓市場大衆變得一致悲觀

這通常又是短期反轉的信號

通過周期分析,亦可見目前美股依然處於反彈周期之中

這裏就要從實戰的角度來看待反彈周期

在周期分析中,只有上升周期和下跌周期,其分析原理就是專登剔除“趨勢”的元素,而只希望留下價格波動

然而,我們都知道趨勢是一個不可缺少甚至乎是至關重要的元素

實戰之中不是說,哦,周期分析捕捉到了市場頂部底部,很神奇啊,就可以“贏在轉勢“了

到了實戰,就不是說講中兩次就可以威,而是要具體地去到風險利潤比,如何定止損價,資金管理等非常重要的部分。

在實際應用中,還有兩個重點要注意,一個是趨勢對周期的影響,例如大周期向下,處於下跌趨勢,那麽上漲周期造成大反彈,也可以僅僅帶來一個短小的反彈。

用指標去形容反彈,有些人就會說是修復太過超賣的動力指標,那麽其實股價即便橫行,或者下跌速度稍微減慢都可以達到這種效果。

因此,最近我很喜歡用反彈周期來形容這些下跌趨勢中的上漲周期,用“反彈“來提醒參與者,這是下跌趨勢,要留意參與反彈的風險

講回現在美股市場,過分超賣的確容易引發反彈,然而短期反彈之後無法逆轉趨勢則應當仍然是順著原來的趨勢也就是阻力最小的路徑繼續下跌

20

Apr2022

上文講到:“標普剛剛跌破4400支持位,這裏又要出現短綫反彈“,其後美股在4400止跌反彈。

我們經常會聽到市場分析者在一輪宏觀經濟政經局勢的分析之後,會喜歡補上一句,“市場已經反映了這些因素“。看好的,認爲反映了利淡因素,看淡的又認爲反映了利好因素。

我認爲準確來講,市場價格不是在準確地反映基本面因素,而是在反應市場參與者對於這些因素的Bias偏頗。

所以在某些特定時間裏面,市場好像對某些消息特別敏感,可是一段時間之後,又好像對這類消息突然充耳不聞。

這是一個非常正常的現象,市場分析員無法解釋得通,最後只能講一句,市場已經反映了相關因素來自圓其説。那麽,既然都反映了,那講來究竟有什麽意義?

如何正確看待市場消息呢?我有一套準則,那就是如果市場技術走勢非常配合消息,那麽這個消息通常是顯著的。

注意是,技術走勢,不是價格走勢。兩者分別非常大,舉例如果有兩支股票因爲某種消息而下跌,其中一隻是下跌至走勢健康發展的上升軌道,而另一隻則跌破重要均綫和支持綫。同樣的跌幅,一隻的技術走勢强勁,一隻技術走勢惡劣,暗示兩者後市表現將截然不同。

也就是說,如果一隻股票在利淡消息出來而出現大跌,前期技術走勢已經走壞,那麽該消息是顯著的。

舉個實例,0003煤氣,最近公佈業績由於分紅差過預期而出現大跌,當時我指出此股走勢轉弱,在走勢好的時候估值都不是問題,現在走勢轉差了估值就是個嚴重問題了。

在實戰交易中,股票我重視“趨勢“,而期貨交易包括指數,商品,貨幣我就更加重視波動和區間。

交易機會來自於,一,市場結構的判斷,也就是價格,形態,趨勢;二,時間因素。兩者結合形成低風險入市時機。分享兩個實例:

一,4月12日發信息,看好原油,當時價格96.45如圖。寫道:“短綫周期模型看原油有可能出現一個數日的反彈。“,” ... 閱讀更多

April 20, 2022markettiming2

13

Apr2022

上篇文章3月29日開宗明義,“市場在美聯儲局極爲鷹派的加息之後一直保持上漲,但期權市場一直保持背馳,有數據顯示對冲基金一直在做淡對冲,亦可以印證這一點”

也同時講到如果俄烏局勢發生變化,和談的話反而不利美股表現

又再提到了利率曲綫倒挂的問題

實際上,3月29日美國標普指數接近了目標點位4642,而周期模型發出賣出信號,因此發出了預警

結果美股一路下跌,上文所提及的近憂遠慮成爲城中熱議

利率曲綫玩到要多期限對比

加上中國疫情轉差,必定拖累全球經濟,而俄烏局勢緩和之後走入僵局,缺少緊張氣氛卻加深了通脹長期化的憂慮

滯脹的可能性變得越來越大

雖然標普剛剛跌破4400支持位,這裏又要出現短綫反彈

從中長期來講,利率曲綫這一表象,所引發市場真正的憂慮就是滯脹

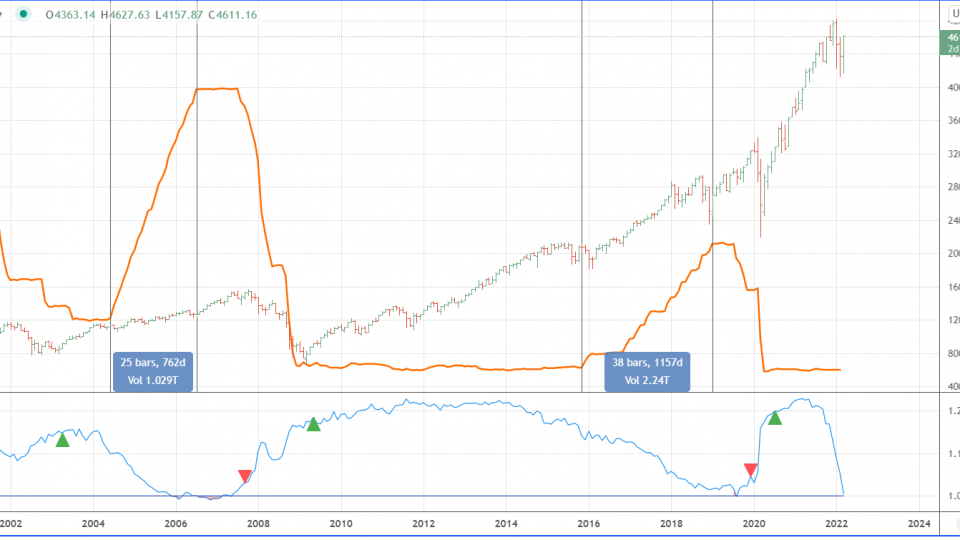

加息除了壓制物價之外,更是戳破資產泡沫的一把利劍

這讓市場人士不得不聯想起2000年科網股泡沫爆破

鬼故越是講得似層層,有時候越難實現

個個人都估到的泡沫爆破還真是很少

其中,支持的因素有,的確估值很高,圖表形態上科技股納指周綫圖確實是頭部形態,多條頸綫出現爭奪

還不支持的因素有,雖然整體估值不便宜,但中小型科技股實際上由高位已經大幅回落了五成到七成,當然,如ARKK方舟基金離2020年低位32.4元依然倍升,估值來講不能算便宜,但也沒至於在高峰

另外,也是關鍵因素,雖然利率曲綫目前倒挂,但短期利率依然偏低,市場流動性依然充足,聯儲局嘴巴很硬,行動還是偏於謹慎

所以,這個鬼故不能否定,可以聽住先,市場總會告訴你答案

我相信5月之後答案會越發清晰

April 13, 2022markettiming2

30

Mar2022

美股市場再次引起我們關注

標普在周期上到達一個潛在可能的轉折點之外

價格亦非常接近重要阻力位區域

時間價格均到位,是發出交易信號的必須條件

宏觀背景又如何呢

美股的近憂在於:

市場在美聯儲局極爲鷹派的加息之後一直保持上漲

但期權市場一直保持背馳

有數據顯示對冲基金一直在做淡對冲,亦可以印證這一點

這是什麽原因呢?很多分析家認真研究聯儲侷聲明之後一直看淡不得要領

市場卻不會理會二流分析師的觀點

其上漲的動力其實是,市場認爲美聯儲侷在如此鷹派的立場之下卻只加息25點子,説明在俄烏局勢壓制了加息的步伐和速度

目前俄烏局勢似乎就是一直拖延,拖延得越久,美國聯儲侷加息就會保持溫和,這讓市場大感放心

俄烏局勢未來會否發生變化?如果出現轉變,是反倒要小心的時候,達成和談這一分析家眼裏的表面上的“利好”,隨時成爲潛在“利淡”

那麽遠慮是什麽呢?

依然是利率和聯儲侷縮表

也就是由高通脹帶動的遠慮

高通脹不可能在短期消失,那麽提高利率和縮表也就是無可避免的趨勢

這些因素在歷史上都影響股票的回報

尤其是利率曲綫倒挂

美股過去在利率曲綫倒挂的一段時間之後都出現了大幅調整

利率曲綫倒挂對於經濟和股市的影響是非常實際和重大的

其影響力不會即時出現,而是會在一段時間之後出現

綜合以上因素,我建議股票投資者未來一年都要小心謹慎,不可掉以輕心

March 30, 2022markettiming2

22

Mar2022

如果說這兩年學到最重要的一課是什麽?

我一定會說的是,千萬要小心牛熊切換

千萬要提醒自己不要迷戀任何股票過往的光輝

列車一旦改變方向,地心吸力將推動股價不斷回落

在過去幾乎每一個牛市都會誕生明星股

而明星股的隕落卻總是讓人唏噓

不用多説,最近的記憶是上年科幻股浪潮和退潮

再往回憶中尋找,941中移動,曾經的電訊盈科,中石油等等

而最近,可以發現有兩大藍籌股,走勢出現逆轉

一個是0003中華煤氣,另一個是1044恆安國際

0003煤氣,衆所周知,不派發紅股這一個管理上的決定,我無法理解對公司有任何幫助,但肯定影響到投資者信心

投資者并不是吝嗇一張紅股,而是寄望于公司一如寄望的業績表現

改變長期的分紅政策,摧毀的是長期投資者的信仰

圖表走勢反映一切,正跌破長期上升軌,當信心受到影響時,估值就是一個問題

1044恆安國際,過往强勢的消費股,近期公佈業績倒退,利潤率下滑破近年新低,這給予一個很不好的警號,那就是公司品牌的競爭力下降,或者產品不夠吸引,總之就是這盤生意似乎沒以前那麽賺錢了

長期圖表更加驚現頭肩頂這一經典向淡圖形,所幸的是此股過去派息豐厚,09年持有至今,派息都已經收回購買股票的成本

這也説明,對於長期投資者來講,一家公司派息的重要性

然而,一旦一隻股票從長期上升通道逆轉,那就是由牛轉熊,我們是堅決不要碰不要抱有幻想的

無論多麽有感情,也情願等到該股走牛

這就是這兩年最重要的一課

March 22, 2022markettiming2

16

Mar2022

股市最近的發展牽動人心,已經不需要我再去形容

市場的確進入了一個非常極端的狀態

目前的水平相信超出了所有人的預期

早幾日還在流傳多少年的低位

到了今日,網絡流傳的是1973的最大回撤跌幅

市場明顯已經進入了極度恐慌

投資者都有了股票”清零“的恐懼

很多跡象都説明,股市出現了人性之極

仔細想想,之所以如此,是源自對於持倉虧損的恐懼

這種恐懼加深了市場的沽售壓力,隨著沽壓壓制了股價,又再增加市場的恐懼

假如沒有持倉呢?

我與我的會員自去年年初以來一路都是空倉

中間有炒上落,而2月中25000又清倉以來,一直守候現金等待3月買入時機

我們一直講的是,“不是不買,只是時候未到“

價格一早就到,可是時間一直未到,形態一直沒出現

那麽時間價格形態,三要素,只有價格到達是遠遠不足的

等待了一年,出現大平賣,難免還是讓人心動

不同處境,心態完全不同,所以投資者最重要的是面對自己的心靈

要問自己,如果沒有持倉會如何做,對比自己現有的持倉你就知道如何處理了

例如,如果沒有持倉,你會買三成倉,但是如果現在持倉是50%,那就説明持倉太多了,未來的目標是先減兩成倉

提前動手,見底之前開始買入也無不可,重點是懂得分注分批買入,用自己最舒服的方式去買入

資金管理和情緒管理在這種市場裏面顯得格位重要

那麽對於市場分析有何啓發呢?

相當重要的一點是visual ... 閱讀更多

March 16, 2022markettiming2

09

Mar2022

我們知道市場波動是由於各種周期共振造成的

不同的周期的影響力並不同,波長不同,振幅也不同

所以周期分析我們要理解一個重要概念叫做“主導周期”

這就解釋了,市場走勢有時候會完全不理會周期的方向而只往一個方向行走

比方説,如果市場一直存在一個短期的20日周期,在一段時間裏面,每逢20日就反彈五到十日

可是在某些時候,市場在周期低點來臨時,只反彈了三四日

再到後來,甚至只反彈一兩日,最極端的可以只是在當日出現個幾小時的“止跌”,然後繼續下挫

這個例子,放在最近的市場再適合不過,因此最近的港股就是個非常好的實例

在2月底3月初一小段上漲周期裏面,美股出現明顯反應,港股則表現非常疲弱

當時我就指出,港股在下跌周期中反彈乏力是流動性不足的病徵,資金在上漲周期搏反彈一定選擇容易進出的市場例如美股

從周期分析的角度來講,就是說更大的周期正在主導目前市場方向

這導致,雖然周綫周期在3月初處於反彈,可是月綫周期卻正在下跌的尾端,按照港股過往走勢特性,凡周期尾端就容易出現急跌,這是我一直强調的心法

目前遇到的情形又很特別,月綫級別周期長達數十月,遇到目前這種級別的下跌周期更是以年計

在測算完月綫周期之後,我進一步測算了月綫均值回歸系統

按照目前的極值,從1980年到現在也就總共出現過13次而已,四十年13此平均也要差不多3-4年才有一次

40-42個月就恰恰是其中一個周期,與赫斯的Nominal周期相近

長綫投資者一定是傑出的反向投資者,他們善於利用市場均值回歸的特性

通俗一點講,就是老人與狗的經典比喻,老人是股市的價值,股價就好像老人的寵物狗一樣,在外邊散步的時候,狗不是跑得太前就是太後

這就好像股票市場一樣,不時會以天價出售,一個周期下來又可以跌得遠低於其應有價值,實行人棄我取

著名投資者巴菲特就最喜歡在股價大大低於應有價值時出手

他近年卻似乎成爲了趨勢投資者,原因這是美股一直處於上漲趨勢,很少出現大幅下跌

如果他主力投資是港股市場,則可以每三四年就享受一次極度樂觀遍地股神到嫉妒悲觀受人唾棄的大周期

你認爲,作爲聰明的投資者,巴菲特會有如何選擇如何應對呢?

March 9, 2022markettiming2

01

Mar2022

最近我將撰寫的報告如周報,月報再提高到另一個層次

從早期的偏重個人看法,到更加多地給出交易信號

以往主要是通過不同周期進行擬合

又要考慮各種因素更加重要地是剔除一些不太重要的因素

這裏,我要講一個概念,市場一般都同時存在多種因素

而有些因素是隨著市場的變化而產生的

例如,早前美股出現了一個反轉信號,然後我馬上回測這個信號,使用過去60年歷史數據總共發現了一百次,然後持貨一定時間之後勝率達到75%以上,整體策略也是一個賺錢的策略

這個信號,可以和我其他的時間周期模型或者價格周期模型相吻合,也可以不吻合

重點是,他們之間沒有相關性,所以叠加一起使用的時候,才可以顯著提高收益風險比例,簡單來講,就是因爲不相關,才有用

一個交易員要做到客觀,就不要只聼一個聲音,如果喜歡平均綫策略,然後再叠加MACD,是不會有任何幫助的,因爲兩者用的是同一個方法

也不要因爲這個信號和用緊的系統模型不一致,就忽略它,那是一種掩耳盜鈴,自欺欺人的做法

如果存在很多互相衝突的聲音,這表示這段行情,各位專家有分歧,這是一種風險提示,説明不是很好的機會

好的交易員一定會知道,哪些走勢是自己善於把握的,有些走勢一見到就知道很難做情願不去做

始終我的目標是賺錢,不是pretend ... 閱讀更多

March 1, 2022markettiming2

15

Feb2022

早前2022年1月26日發表文章《散戶的自我救贖》中,再次重申美股疲弱的各種原因

除了新聞所聽到的各種原因之外,從技術上來講,寬度轉差一直是一個警號

從周期上來講,總統選舉周期和一般的季節周期都可見調整壓力

然而當時1月底,重點提到“美股自從破位後都是處於空倉休息狀態,從周期來講2月初應當有反彈機會。價格也已經來到支持位,加上市場又一次空前悲觀,壞消息滿天飛”

在我所提到的trading ... 閱讀更多

February 15, 2022markettiming2