【市場週期的精確度】美股港股第一季度交易計劃 2024年2月1日

上兩篇文章集中分析了對於港股的中長期看法,以及轉牛的必要條件。這些條件都是非常客觀的條件。總括來講,可以給出以下的幾個重要結論:

一,恒生指數正在接近前低點區域14387-12649-10676,現在處於尋底期但明顯是更接近低點區域,不宜過分悲觀了。

二,探明底部之後,反彈目標應當為17000-18000點

三,第一季度繼續探底有機會出現終極底部,過去的案例有1988年,1995年,2002年,2008年,2016年,2020年。是不是比想象中多?

根據我研究的春季效應找到的數據顯示,每年第一季度都會形成重要的交易區間,這和我們即日交易initial balance strategy是同一個道理。而第一季度又是調整居多,其中一月和三月又是全年表現倒數第二第三的兩個月份。在我的統計當中,1月又是出現重要高低點次數最多的月份。而3月是第二出現低點最多的月份之一。

恒指連續下跌之後接近破新低屬於多年新低,在極端超賣之下第一季度是最容易出現人性之極的。人們在第一季度做出計劃和展望的時候,很容易選擇順勢交易,在極端的價格區間容易造成過度預判了形勢。

三,40月長周期已經開始見底回升,這是我們兩年前開始提出的長期周期底部時間2024年。

根據以上的結論,具體應該如何計劃呢?作爲參考第一種方式,對於長期倉位本身沒有港股或者極低倉位的可以考慮平均買入法策略,一般分爲兩種,一是分時間段買入,例如MPF或者每月月供股票計劃;二是分價格段,每低一個固定的價格就買入一份。這種策略需要能夠承受住短期價格繼續下跌造成賬面損失的心理壓力,必須確保完全沒有資金壓力的情況下進行,并且給自己做壓力測試,如果真的要去到10676是否無法承受。

第二種方式,則是前面文章分析過的轉牛的必要條件,觀察第一季度完結之後,市場能否在底部堆積成交,然後出現往上的反轉突破。這比較適合較爲緊貼市場,擁有較好的市場感覺。在我的專頁裏面分享過短綫的反轉操作案例,在1月25日提出15488點買入,半日時間飆漲到16200已經可以管理利潤。換成中期走勢,原理是一樣只不過用日綫或者周綫更大的波動時空。

相信大家對港股的投資計劃心裏有數了,現在我們來談談美股。

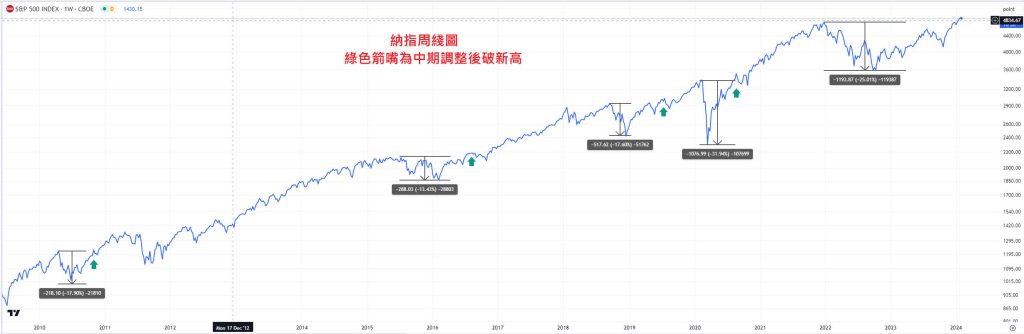

美股相反在一月氣勢如虹創歷史新高,早在2020年6月9日筆者撰文《美股納指新高是買入信號》,回顧當時納指剛突破新高報9950點,目前17000樓上大漲了超過70%,收益率并不可謂不低。原文寫道:“在過往美股歷史中,破新高通常還會出現一些小的回調,然而拉開長遠來講,回調顯得微不足道,甚至是享受後面巨大升浪的絕佳入場機會”。

結論很明確,突破新高的確是買入信號,但是我們可以等回調才買入,避免過早追高而承受價格波動的壓力。下圖我標示出了,2010年至今納指出現一個中期調整之後創新高的位置。可見在這些新高過後,市場往往都有一些小幅震蕩。這些短期調整對比中期調整并不起眼,可是也能有5%-10%。

接下來我們用總統選舉周期來分析,這個周期讓我們在上年大膽買入了美股。而該周期正在提示未來有調整的可能。

出現調整不用特別擔心,根據Stock Trader’s Almanac的統計,自1896至今128年歷史中只有6年在總統選舉年出現了下跌超過5%。統計1833年至今,道指平均回報為6%,雖然不及上年的10.4%,依然是表現第二好的年份。

總括而言,港股我會利用第一季度留意機會長期倉位建倉(自2020年空倉至今),美股則同樣等待短期調整買入。今年對於股票市場我依然是較爲期待看好的!

評論

評論被關閉。