【市場周期的精準度】美國中期選舉美股續看好等回調加注

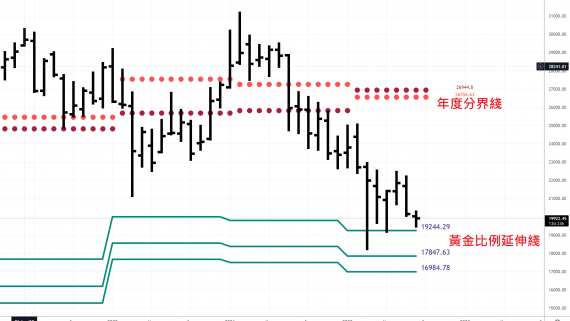

在4月18日文章《量化恒生指數長周期》中提到:“解構港股41月周期,其形態表現為由低位開展三個浪的反彈到高點之後出現一浪大跌,循環出現。這與我對於港股長期走勢形態判斷一致:22年10月見底之後,經歷A浪上漲後未來將有一段長時間B浪回調,時間大約在16個月後也就是大約在24年年初開展一個長約8個月的C浪上漲”

對於目前港股所處的階段,年初以來的判斷就是將進入B浪整固,B浪回調整固整體來講就是不斷震蕩波動。自從由1月見高位22700之後恒指持續回調,來到3月4月進本上就是圍繞住20000點上上落落,甚至4,5月經歷了一個多月在20000點上下波幅只有五百點。可謂是相當悶局。

5月月初撰寫報告預期5月底見低點開始反彈,恒指也一如預料,在5月底出現向下突破並快速在31日見底展開反彈。

震蕩市最適宜摸頂沽摸底買,筆者在5月31日有見700騰訊以及931中移動紛紛來到信號綫支持,加上周期即將見底轉好,因此呼籲造好。而在執筆之時指數好倉順利在反彈至19272季度信號綫阻力平倉,離高位19313相差不到40點,相較5月31日低點反彈了超過1300點。算是在悶市之中找到一些操作空間。

預計這個B浪橫行還要持續一段長時間,在這段時間裏高沽低買Swing Trade波段交易是較爲優勝的操作策略。而通過周期分析就可以輕鬆找出高低位時間範圍,方便進行部署。

相對於散戶來講,波段交易策略是相對容易掌握的。高沽低買比較讓人容易接受。可是要做得好,和其他交易策略一樣,需要有良好的紀律和資金管理。具体來說,在預期的波段頂部或者底部來到時,善用分段買入法等入市技巧,在不同的時間和價格來分注碼進場。在確認反轉之前這種入市的好處是比較容易拿到較低的成本。又與突破反轉後入場對比,後者則概率較高利潤率相對較低,兩者結合互補長短。同時由於早期入場部署成本低注碼較細,減少持倉壓力,即使市場發展沒有符合預期,也通常較容易進行止損等補救措施。

使用周期分析來交易波段,我通常都會通過數據回測來提高成功率和準確度。相反,順勢交易,會較爲放寬對概率和準確度的要求,入市時機允許有較多偏差,順水推舟。

根據波段交易和震蕩市的特徵,可以不難發現,合理選擇投資工具,例如期權能夠達到控制風險和放大收益的效果,股價波動既然在某一個時間段有著大概率的變動方向,那就可以買入期權來達到目的。本身期權就是一項需要高概率以及有時間成本的工具。這都是一些基本又實用的東西。

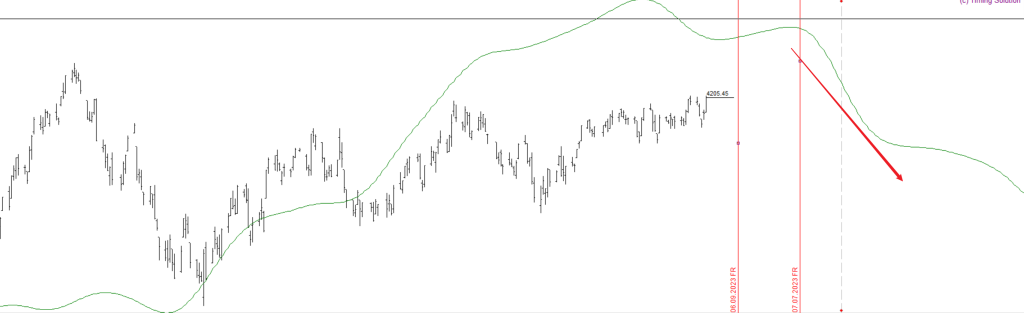

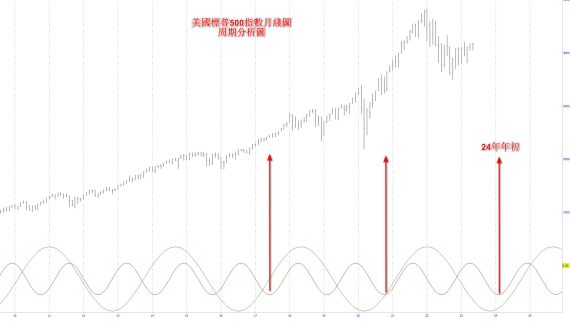

本篇接下來來講一講美股以及美債。美國股市筆者今年一直相對樂觀,這份樂觀在周期方面是取決於美國總統選舉周期,我們知道中期選舉即將到來,根據統計,自1945年以來,選舉年的前一年標普指數的平均回報是15.9%,對比所有年份的平均9.2%大幅跑贏,而且這還是總統任期四年中回報最好的年份。下圖為結合歷史上各年總統選舉周期表現的預測圖,可見,美股在今年上半年的確跟隨著該周期表現不俗,不知不覺,納指今年已經漲了超過三成。而該周期在第三季度預示市場開始出現一些調整。

評論

評論被關閉。