【周期論勢】實戰與分析要動靜結合 2022年5月25日

德國股神科斯托蘭尼有句名言:“有錢的人可以投機,根本沒錢的人必須投機”。今年市場波動,股市處於反復下跌,已經失去了炒股應該有的大環境,除了間中趁大跌會short put之外,我沒有持有任何港股A股或美股。

當市場走勢向下時,跟進每日各大板塊,市場寬度,利率變化是事倍功半的,反而會讓人認不清大方向,墮入為做而做的思想陷阱。

跳出來思考一下,市場波動最適合的是投機,各大市場不乏大起大落。即日炒期指亦是得益於每日波幅擴大,放棄一棵樹,原來擁有的是一片森林。

這不代表放棄股票投資,從長遠來講,股票投資依然是資產的核心部分,只不過作爲周期分析的實踐者,我們希望在周期底部的時候才開始入場部署。

那麽投機炒賣的部分應當如何起步呢?

投機炒賣同樣地需要講理據,講分析,只不過在執行的層面要更加注重一些。

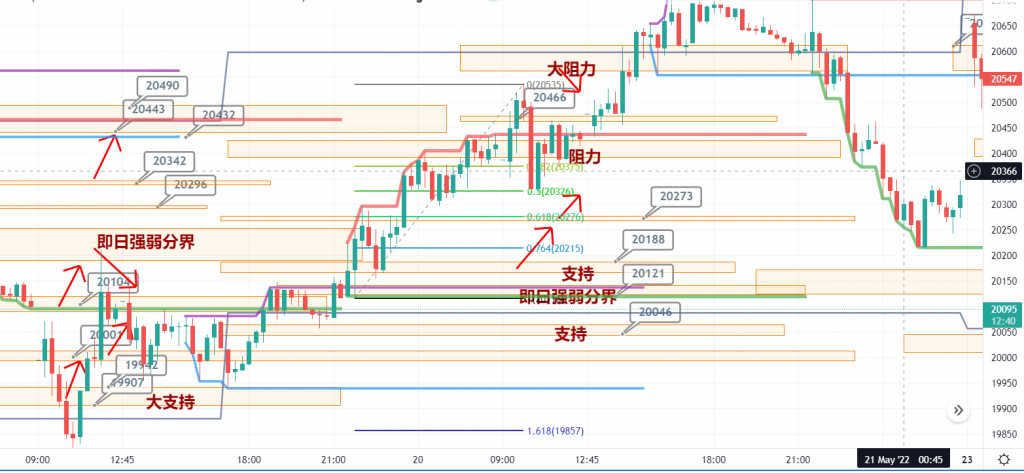

原則上,我們在上落市希望在阻力賣出支持買入,而在趨勢出現時又要破位跟進。那麽如何判斷市場是反轉,還是突破。而反轉信號的止損在哪裏,突破信號的止損又在哪裏,這就是執行層面的重要部分。

分析部分,則必須講動靜結合。

先講靜態分析,靜態分析是指通過歷史數據統計出來的結果。可以說所有的技術分析都離不開歷史數據的分析,也可以換句話說技術分析實際上就是研究歷史數據。

除了技術指標,價格形態,當有些特別的信號出現時,我都可以使用電腦量化程式,將過去出現同樣現狀時,看看市場的反應有沒有統計上的優勢。舉例,今日出現了早晨之星,那麽在過去出現過多少次同樣的組合,出現過後市場表現如何呢?如果說很大的概率出現了上漲,例如70%以上的概率都出現了上漲,那麽根據這個信號,預期之後可能出現類似的情況。

除了統計之外,還可以把這種信號作爲一種交易策略,來測試勝率,盈虧比,甚至執行該策略之後的净資產曲綫equity curve。

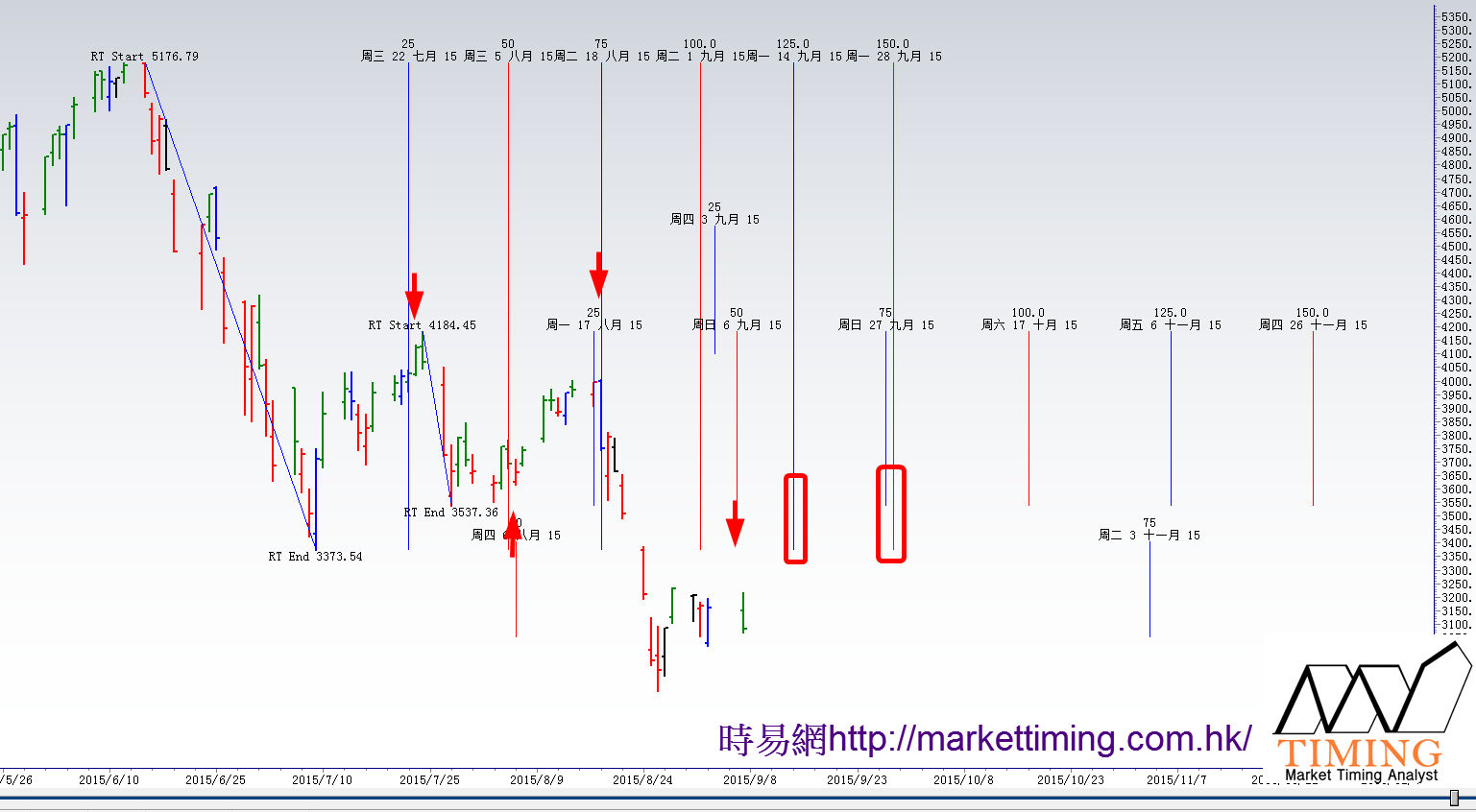

每周我都會將包括江恩在内的各種周期進行測試,找出最爲貼合市場走勢的周期,并且還將該周期如果作爲一種交易策略,在周期高點賣出,周期低點買入,進行大量的數據量化測試,找到了有統計優勢的好的策略放進報告之中。

聽起來十分完美,我們需要注意的是,靜態分析的優點是客觀,不會因爲之後市況的改變而出現變化,因爲歷史數據是不會改變的。缺點也正正是,無法反映出目前市場的真實情況。我們從歷史中尋找出規律,規律背後尤其推動因素,無論是人爲因素還是自然因素,而該因素是否是推動目前市場的主導因素,還是說另有其他因素在影響市場呢?這就需要第二部分,也是非常重要的部分,動態分析。

動態分析,是通過分析市場好淡雙方的博弈而產生的結果,通過觀察這種博弈結果來做出判斷。就如行軍打仗,地形佈陣是首要考慮的,强弱分界就是一個最爲直觀最爲簡單的判斷方式,分界綫之上,好友占優,分界綫之下淡友占優。好淡雙方往往有來有往,只有在決勝負之後,才常出現長驅直入的趨勢。除了地形,還需要考慮資金流,買賣盤的積極程度。除了即時的資金流,前晚美股時段的資金流亦能反映出外資對後市的睇法。這些都是偏短期的指標。

當動態分析與靜態分析的結果相吻合時,説明推動因素保持一致,那麽延續靜態分析預期路徑的可能性得以大大增加了。

投機與投資一樣,都要做到有根有據。困則求變,今年對股票投資者并不容易,又何嘗不是一個求變的契機呢?

評論

評論被關閉。