影響中長期市場走勢的最重要因素 11/Jul/2018

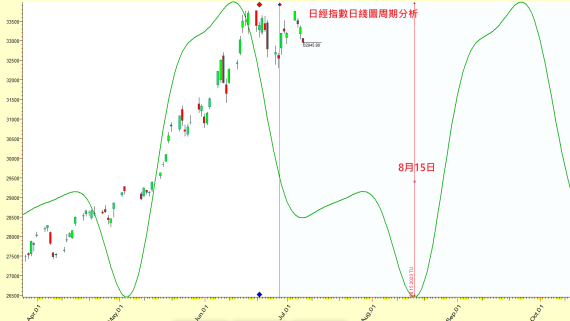

上周周末我們重申觀點,一句明言“港股反彈一觸即發”,該反彈包括了在上行通道運行的美國標普指數,下行通道中的上證指數,有可能是中期調整浪地點的港股。三者性質不同,但殊途同歸,短綫走勢趨於一致。

有會員和我討論,如果說港股可能是調整浪低點,是否能夠預期還有一浪創新高,到明年年初。而明年正好對應10年和60年周期頂部。

其實我們在2月就已經討論過這個問題,可以搜索本欄文章“

當時較爲明確表示123月周期是港股見頂密碼,這是通過周期理論中的相似律找出重複出現的周期數,而簡單計算123月不就是10年嗎?

我們的計算和江恩提出的周期數一致共振

因此我們應當傾向今年年初就是去年牛市頂部,市場走勢依然以震蕩為主。港股和樓市一樣,歡迎炒家,容易出入,依然是大起大落,有波動而沒有持續上漲。投資者要明白和利用這個特性。

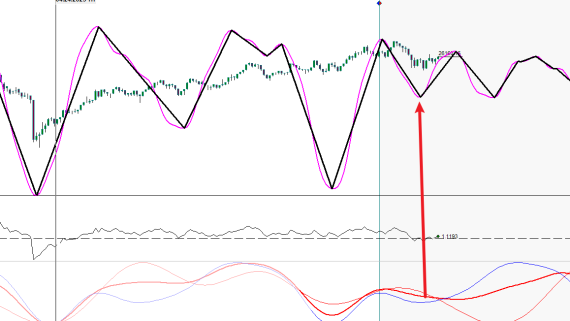

回到本文標題,什麽是影響中長期走勢的最重要因素呢?其中一個應當是附圖所示的,美國10年期國債息率月綫圖走勢。

月綫圖走勢相當長期,趨勢的力量十分强大。必須高度重視。

從該圖我們可見,10年期息率從90年代開始經歷了20年的下行通道,該通道在最近有被打破之憂。

如此長期的趨勢一旦被逆轉是非常顯著的需要高度重視。

從分析該圖可見,目前10年起息率正處於重要的趨勢先交叉阻力位置。交叉位置要注意是綫下調整,綫上就會出中到大陽。

在這個位置比較可能先出現一個回調。該回調屬於月綫級別回調,然而如果該回調過後再度上漲突破阻力綫,則長期下跌趨勢被反轉,開始走長期上升趨勢。

評論

評論被關閉。