實戰周期與價格循環(一)2022年4月19日星期二

上文講到:“標普剛剛跌破4400支持位,這裏又要出現短綫反彈“,其後美股在4400止跌反彈。

我們經常會聽到市場分析者在一輪宏觀經濟政經局勢的分析之後,會喜歡補上一句,“市場已經反映了這些因素“。看好的,認爲反映了利淡因素,看淡的又認爲反映了利好因素。

我認爲準確來講,市場價格不是在準確地反映基本面因素,而是在反應市場參與者對於這些因素的Bias偏頗。

所以在某些特定時間裏面,市場好像對某些消息特別敏感,可是一段時間之後,又好像對這類消息突然充耳不聞。

這是一個非常正常的現象,市場分析員無法解釋得通,最後只能講一句,市場已經反映了相關因素來自圓其説。那麽,既然都反映了,那講來究竟有什麽意義?

如何正確看待市場消息呢?我有一套準則,那就是如果市場技術走勢非常配合消息,那麽這個消息通常是顯著的。

注意是,技術走勢,不是價格走勢。兩者分別非常大,舉例如果有兩支股票因爲某種消息而下跌,其中一隻是下跌至走勢健康發展的上升軌道,而另一隻則跌破重要均綫和支持綫。同樣的跌幅,一隻的技術走勢强勁,一隻技術走勢惡劣,暗示兩者後市表現將截然不同。

也就是說,如果一隻股票在利淡消息出來而出現大跌,前期技術走勢已經走壞,那麽該消息是顯著的。

舉個實例,0003煤氣,最近公佈業績由於分紅差過預期而出現大跌,當時我指出此股走勢轉弱,在走勢好的時候估值都不是問題,現在走勢轉差了估值就是個嚴重問題了。

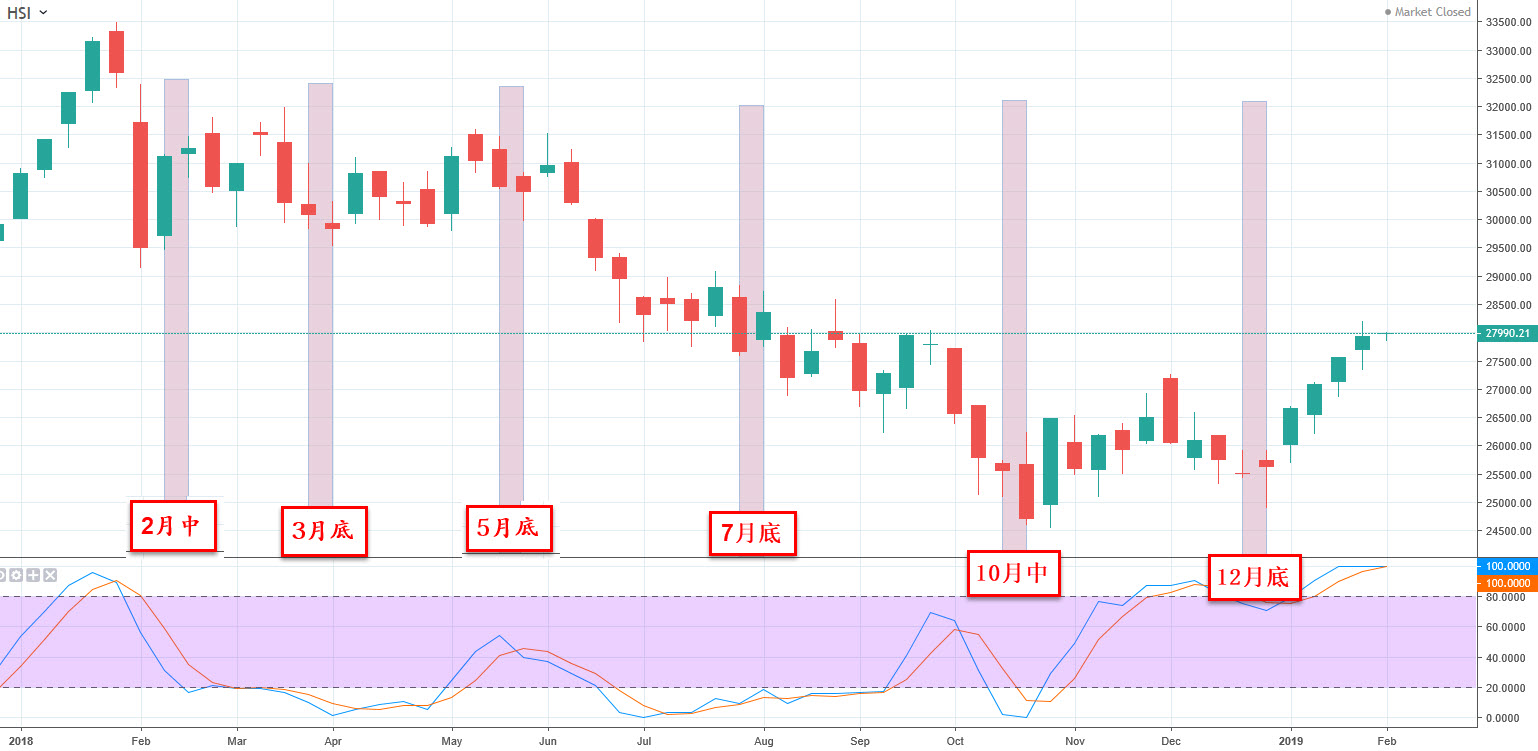

在實戰交易中,股票我重視“趨勢“,而期貨交易包括指數,商品,貨幣我就更加重視波動和區間。

交易機會來自於,一,市場結構的判斷,也就是價格,形態,趨勢;二,時間因素。兩者結合形成低風險入市時機。分享兩個實例:

一,4月12日發信息,看好原油,當時價格96.45如圖。寫道:“短綫周期模型看原油有可能出現一個數日的反彈。“,” 支持大位是92-93區域,上面阻力102“。13日如期反彈至102,信息:” 原油trade works perfectly, 102拿了5元利潤,然後讓子彈飛“。最後4月18日在107.5好倉全平” 最終的目標到達,好倉全平,三個交易日“。

二,4月18日發信息,看淡黃金,價格1997.8如圖,信息:“黃金接近2000,阻力如圖,2006是0.618,周期先下到4月27日再抽上。“,黃金其後最高2003,一日之後,執筆之時黃金報價1958,下跌40元。

這是一個簡單的示範,如何結合市場結構和時空分析,來把握期貨轉折點的交易計劃。

評論

評論被關閉。