【市場週期的精確度】散戶必須掌握的利器 2025年4月29日

過去的幾期文章講述了穩定盈利的投資策略,我相信這對於大多數人來講都是最為實用的入市方式,多數人的合理預期應當是能夠抵抗通脹之餘,能夠有長期穩定並且可以預期的超額回報,以實現“慢慢變富”,讓自己不斷提高生活品質,在老年的時候複式效應資產膨脹,再考慮悠閒的退休生活以及財富傳承。

這一切都是來自上帝給予我們最有力的財富密碼,不是什麼秘密,就是財富最強大的武器“複利效應”。本欄不是理財頻道,相信大家聽得都多已經很熟悉。一般的保證回報儲蓄產品收益率在3-6%之間,即便不高的收益率放到一般80歲之後財富也是驚人的速度增長,真是活得越久越富有。

以巴菲特為模板,我們來看看他的收益率統計:

| 指标 | 巴菲特(伯克希尔) | 标普500指数(含股息) | 超额收益 |

| 1965-2024年(59年) | 19.8% | 10.2% | +9.6% |

| 1957-1969年(合伙基金) | 29.5% | 未披露 | 显著领先 |

| 1994-2024年(伯克希尔) | 9.6% | 约7%-8% | +1.6%-2.6% |

對比保守的儲蓄產品收益率,“普通人”以標普500指數為目標,過去59年收益率每年依然達到10.2%。要知道超過10%的收益率,中國大陸某官員已經以“騙案”來形容,對比中國目前國債十年期收益率僅1.6%,確實已經高得嚇人。如果以美國十年期國債4.16%,標普500指數預期10%收益率,計算過去50年持有黃金年化收益率大概在7%左右,以該三者構建一個投資組合,上文介紹過了達利奧的全天候投資策略,我們得到一個概念就是不同的資產類別組合能夠起到平滑收益率減低資產淨值的波動。

如果說自認投資能力無法超越巴菲特,那麼作為普通人至少要考慮長期定投指數,以及分散投資在不同的資產。

除此之外,還有什麼可以讓我們取得超額回報呢?分散三個不同資產,主要目的明顯是為了減低股市的波動性,從歷史我們知道股市長遠向好,但是中間出現的波動和回調有時候大得驚人,拿最接近的08年金融海嘯為例,標普500指數最低點由最高下跌了56.7%。撇出極端情形,港股近年幾乎每年都會有一到兩次大的回調。

複式收益率雖然簡單,但入場點不同,收益率會大受影響,為了減低影響多數都會建議用定投形式入市。

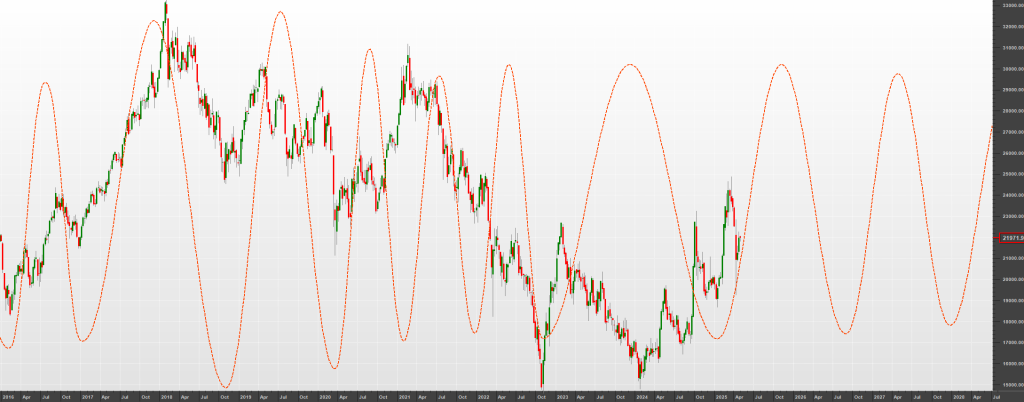

其實,對於普通投資者更為有力的工具那就是“週期分析”。下圖為恒生指數平均14.5月週期圖

進階做法,我們可以手動進行劃分,2025年4月剛好對應了15月前即2024年1月週期低點。因此4月最低19260亦為15月週期低點即重要參考點,下個時間可以參考由24年8月低點推算15個月即2025年11月,屆時再論。

實戰中,在會員頻道我們就經常利用港股週期低點進行操作,會員因此甚至會動用MPF,在近年整體指數變動不大,利用週期之間出現的波幅獲取超額收益,是一個可以參考的做法。

評論

評論被關閉。