【市場週期的精確度】平穩回報策略之港股選股列表 2025年3月31日

MTA成立的初心是爲了幫助投資者理性投資,從實戰中學習,推崇的投資理念是穩定回報。作爲示範的模擬期權組合自2022年以來,經歷了22,23年港股大跌,卻一直獲取了正回報,而95%以上的交易平倉都是獲利,整個投資組合的波動和回撤都相當低。應該是成功示範了穩健的投資風格以及重視風險管理的投資理念,期望較爲平滑的回報曲綫,應對波動的市況。目前筆者爲了反饋讀者,將模擬期權投資組合放在了公開頁面,以及港股量化選股列表,供大家驗證和研究。

雖然筆者亦經常分享美股指數短期看法,亦有即日買賣策略,但短綫炒賣并非一定是高風險,尤其是即日平倉之炒賣,每日波幅有數得計,風險即相對有限,只不過一直屬於機構和專業投資者領域,散戶缺乏合適的工具和資訊,往往難以競爭。又需要大量的精力時間專注在市場,如非全職基本上很難做到。

即日炒賣的心得筆者日後再講,本期講一講一般業餘散戶投資者最爲適合的投資策略。先講講選股策略:

第一個概念,相對强弱。相對强弱并非指RSI,而是相對於大市的强弱,這一概念由知名基金經理William O’Neil應用取得巨大成功之後推廣於世。後起之秀包括Mark Miniverni,Oliver Kell,Kristjan Kullamägi等一衆投資比賽冠軍,他們在股市裏面賺取了驚人的回報和財富,研究他們的技術,相似之處在於跟隨趨勢,尋找那些有潛力遠超大市表現的個股。這些股票通常都會在早期表現出强於大市的獨立走勢。

第二個概念,波動率。這一點是與眾投資冠軍有分別的地方,投資冠軍傾向於高波動性的股票,理由很簡單,高波動性才會有超高回報。高回報聽起來很美好,如果不加後半句就疑似騙案。後半句是高波動性高回報但面對的是低成功率和較高風險,因此必須特別注重止損和風險管理,這是適合經驗豐富的職業選手。幸運的是,根據研究數據顯示,低波動率的個股,平均來講較能夠取得超額回報。我想背後的理由,應當是低波動率往往因爲背後股東有較强持貨能力,包括長綫投資和機構。

結合以上兩點,我通過量化這兩種特質,選出符合條件的港股,這些股票是容易繼續出現持續上漲的個股。接下來進入第三個重要概念,那就是板塊效應。量化選股列表我會用板塊進行排序,這樣可以讓我們清晰看到那些板塊的個股較多,我們要特別留意那些出現較多選股的版塊,或者選股持續增加,又或者某些新增的板塊,又或者是那些長期處於列表中的板塊。

這中間就當屬港股常客銀行股和電訊股。當我們加以分析應該不難發現其基本面背後有宏觀因素推動。在經濟預期較差的時候,内地國債不斷攀升,資金追求安全和派息,同樣具有這種特質的就當屬内地銀行股和電訊股。而本地銀行又受惠于美國放慢減息,净息差有改善預期。無論背後什麽原因,我們通過選股列表可以一窺大戶動向,跟隨他們搭順風車,固然較為容易取得理想穩定的回報,趨吉避兇。

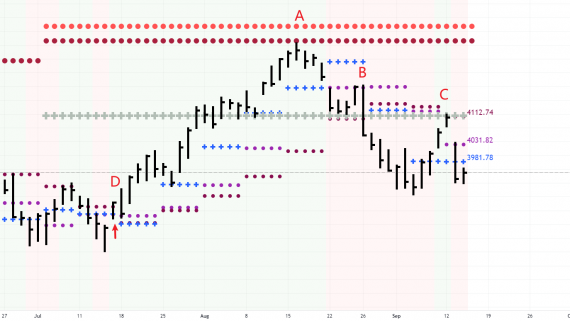

下圖是目前選股列表,最新的選股列表請前往MTA公開頁面免費獲取:

評論

評論被關閉。