【圖金者言】Sell in May 2020年5月4日

歷史不會簡單重複,卻有著驚人的相似。

技術分析,無論是波浪理論,江恩理論還是近年時興的量化交易,其本質都是認爲人類的行爲具有偏差,而這種偏差是可以被發現和利用。

聰明的投資者應當要利用這些行爲偏差形成的規律,增加投資的勝算和回報。

回顧4月初撰寫研究報告明言4月看好,逢低買入,而市場亦不負所望,恒生指數埋單4月上漲1040點4.41%,美股標普指數更加大漲超過12%。

美股指數尤其代表科技股的納指更加超過了疫情爆發之前,讓很多金融分析師大跌眼鏡,唯有苦笑稱“憧憬疫情減退的股價貴過沒有疫情之前”,都是“聯儲局的錯”以期“甩鍋”。

以大漲姿態結束了4月,投資者情緒大為改善,資金大量流入股票市場,其積極買入的姿態更堪比之前的牛市頂峰!

此時筆者認爲投資者需要多一份謹慎了。從歷史統計來説,5月單月的回報是全年第二差的月份。

同時,數據顯示,5月中月初的回報是要好過5月中下旬的回報,這就暗示了歷史中的5月走勢是由高向低順流而下的

另外,筆者還有所謂月初效應。股票市場在月初的頭幾個交易日經常成爲一段趨勢的開端。總括以上分析,再看上周五5月1日美股大跌,是否告訴投資者要留意Sell in May的魔咒呢?

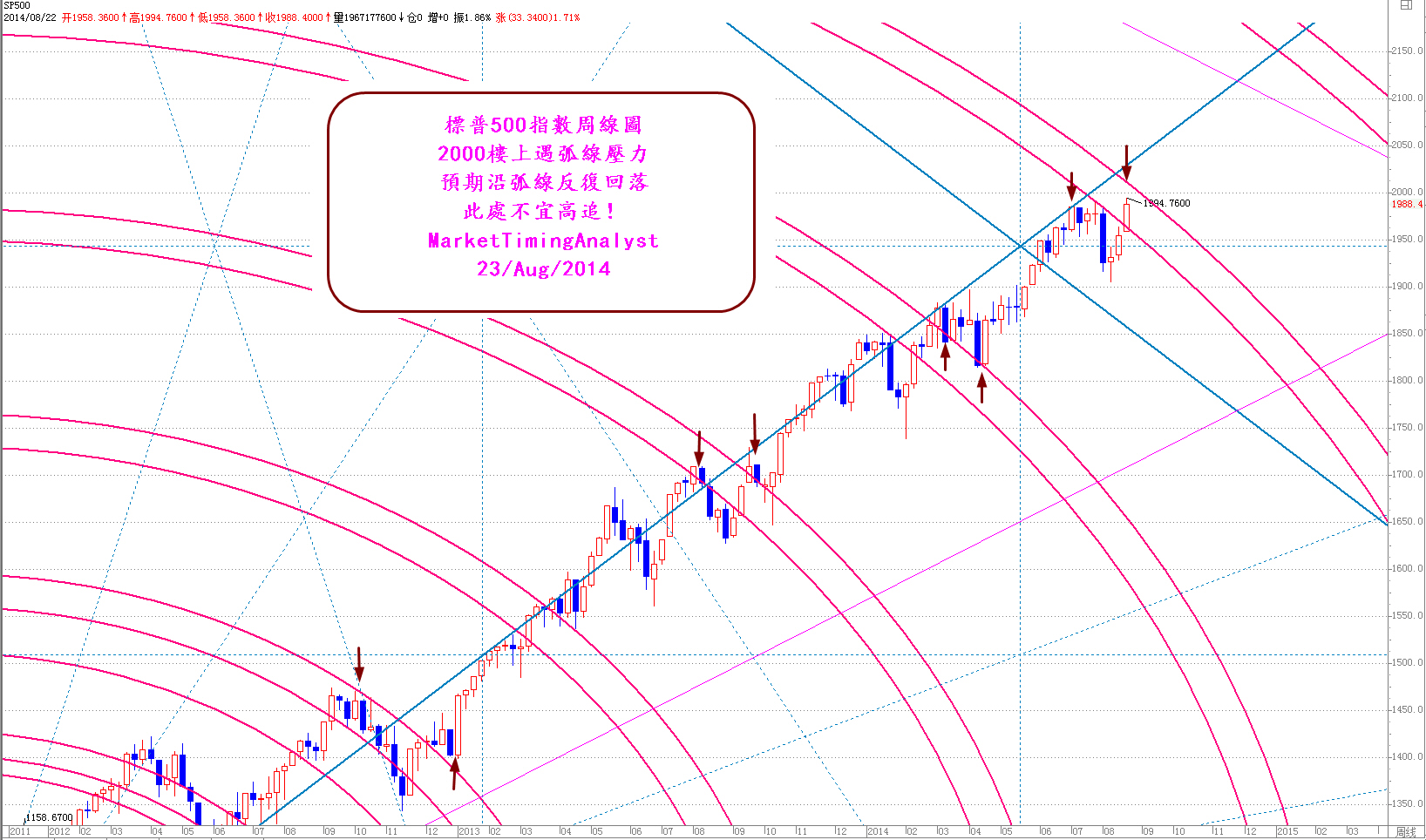

對比一年前的5月,19年5月1日標普見最高2954年見階段頂部之後反復下跌至6月3日最低2728點下跌7.6%,完美演繹Sell in May。

無獨有偶的是,19年5月5日特朗普在推特上稱將對中國加徵關稅。而剛剛,特朗普又在差不多一年後的同一日提出可能要對中國加徵關稅以賠償疫情帶來的損失。19年消息公佈後A股復市大跌5.5%,這次消息公佈後A50期貨又一度大跌5%。歷史是否有著驚人的相似?

讓我們再換一個角度。剛剛結束的巴郡股東大會上,巴菲特除了一些平時都會講的話外,也透露了其所承認的兩個錯誤,一是錯估了原油價格,對於原油價格,產油公司未來的產量還是盈利都强調了其不確定性,另外是航空股的投資,由於環境的改變,決定清倉航空股。一向以長期樂觀並敢於在他人恐慌時貪婪撈貨的股神巴菲特在剛過去的4月净賣出了股票持倉并且持有大量現金。從這位長綫投資者的言論和行爲,可見其對於長期的宏觀經濟基本面持有的謹慎和不確定的態度。筆者猜測,巴菲特確是依然相信美國的前景依然美好,只不過認爲經濟改善還需要一段時間,他也不清楚什麽時候才會完全改觀因此選擇了觀望。

最近從國債的利率曲綫也可以發現,經濟的前景並沒有跟隨股票市場一起走高而大幅改善,反而長期利率再度回到前期低點,或者長期負利率的時代已經近在眼前。

這雖然不代表股票指數未來不會走高,正如上文所分析,指數上漲只是高度集中在某些强勢科技股企業,其他中小企並不需要跟隨指數上漲。

筆者上年大膽預測今年4月才是撈底時機,該預測實現後我並不悲觀,但這個五月,還須多一份謹慎。

評論

評論被關閉。