【圖金者言】美股過熱 港股再升空間有限 2021年4月19日

三大要素揭美股潛在憂慮

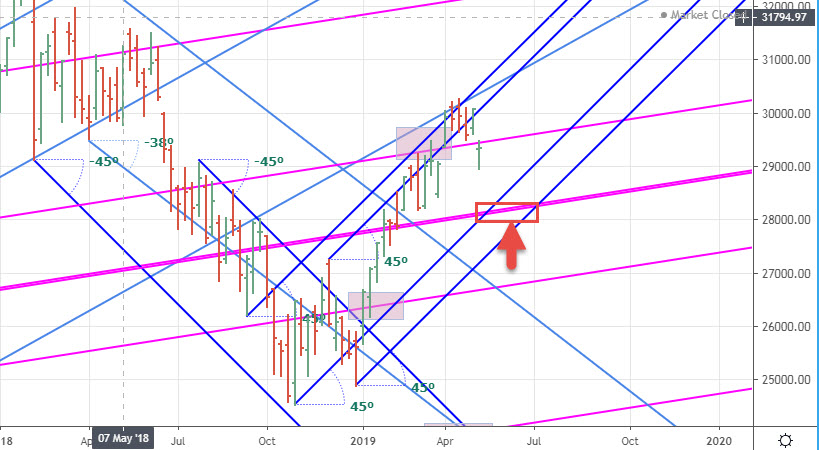

上期文章認爲大市4月整體處於上漲周期,料繼續有反彈,并且認爲“科技股指數如預期出現了成交量極度縮減的二次探底,後市有望出現超跌反彈。”。從市場實際表現來看,基本上維持橫行反彈的格局,上周五接近本月高位。其中,國指以及科技股指數表現較弱,處於反彈并且接近前低位,成交量繼續萎縮。相較之下,中國A股弱勢震蕩表現較差,市場利淡消息較多,宏觀去杠桿導致企業破產更包括國企和央企,同時央行收水,基金重倉股連續大跌,影響市場氣氛。另一邊廂美股卻表現强勁繼續創新高。市場先前所憂慮的經濟重開會導致通脹可能急升問題卻因爲疫情反撲而有所減退,加上聯儲局官員出口術安撫市場,稱並不急於退市或者加息。總之讓市場非常享受這種既有增長憧憬又沒有息魔干擾的蜜月期。

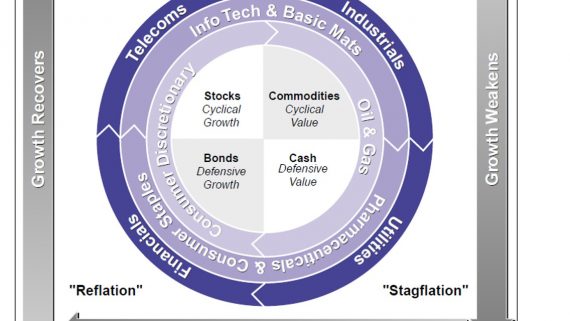

本期將通過我認爲大市分析中資金流的三大要素來刨析一下市場走勢。作爲一名技術分析者,我所重視的原則和優勢莫過於始終以事實和數據為根據。哪怕講的話再動聽,承諾再美麗,最終還是要以行動為準。撇開繁複的經濟數據不説,只講資金流向。資金流是一項非常有參考價值的信息,像即日炒家甚至崇尚order flow訂單流為因,價格才是果。從宏觀角度來分析三大要素,第一要素為聯儲局,或當地央行的動向。其動向對於中期趨勢可謂舉足輕重,自09年開始的歷史數據回測證明聯儲局注資與股市回報有顯著正相關性,就是説放水越多股市表現越好,這也很符合邏輯。最近聯儲局仍在不斷放水,就無論它有多少官員出來怎麽說都好,事實證明它還在支持資本市場向好。第二,是内幕人insiders的動向,例如公司股東,高層,以美股為研究對象,有研究顯示公司管理層尤其CFO財務官對自家股票的增減持有著非常高的超額回報。學術界指出加總的内幕人買賣則可以反應内幕人對市場整體的看法,籍此甚至可以預測未來一兩年的經濟狀況,遠較經濟學家的預測為強。始終,沒有誰比管理層更了解公司的經營狀況和前景。最近一期TheFelderReport就發佈報告引用數據,見目前美股股東高層的净賣出創下了新高,顯示他們不是積極沽出自家股票就是缺少買入興趣。同時,中國A股同樣在今年年初出現較多的減持,反映内幕人認爲目前股價偏高并不吸引。第三樣,是市場寬度指標,以此衡量投資大衆的行爲。寬度指標統計整體市場中上漲股數和下跌股數或者其股價强弱,用以分析整體大市的强弱度,避免指數主要反映大市值股份變動的局限性。使用寬度指標又可分爲趨勢和震蕩兩種用法。從趨勢的角度來分析,美股寬度向上的動力逐步轉弱,説明市場逐漸以大市值股份推動,從震蕩的角度來分析,目前正處於超買過熱的狀態。而港股市場寬度則處於一個橫行震蕩徘徊時期,强弱正處於中軸附近,表現較爲中性。

總括以上分析,可見美股主要受聯儲局注資推動大價股上升,内幕人並不認同目前的股價顯示估值可能偏高,散戶參與度已是歷史最高,經驗推斷未來市場潛在波動不低,一旦聯儲局稍微放鬆,不難出現大幅波動。中港股市缺乏資金推動之下,出現明顯轉變之前,預期弱勢震蕩爲主。

評論

評論被關閉。