《市場周期的精準度》 – 港股長期走勢已變 2022年3月31日

上篇文章分析港股時講到通過量化數據回測,指出恒生指數月綫級別而言,這次跌浪的超賣程度在歷史上只出現過13次。有危便有機,這次是難得的長綫投資者買入機會。筆者亦身體力行,將上年一直空倉的長綫組合轉換為指數基金。

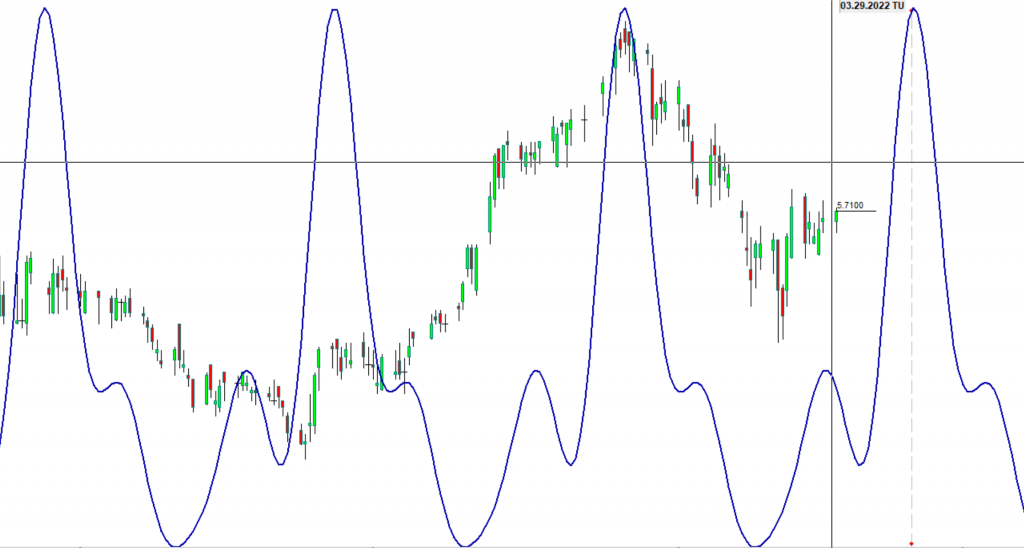

而前一期2月22日文章則提出2688新奥燃氣等3月25日開始進入上漲周期,支持位算其支持位在105.7元,再往下支持位在88.4-93.4元之間,結果3月15日最低下跌到91元,正正在支持位之中,其後3月25日前開始上漲至最高125元,交易計劃得以完美實現。

回顧整個3月份,月初時見港股周綫周期雖然已經轉上,但市場破底下行,明顯告訴我們周期低點推遲來臨,而根據周期分析定律,臨近周期末端,容易急跌!

所以在整個3月,筆者都能夠一直保持謹慎,無論有多麽誘人都沒有過早買入,一直呼籲等待等待。至3月16日期指升穿19068發出買入信號,繼而升穿牛熊分界19400宣告反轉成功,才大膽入市。

2月底時筆者就在個人主頁撰文貼出預期本年周期低點之一就是3月底,然而要利用周期分析成功撈底,其關鍵除了靜態分析,還需要配合趨勢的判斷。包括給出可信的關鍵價格水平,出入位等。去到實戰層面,我們交易的是價格而不是時間,如果只論時間周期而不談論價格和出入市策略就都是空談,并非一套可執行的交易計劃。

正如上篇文章所討論的周期分析的實戰意義那樣,周期本身有著非常強的預測前瞻性,但也正因爲如此,就很容易令人太早做“左側”交易,也就是在市場還未轉折前就落場。

3月下半月時,筆者就有相當多訂閲用戶見到股市大跌按捺不住,自從21年年初筆者一直看淡建議空倉,等了一年終於等到大跌,心思思想買回港股是人之常情。當時給的答復是,只要有充足現金分段慢慢入場,沒有杠桿是可以的。利用合理的資金分配用時間或者價格逢低買入,的確能夠攤平投資組合成本價,但前提是心理和資金能夠承受得住壓力。

這種買入策略只適用於具有周期性和長期上漲潛力的股市指數或者股票,而不適用於投機性欠缺基本面並處於不斷下跌的產品,這是在特定的時期可以使用的一個入市策略,切勿隨便在任何產品身上嘗試。

相反,當使用周期分析預期某個產品會見頂下跌時,就不建議使用分段或者左側交易法,而是等待右側交易機會,也就是見頂過後的破位下跌才出手。最近黃金石油就是一個例子。亦要善用期權合約以控制風險放大利潤。

那麽,既然長綫組合已經入市是否説明港股將會一帆風順呢?筆者并不這麽認爲。相反,由於是次低點最低18236已經低過2020年最低21139,亦低過了2016年低位19111點。而最近的浪頂2021年31183,又低過前高點2018年的33484點。從形態來看,亦跌破了長期上升軌,繼而自2018年開始構建了一個一浪低於一浪的下跌通道。這是一個很不好的警號,告訴我們港股長期走勢可能有變,再不能用過去的回報來衡量未來了。那麽過去好用的指標尺度已經不再適合未來了。

究其原因,除了恒生指數公司在調整指數成分股方面時機把握不佳之外,未來的大趨勢多數仍是中資股主導,中概的比重越來越重對指數的影響力亦越來越大。從長遠而言,中國是走開放市場經濟道路,還是繼續出台嚴監管政策影響市場經濟的活力,將在長遠影響科技公司的創造力,利潤率和估值水準。假如讓有形之手繼續這樣干預市場,那麽下個升浪科技股的估值水平相信恐怕難以跨越上年高峰了,如果那樣子的話,中概股佔大比重的恒指就恐怕會長期走熊。

這是告訴我們,要在港股生存再不能夠“坐視不理”但求“躺贏”,而是需要好像A股投資者那樣,經歷大起大落。周期分析就正正是震蕩市沽頂撈底的最好工具,對港股的參考價值將十分之重要了,大家一定要好好利用。

那麽基於這一長期趨勢的判斷,未來港股的中期升浪預期為ABC三浪結構的反彈浪結構,按照波浪理論,以目前3月的底部來計,未來要經歷AB一個A浪反彈和一個B浪回調,這是一個漫長的橫行筑底的過程,然後配合宏觀環境轉變才展開最高升幅和情緒最高漲的C浪上漲,那也將是見頂前的最後一個升浪。因此,除非宏觀環境出現重大改變,否則不能夠對港股初期的反彈有太多不切實際的期望。因應這種情況,筆者的策略是針對那些公佈業績優秀,派息豐厚,估值不高的個股賣出認沽期權已達到被動收息或者低位接貨的這種較爲保守的看好策略。

這裏舉939建設銀行爲例,月綫圖長期走勢依然一浪高於一浪,2018年見7.95高位之後回調亦能夠在2015年高位5.5找到支持橫行。剛公佈的2021年年報繼續保持平穩,净利潤增長11%,股息同步增長,目前股率高達6.7%。從周期分析來看,3月中以來處於上升周期至4月中。支持位位於5.6,5.45,阻力位6.1-6.15。是非常適合筆者收息策略的個股。

評論

評論被關閉。